時価純資産法、DCF法などの「企業価値評価」の方法

バリュエーション(Valuation)とは、「企業価値評価」のことです。会社を売りたい方にとっては、自分の会社はいくらで売れるのか、M&Aアドバイザーの意見を聞くことがバリュエーションの始まりとなるでしょう。バリュエーションは交渉の過程で変動はするものの、売買を成立させるために非常に大切な要素となります。

売り手としては少しでも高く売れ、買い手としては少しでも安く買えるのが理想ですが、相手があることですから、バランスをとることも必要です。なぜその値をつけたのか、お客さまが納得できるものなのかどうかを見極めるのが、M&Aアドバイザーの腕の見せどころです。

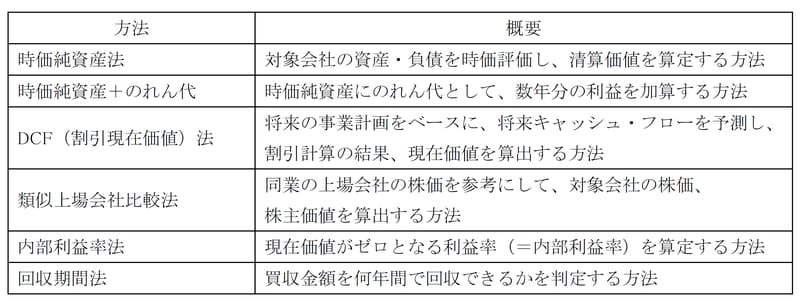

最初に、バリュエーションの方法をまとめておきましょう(画像参照)。

バリュエーションには「時価純資産法」「DCF法」「類似上場会社比較法」など、複数の種類があり、一般の方にはわかりづらいものです。そこで、アドバイザーが明快で、納得のいく説明をしなければなりません。

どうしても数値が並ぶので、数値の専門家である税理士や公認会計士にバリュエーションを頼りたくなりますが、現実的には税理士や公認会計士でもバリュエーションの実務に長けた方は多くありません。大規模M&Aの経験者は、事業計画をベースに、上記の方法を組み合わせてバリュエーションしていきます。

時には「耳の痛い」アドバイスも必要

スモールM&Aの現場では、それほど立派な事業計画もなく、割引計算がどれほど意味を持つものなのか、わからないケースがあります。優良企業であればあるほど、非上場企業の決算書は、節税対策が効果的にされていることも多く、実態を現していないのです。

そのため、その決算書を実態の利益に修正する必要があります。この実態を現した利益のことを、筆者は「実質利益」と呼んでいます。決算書上の利益と実質利益の調整をする項目として、主要なものを以下にあげておきます。もちろん、これを売り手・買い手の双方にわかりやすい説明をできるアドバイザーを選ぶべきです。

●役員生命保険、リース商品など節税商品導入の結果、計上された損金項目

●役員報酬(たとえば、現在の社長の役員報酬が1億円だが、買い手である企業から派遣される後任社長の給与が1,500万円でいけるとすれば、差額の8,500万円が調整項目となる)

●役員車が高額である場合、その減価償却費相当額

●多額の交際費、私的費用など

とくに最後の私的な費用については、譲渡後の税務リスクもありますので、買い手にネガティブな印象を与えます。また、そもそも公私混同している経営者は信用が落ちますから、売却を検討しはじめたら公私混同は避けるべきです。よいアドバイザーは、お客さまにとって耳の痛いアドバイスもできなければいけないと考えています。

これまでに、筆者も粉飾決算をしている企業の譲渡相談を受けたことがあります。譲渡案件としてはかなり厳しい条件ですので、お客さまが真剣に取り組んでいただけるなら、という条件でお受けしました。

しかし、こうした企業の経営者は、状況が厳しくなると優しい言葉をかけてくれる人になびいていくものです。その方は、粉飾決算をして利益を水増しした決算書を持ってほかのアドバイザーに相談し、「そちらではもっとよい条件を提示されたのでそっちにする」と言い残し、筆者との契約を反故にしました。

しかし、粉飾決算数値をベースにしたバリュエーションで買う人などいませんので、数ヵ月後、再度依頼をいただきましたが、丁重にお断りしました。経営者自身が公私混同を行った結果として生まれた損失は、自腹で補填するなどの責任を負わない限り、そうそう引き受けてくれる先などないのです。

ただし最近、他人の失敗やミスを買い手が深い考えなしに引き受けてしまう事例も散見されます。皆さんの立場に立って、厳しいことも含め、皆さんが気づかない点をアドバイスしてくれるアドバイザーをじっくり探してください。

スモールM&Aのバリュエーションの方法として、筆者は「回収期間法」をおすすめしています。簡単で構いませんので、買収後のビジネスイメージを想定し、P/L(損益計算書)を作成します。税金も支払ったあと、投資金額を何年で回収できるのかを検討する方法です。

たとえば、実質営業利益が2,000万円の飲食店を5,000万円で買収しようとした場合、実質営業利益2,000万円から税金を30%払ったとすると1,400万円残ります。これで投資金額5,000万円を回収するには、約3.6年間かかるわけです。これを長いと捉えるのか、短いと捉えるのかは業種にもよりますし、ケースバイケースといわざるを得ません。一緒に相談して、納得のいく意思決定ができるアドバイザーとともに考えていくべきでしょう。

また、上記の利益ベースをキャッシュフローベースに置き換える必要があるのか、EBITDAを使うべきかなどは、その都度アドバイザーと相談すべきですが、その場合でも本稿にあるようなバリュエーションの基本をぜひ押さえておいてください。

大原 達朗

一般財団法人日本M&Aアドバイザー協会 代表理事/会長