今週(8/11〜8/17)の国際マーケットレポート

・トルコリラ急落…米国との対立で一気に「高リスク」と判断された背景には、対外純資産や経常赤字などに本質的な問題がある。

・アジア市場…売り圧力は、アジアにも影響している。しかし、経常黒字国入りしたベトナムまで売り圧力に晒されているのは、違和感あり。

・米国経済…1980年代より続く経常赤字をトランプ政権が問題視。「強いアメリカ再生」政策は、昨今の米ドル強地合いを継続させられるか?

トルコリラ急落 対米摩擦だけではない経済的な問題点

トルコリラ急落の背景は、米国との対立という側面も強く、対応のまずさも目立つが、やはり経済的にも要因はあるといわざるを得ない。特に問題視すべきは、対外純資産と経常赤字である。

通常、経常赤字国はファイナンスのためにも、通貨は相対的に高金利に維持する政策を採り、投資などによるマネーの流入を促す。リスクがとれる平常時には、マネーは経常黒字を抱え余剰となっている国から経常赤字でマネーを必要とする国へと流れる。そうして、経常赤字分がファイナンスされるというわけだ。

ところが、市場が経常赤字国の信用や通貨のリスクに神経質になると、マネーの流れは上記とは逆転し、経常赤字の国から、リスク回避を理由に経常黒字国へと還流するのである。こうした流れが一気に進むと、今回のトルコリラ急落のような事態に陥る訳だ。

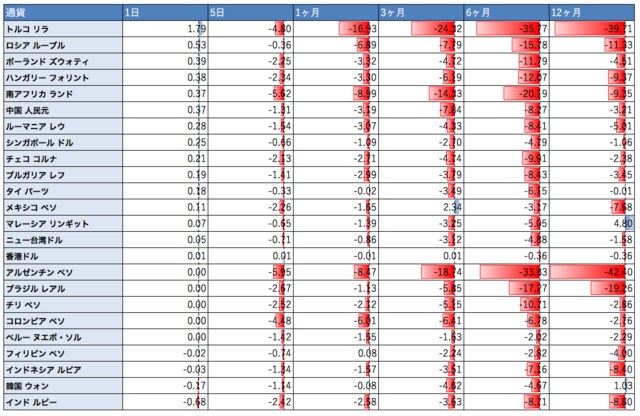

アジアに飛び火 経常黒字国のベトナムにまで売り圧力

経常赤字国といえばトルコ、南ア、ブラジル、インド等が該当する。過去半年の下落率で見れば、アルゼンチンペソや南アフリカランド、ブラジルレアルの下落率が大きい。反対に経常黒字国の典型例は、日本やスイス、加えて北欧諸国で、通貨ではやはり日本円とスイスフランの上昇が先週は目立った。

経常赤字国だからという理由の通貨売りも、論理としては理解できるものの(米国の利上げによる、米ドル金利の上昇を理由とした、新興国通貨の売り圧力の顕在化を見る論理とも重なる)、各国の状況はよくよく見ていくべきだと筆者は考えている。

今回の局面にしても、アジアの国、その通貨には売り圧力がかかっているが、経常黒字化したベトナムを代表例に、本当に「売り」でついていっていいのか、疑問を呈さざるを得ない点もある。

堅調な米国 長年の経常赤字は根深い問題だが…?

経常収支に注目すれば、米国は大幅な経常赤字国である。トランプ米大統領が問題提起している通り、この赤字の原因は貿易赤字だ。米国経済は1980年代以降、経常収支の赤字基調が続いており、21世紀に入ってからは赤字の規模がさらに拡大している。

長年にわたって大幅な経常収支赤字を続けてきた米国は、対外債務が対外資産を上回る純債務国に転落して久しい。しかも純債務の規模は名目GDP比で40%に達しており、この問題は米国のみならず、世界経済にとっても根が深い。

ただ、米ドルはハードカレンシー(国際決済通貨)であり、米国経済の規模は世界最大でGDP規模も世界の約1/4を占める。経済の堅調さも先進国では際立っており、トランプ政権による「強いアメリカ再生」の政策展開は、当面の米ドル強地合いを継続すると見ている。

解説:経常収支がわかると、何が見えてくるのか?

経常収支は、長期的には、対外純資産の形成を左右する。

毎年末の資産額は、保有する資産の価格次第で大きく変動するが、本質的には、「毎年の収入から支出を差し引いて手元に残った資産がどれだけ形成されたか」に依存している。国が保有している資産や負債の残高も、それぞれの資産価格や為替レートの変動に左右されるが、経常収支の黒字または赤字こそ、対外純資産が増減する主要因なのである。

つまり、国の経済・財政状態を評価するひとつの軸として、純資産があり、その変動要因として「経常収支」を見ることが重要なのである。

長谷川 建一

Nippon Wealth Limited, a Restricted Licence Bank(NWB/日本ウェルス) CIO