暦年贈与を何年も繰り返すことで財産を無税で移せる

相続税対策において「贈与」は誰もが知る王道の対策です。特に毎年110万円までの非課税枠がある「暦年贈与」は、使い方次第で強い味方になります。暦年贈与を知らない、あるいは言葉は聞いたことがあるが内容はよく知らないという人のために、ここで概要を説明しておきます。

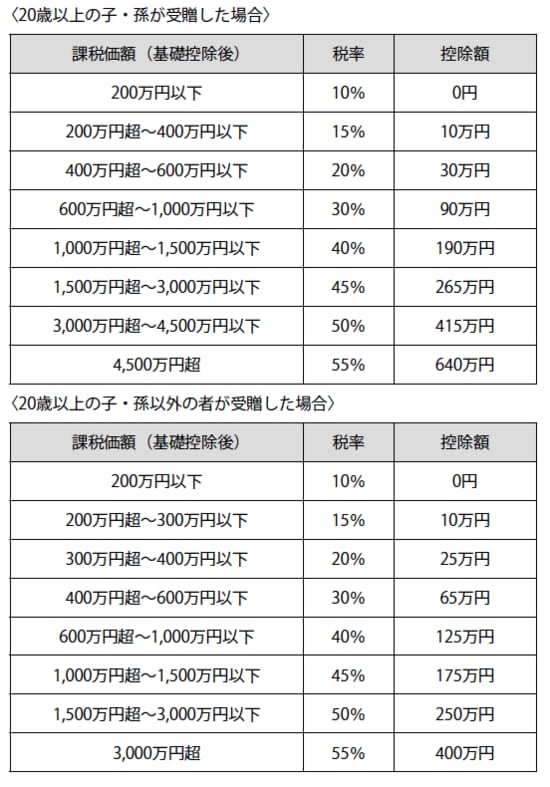

暦年贈与というのは、1月1日から12月31日までの1年間に受けた贈与に対して贈与税を計算する方法をいい、年間110万円(基礎控除額)までは贈与税がかかりません。基礎控除額を超えた部分については、下記の図表にある税率で税金がかかります。

[図表]贈与税速算表(2015年1月1日以降)

1年のうちに親から子に贈与した金額が110万円以下であれば、贈与税はゼロ円です。500万円の贈与なら、基礎控除の110万円を差し引いた390万円に税率20%(控除額25万円)がかかります。贈与税額は53万円です。

この暦年贈与を毎年コツコツと、何年にもわたって繰り返すことで、被相続人の財産を配偶者や子や孫に無税で移転するのです。仮にずっと非課税枠内の110万円ずつ贈与し続けたとして、20年繰り返せば2200万円が無税で移転できます。

このとき、現金で贈与してもいいのですが、それでは工夫がありません。建物の区分ごとに贈与することで、さらに効率的な財産の移転ができます。相続と同じように、贈与のときも建物は固定資産税評価になるため、実際の価格より評価額が低くなります。

300万円の現金をそのまま贈与するよりも、300万円の価値のある不動産の一区分を150万円の評価で贈与したほうが、贈与税も低くなりますし、より効率的に移転することができるということです。

賃貸不動産などの場合は区分ごとに生前贈与しておく

個人で賃貸不動産などを所有している方は、区分ごとに生前に贈与しておくという方法がお勧めです。病院を開業している人であれば、病院の建物を区分ごとに贈与することを検討できます。早めに経営を引退し、子に病院を継がせるつもりならば、相続前に病院の建物を子に移転することが相続税対策になるのです。

ただし、被相続人が、最期まで病院を経営する気ならば、この連載のはじめで説明したように病院の敷地に小規模宅地等の特例が使えるので、建物はそのまま被相続人が相続発生まで所有しておくべきです。

被相続人が引退した後、子が病院の運営を引き継ぎ、賃貸料を被相続人に支払う場合、その土地は貸付事業用宅地になります。すると、小規模宅地等の特例を使っても適用できる面積は最大200㎡まで、かつ50%の評価減しかできません。しかも自宅に小規模宅地等の特例を適用すると「調整計算」によって、貸付事業用宅地への適用面積は小さくなってしまいます。

そこで、小規模宅地等の特例は自宅敷地にだけ使うと割り切り、子が運営する病院の土地については別の節税策を考えます。それが、暦年贈与を使って、病院の建物を後継ぎの子に贈与するという方法です。

子が病院の賃貸料を支払うと、被相続人の懐にキャッシュが貯まっていきます。これを阻止しなければなりません。そのためには病院の建物を子に贈与してしまい、子の所有にして賃料を入らなくしてしまえばいいのです。子は賃貸料を払っていた分のお金をプールしていけば、将来の相続税の原資にもなります。

木造で年季の入った建物ならば、評価額はかなり低くなっているはずです。被相続人がまだ心身ともに元気で、引退予定まで十分な時間があるなら、暦年贈与の非課税枠内で少しずつ移転します。引退が近く、早めに移転してしまうほうがよければ、少しくらいの贈与税は支払ってでも贈与しておく価値はあります。