「いざというときに使えるお金」が手元にあるか確認を

投資の目的をはっきりさせるのに併せて、いざというときに使えるお金が手元にきちんとあるかどうかも確認しましょう。というのも、税制優遇制度を使った投資は、資金を一定の期間拘束するため、すぐに使うかもしれないお金を振り向けるのには向かないからです。

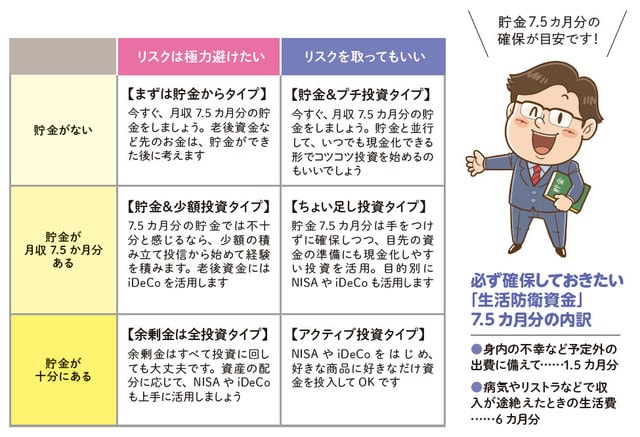

私は、月収7.5カ月分の貯金を確保することが、税制優遇制度を活用して投資する一つの目安と考えます。

生活費の不足や身内の不幸など予定外の出費に備えて1.5カ月分、病気やケガ、突然のリストラなどで収入が途絶えたときの生活資金として6カ月分というのが内訳です。月収7.5カ月分の貯金がない人は、まずは貯金するのが先決です。

併せて、いつでも現金化できる形で「コツコツ投資」を始めてもいいと思いますが、この場合、NISA以外の制度は検討する必要はないでしょう。7.5カ月分以上の貯金がある人は、取れるリスクに応じて各制度の利用を考えます。以下の図表1に6タイプを示しましたので、参考にしてください。

[図表1]リスク許容度と貯金から導き出される6タイプ

税制優遇制度は、世代別に「活用のコツ」がある

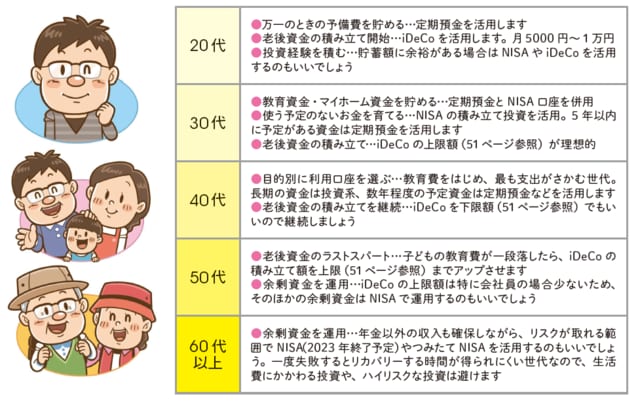

税制優遇制度は、世代別にも活用のコツがあります。

20代では貯金を作るのが先ですが、投資経験を積むという意味で活用を始めるといいでしょう。iDeCoをこの時期から始めておけば、メリットを最大限に享受できます。

30代では、マイホーム資金や子どもの教育費など「近い将来に使うお金」を見据えて利用するのがコツです。

40代は、一般に最も支出がかさむ時期なので、無理のない範囲で利用します。iDeCoは下限額でもいいので継続することをお勧めします。

50代で子どもの教育費が一段落したら、iDeCoの積み立て額を上限まで上げ、老後資金作りにスパートをかけます。余剰資金はNISAで運用するのもいいでしょう。

60代以降は、ハイリスクな投資は避けます。家計の中でリスクを取ってもいい範囲をしっかりと定めたうえで、NISAやつみたてNISAを活用するといいでしょう。

なお、長期にわたる制度のため、内容に変更が生じることもありえます。情報にアンテナを張っておくのを忘れないようにしましょう。

[図表2]年代別NISA & iDeCo 活用のコツ