法律の例外を拡大解釈し、中小企業に仕組債を販売

2006年にできた金融商品取引法は、金融・資本市場を取り巻く環境の変化に対応し、利用者保護ルールの徹底と利用者利便の向上、「貯蓄から投資」に向けての市場機能の確保および金融・資本市場の国際化への対応を図ることを目的としています。

具体的には、投資性の強い金融商品に対する横断的な投資者保護法制(いわゆる投資サービス法制)の構築、開示制度の拡充、取引所の自主規制機能の強化、不公正取引等への厳正な対応の4つを柱としています。

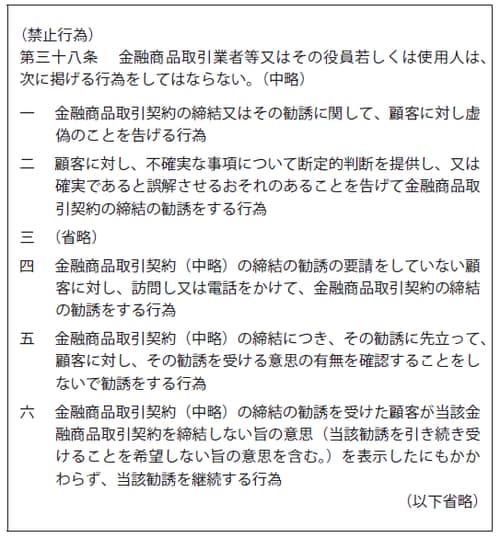

そこでたとえば、顧客からの依頼や同意がない限り、金融機関の側から特定の金融商品の契約締結を持ちかけてはならないことを定めた「不招請勧誘の禁止」(第38条4項)という規定があります。

ところが、法律の但し書きとそれに関連した内閣府令により、次の2つの場合は例外とされています。これがクセものです。

①継続的取引関係にある顧客に対して、勧誘をする行為

②外国貿易その他の外国為替取引に関する業務を行う法人に対する勧誘であって、その法人が保有する資産・負債の為替変動による損失の可能性を減殺するために勧誘する行為

これらの例外を拡大解釈し、多くの銀行が様々な法人、特に中小企業に仕組債などを買わせたのです。

しかも、銀行の提案書や契約書には通常、「中途解約は原則としてお受けできません。万一、やむを得ない事情により中途解約のお申し入れをお受けする場合は、当行に生じた損失分を清算金としてお支払いいただきます」といった文言が入っています。

金融庁が「リスク説明の徹底」を指導しているが・・・

こうした状況を問題視した金融庁は、平成22年4月、販売業者に対する監督指針を改正し、販売にあたっては「過去のストレス時のデータ等、合理的な前提を踏まえた最悪のシナリオを想定した想定最大損失額について、顧客が理解できるように」説明する必要があると明文化しています。

しかし、その後も証券会社などが顧客にリスクを十分に説明しないまま仕組債を販売していたケースがあり、証券取引等監視委員会の検査において「会社として営業姿勢に問題がある」と指摘されています。

こうした企業体質は、すぐに変わるとは思えません。世間の批判をかわすため、一時的にはなりを潜めることもあるでしょうが、業績が悪化するなど背に腹は代えられないといった状況になれば、再び同じ行動に出ることは十分に考えられます。

[図表]「金融商品取引法」における禁止行為