おそろしい取引…「プットの売り」の正体

なぜ、為替デリバティブを組み込んだ仕組債で被害が多発したのか。それは、ほぼすべてのケースで、資産家や富裕層の一般投資家がオプションにおいて「プットの売り」を行っていたからです。

オプションとは選択権のことで、為替デリバティブでは、ある一定期間内に一定量の外国通貨を一定の価格で買う(売る)か、あるいは買わない(売らない)かを選択する権利のことです。そして、「買い」の権利を「コール」、「売り」の権利を「プット」と呼びます。

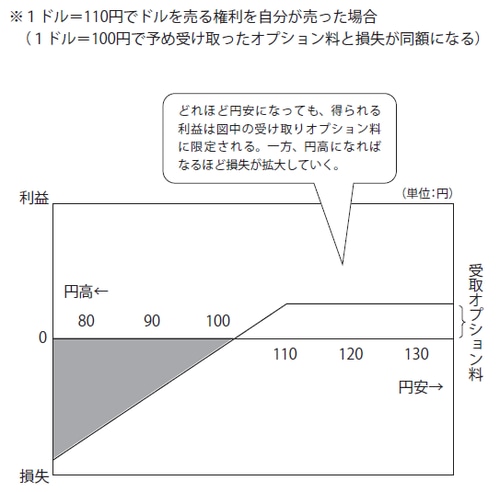

為替デリバティブのオプション取引では、「プット(売り)」の権利を売り買いすることが多く、「プット」の権利を買うほうが権利料(オプション料)を支払い、「プット」の権利を売るほうが権利料をもらいます。

仕組債や仕組み預金ではこの「プットの売り」による収入が「金利」として顧客に支払われるだけであり、一般的には「オプションプレミアム」と呼ばれています。

「プット」の権利を買ったほうは一定の価格で外国通貨を相手に売ることができ、「プット」の権利を売ったほうは一定の価格で外国通貨を買わなければなりません。そして、期限がきたらその時点での実際の為替相場をもとに清算します。

そのとき、「プット」の権利を買ったほうは相場が自分に不利に動けば、権利を行使しなければいいだけです。損失は最初に払った権利料だけで済みます。もし、相場が自分に有利に動けば、権利を行使することで最初に支払った権利料をはるかに上回る利益を得ることができます。

それに対し、「プット」の権利を売ったほうは、相場が自分に有利に動いても利益の上限は受け取った権利料に限定されます。逆に、もし相場が自分に不利に動けば、損失はどんどん膨らみます。リーマンショックのときなど、それこそ青天井の損失です。

つまり、「プット」の売りは基本的に、「利益限定」で「損失無限大」という、とんでもない取引なのです。

最高裁判所も「極めてリスクの高い取引の一つ」と発言

これについて2005年7月、金融機関とその取引先であった中小企業経営者との間の、ある為替デリバティブをめぐる裁判で、最高裁判所の裁判官が次のような補足意見を出しています。

「オプション取引は、抽象的な権利の売買であって、その仕組みを理解することは容易ではなく、特にオプションの売り取引は、利益がオプション価格の範囲に限定される一方、損失が無限大、またはそれに近いものとなる危険性をはらむものであり、各種の証券取引の中でも極めてリスクの高い取引の一つであるということができる。

証券会社が顧客に対してこのようなオプションの売り取引を勧誘してこれを継続させるに当たっては、格別の配慮を要することは当然である。証券会社に求められる適合性の原則の要求水準も相当に高いものと解さなければならない」

この最高裁判決と補足意見は、その後成立した金融商品取引法の法案検討の過程において、大きな影響を与えたといわれています。

なお、日経平均リンク債なども同様の仕組みで組成されています。為替にせよ、日経平均にせよ、投資対象が上昇することで高いリターンを得られるのであれば、わざわざ「仕組債」に投資することはありません。

前述のとおり、仕組債は「利益限定損失無限大」、一方でドルや株を普通に買えば「利益も損失も無限大」です。ごく普通に「ドルを買ったり」「日経平均を買ったり」したほうが、リスクリターンは見合いますし、手数料も安く済ませることができます。

[図表]プットの「売り」の損益構造