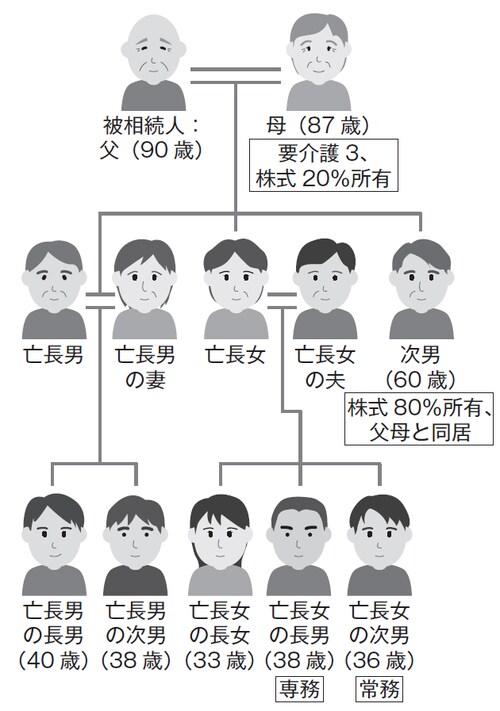

自社株80%を相続した「監査役」の次男が相談に・・・

<家系図>

<主な財産状況>

●自社株 4,500万円

●預貯金 1,000万円

●旧自宅土地 1,000万円

合計 6,500万円

栃木県で建設業を経営する父親(社長)が亡くなり、葬儀を終えてまもなく、会社の税理士と社長の孫たち(専務と常務)が次男(監査役)のもとにやってきました。

「父親からの株式の贈与は無効かもしれないので、当時の贈与税申告書を見せてほしい」

父親の死後、会社は当然自分たちのものになると信じていた専務と常務が、株式の所有割合のうち80%が監査役の次男に移転していることに気付いたのです(専務、常務は呼称のみで、会社法上の取締役にはなっていません)。

会社は、父親が創業して35年。従業員は11名で、直近の売上げ約3億円、税引後利益1000万円となっており、近年の業績は順調に推移しています。

父親は、会社の将来を心配していましたが、2年10か月前に、顧問税理士とは別の税理士に自社株の評価を依頼して、監査役である次男に株式の80%を移転していました。

経営に携わっていない名ばかり監査役の次男でしたが、会社の今後のためには最も信頼できると信じていたのです。一方で、会社の実務を取り仕切っている孫の専務・常務を心から信頼することはできなかったようです。

この一族の背景は、そもそも長男(すでに死亡)が会社の後継者になる予定で、父親の仕事を手伝い、従事していました。ところが、長男は病気を患い、若くして亡くなってしまいました。

父親は、期待の後継者を亡くしてしまったのです。

その後、長女が入社し、経理を担当することになりました。すると長女は、自分の息子2人を入社させ、営業と管理部門の担当者に就かせました。その息子2人が、今の専務と常務です。

長女は会社の経理をしていた当時、会社の資金を息子の口座に移したり、息子たちを受取人とする多額の保険を契約したり、その他にも多額の使途不明金を発生させていました。

こうした不正行為が発覚し、長女は父親から「会社を辞めて人生をやり直せ」と論されたのですが、不幸にも長女は自殺してしまいました。

孫たちも不正行為に関わっていたことは事実なので、父親は孫たちを後継者としませんでした。

後継者不在のため、父親は会社をM&Aで売却することも検討していました。そのような背景があり、相続対策を兼ねて自社株を次男に移していたのです。

当時の株価は、業績不振により1500円(額面500円)でした。

父親は次男に、1万株=1500万円を贈与し、6000株を900万円で譲渡(次男の買取り)しました。一方、次男は父母と同居の自宅を購入したのですが、父親から1000万円支援(贈与)を受けていました。

孫たちと税理士は会社の経営権を奪取するために、会社の実務を知らない次男に、次々と難題を持ち込みました。そのような状況の中で、筆者は次男から相談を受けたのです。

民法や会社法に長けた「専門家チーム」を編成

当初筆者は、次男が株式の80%を所有するオーナーなので、M&Aするなり解散するなりの決定権があり、特に大きな問題はないと思っていました。しかし、話を聞けば聞くほど、泥沼状態であることがわかりました。

●代襲相続権を持つ孫たちは、財産よりも自分たちが会社を承継したいという強い願望を持っている。

●次男は相続と会社の承継トラブルを早く解決したい。

●しかし次男は、孫たちにこの会社を譲渡してよいものかどうか懸念している。

相続と事業承継を円満に解決することは一体不可分であることを示す、典型的なケースです。また、病気がちな次男が、これからの老後を経済的な不安なく暮らせる資金を確保することも考えなければなりません。このような案件は、1人の税理士ではとても解決できません。紛争となった時のことを考えると、民法や資産税の他に会社法、労働法に長けた専門家が必要です。そこで、相続の実務経験が豊富な専門家を軸に税理士、弁護士、司法書士のチームを次男サイドに付けました。

専門家チームにお願いしたのは、次のようなことです。「次男は病弱で精神的にも弱く、争いは望んでいません。早期に解決して楽になりたいと思っていますし、金銭的にも大きな欲はありません。ですから、争っても得することはないことを相手に理解させて、円満に早急に解決したいのです」そして次男には、「孫たちは会社を承継することが願望で、財産そのものに欲はないようです。むしろ、会社を存続させてもらうことに感謝していることを念頭に、対話に臨んでください」と話しました。

次男は現在、母親を介護しながら生活しています。筆者は、次男の老後資金が心配で、できるだけたくさんのお金を残してあげたいと思いました。会社をM&Aするにしても、孫たちに譲渡するにしても、収入が途絶えてしまうことになるからです。

そして、専門家チームによるシミュレーションが始まりました。父親の死亡時の財産把握、株式移転の状況、自宅購入の資金の流れ等を確認しました。

①父親の死亡退職金は誰が受け取るのか、金額の決定はどうするのか。

② M&Aの場合、買い手はいるか、具体的な金額と交渉の手順はどうなるのか、その場合孫たちは残留できるのか。

③次男に贈与された株式は持戻し財産評価でいくらになるのか。

④自宅購入時の贈与1000万円は特別受益に当たるか。

⑤孫たちには、株式を買い取る資金力はあるのか。

⑥相続財産は、会社決算の申告後確定する。

⑦他の相続人の意思はどうなのか。

⑧母親の二次相続を踏まえた分割を考えておく。

――など、相手側税理士に対して照会が始まりました。

これまで次男に強気の態度で、会社の経営権を確保しようとしてきた税理士の態度が一変し、協力的な姿勢に変わってきました。結果的に、相手側税理士は、会計業務中心で相続は得意ではなかったこと、孫たちには他の専門家が付いていなかったことから、次男の専門家チームが主導権を握ったのです。

当事者間での感情的な問題は、次のようなことです。

●孫たちからすれば、経営もわからない次男がなぜ大株主なんだという疑問。

●次男からすれば、会社を公私混同した挙句、責任を自分たちの母親に押し付けたことが許せない。

感情でもつれた糸をほぐすには、まずは相続の分割を確定すること、次に事業承継を解決することに論点整理しました。

当初、次男が会社を孫たちに譲渡することを前提に話し合いました。これは次男が大きく譲歩したかたちです。会社の業績は好調で生前贈与された当時の株価は、退職金考慮前で1株4500円になっていました。

特別受益があり、次男の分割条件は不利になっていましたので、遺産分割協議には細心の注意が必要です。

まず、父親の死亡退職金を7000万円と決定し、受取人を孫たちに割り当てました。死亡退職金を当期に計上することにより、株式の相続税評価額が下がり、さらに孫たちも会社を買収しやすい設定としたわけです。

また、他の共同相続人たちにも配慮し、代償分割を決定しました。

法定相続人は配偶者を含め7人のため、相続税はなんとか非課税枠におさまりました。

父親の死亡から1年かかりましたが、無事に相続と事業承継を解決することができました。次男は父親が託した財産を承継し、自分自身の安心できる生活基盤を得ました。孫たちは会社を承継したい目的を果たせて、満足しています。これからも、父親の法要の際には、親族が仲良く揃うことができるでしょう。

笑顔相続の秘密

亡父の遺志に配慮しながら、相談者である次男、そして専務・常務の孫たち、さらには亡長男の子である孫たちのすべてが納得する結論を導いた、まさに笑顔相続を実現した事案です。

成功のポイントは、相続に詳しい専門家チームを組成したことと、それらの専門家に相続診断士が適切な指示を与えたことです。

本事案では、2年10か月前に1万株=1500万円を贈与により移転し、400万円弱の贈与税を支払っています。たまたま相続開始前3年以内の贈与であったため、相続財産に加算されて、還付を受けられたようですが、あと2か月遅ければ贈与税を支払ったままになってしまいました。会社の業績も好調なようで、株価が上昇傾向であれば、相続時精算課税制度による贈与という選択肢もあったと思われます。

顧問税理士が相続に詳しいかどうかは、「争族」になるか「笑顔相続」になるかの大きな分岐点です。中小企業の顧客に対して相続診断士は、会社の顧問税理士に、決算後の株価の計算を求めるべきでしょう。今、もしものことがあった場合の相続税の計算ができているか、しっかりヒアリングを行い、顧問税理士が相続に詳しいかどうかを見極めることが大切です。

井手健二(いで・けんじ)

相続診断士、神奈川県相続診断士会 副会長

兵庫県生まれ。桃山学院大学社会学部卒業。

大手カー用品フランチャイズチェーン本部に30年勤務し、FCオーナーの経営を支援してきた。現在、外資系生命保険会社に勤務している。

相続・事業承継を得意とし、認定セミナーインストラクターとして相続・マネープランセミナーを開催している。顧客の複雑な揉め事を専門家とチームを組んで笑顔相続に導く手法に実績がある。