2017年から一転、マイナスリターンの可能性!?

カリフォルニア州立大学エンダウメントは、運用資産が約1兆2000億円にもなる全米12位のエンダウメントです。2017年のリターンは+14.6%と上位エンダウメントの中でもトップクラスになり、2018年もこの調子で運用できるかと思いきや、同エンダウメントのバッチャーCIOは思案顔です。

同CIOは3月中旬に行われた投資運用委員会で、「2017年は予想以上にマーケットが上昇した。2018年は考えようによっては悲惨な結果になるかもしれない」と述べています。

加えて、「2018年はひょっとしてマイナス・リターンになるかもしれない」とも答えています。

背景にはリーマン・ショック以降株価が右肩上がりに上がってきたことで、センチメントがやや懐疑的に変化していることがあるでしょう。

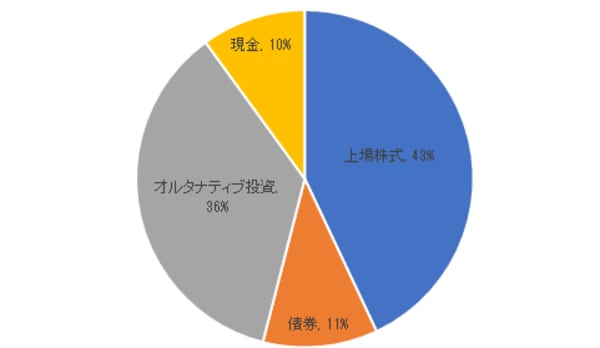

同エンダウメントのポートフォリオは、他の大手エンダウメントと比べて、上場株式や債券に多めに資産配分を行い、歴史的にもオルタナティブ投資にはあまり多くの資産を配分してきませんでした。また、現金部分を10%保有していますから、その分だけポートフォリオのリスク値は低めに管理されていると考えていいでしょう。

2017年は歴史的に株式市場のボラティリティが低位に推移する一方で、株価は上昇し続けたユーフォリア状態だったわけですが、こうした状況に警鐘を鳴らしているのです。

[図表1]カリフォルニア州立大学エンダウメントの資産配分

「安定的な資産」確保のため、不動産への投資を検討

こうした見方に基づき、同エンダウメントの2018年以降のポートフォリオでは安定的な資産を増やす予定で、特に不動産への配分を増やすかもしれないと表明しています。2017年末のポートフォリオに占める不動産の投資比率は6%程度(約740億円)となっているため、現金部分を有効活用するか、他資産を減らし不動産を増やす計画です。

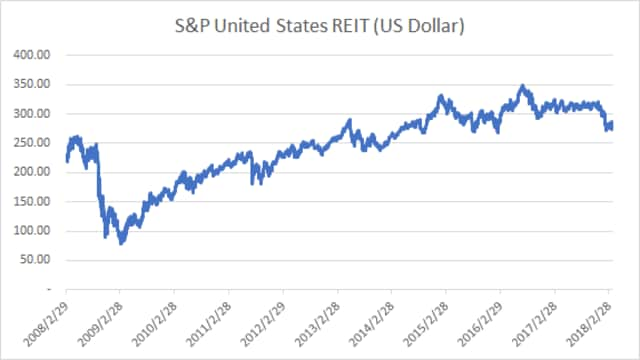

もっとも、リーマン・ショック以降、株式も不動産も安値からはかなり値上がりして高値圏にありますから、同エンダウメントはどのような不動産にどのようなタイミングで投資するのか興味深いところです。

[図表2]S&P米国リート指数推移:2008年2月29日~2018年3月23日

個人投資家にとっては、株価が右肩上がりの際に手っ取り早く株式を売り抜けて収益を確定させたいところですが、ユーフォリアの中ではなかなか利食いはできないものです。

逆の発想で、時価は頻繁に知ることはできないが、着実に賃料が獲得でき、将来的にキャピタルゲインも得られる可能性がある不動産は、一喜一憂する必要のない資産とも言えます。

いずれにせよ、エンダウメントのように資産運用は株式・債券のような流動資産に加え、不動産や現物資産を組み合わせたポートフォリオの発想で行うのが王道なのかもしれませんね。

(本コラムは一部https://www.ai-cio.com/news/uc-endowment-pension-plan-post-healthy-2017-returns/の記事を参照しました。)