業務統合の検討は「現場に近い管理職」を交えて行う

前回の続きです。

(3)業務プロセスの統合

最後の課題が業務プロセスの統合である。業務統合がうまくいかないと、従業員個人の日常業務に支障をきたし、顧客にも迷惑を及ぼすおそれがある。業務統合の検討は、課長や係長など現場に近い管理職を巻き込んで行わなければならない。

業務統合の主たる目的は、業務効率化によるコスト削減効果である。統合会社間にて重複している業務で規模の経済が生まれる業務については、その効果が期待しやすい。特に、規模の経済はM&Aの効果として最もわかりやすいものであるため、確実に実現させたい。

ただし、重複業務を減らすことによって、人員削減が伴うケースがある。人員削減をともなうリストラや解雇を実施し続けると、従業員の士気を落とし、事業価値を毀損することにもなりかねないので、組織統合の作業と同様、会社内部における配置転換などを検討したい。

(4)情報システムの統合

情報システムの統合は、業務統合と密接に関連し、会社を動かす基盤となる領域である。システムが高度なものであればあるほど、その統合にかかる労力とコストは多大なものとなる。

情報システムの統合は、基本的に一本化である。異なる情報システム間で機能の比較を行い、高機能なシステムに一本化する。

ただし、情報システムの切替えは日常的な業務プロセスの変更を伴うため、従業員にとっては煩わしい作業が生じる。従業員へ丁寧に説明すべきであるが、業務プロセスの変更のために時間的な余裕がない場合は、その切替えのタイミングに注意すべきである。日常業務の混乱を避けるためには、一定期間は両方の情報システムを併用し、移行期間を数年設けた後に統合するという方法も考えられる。

事業を手放した先代経営者は「金融資産家」に

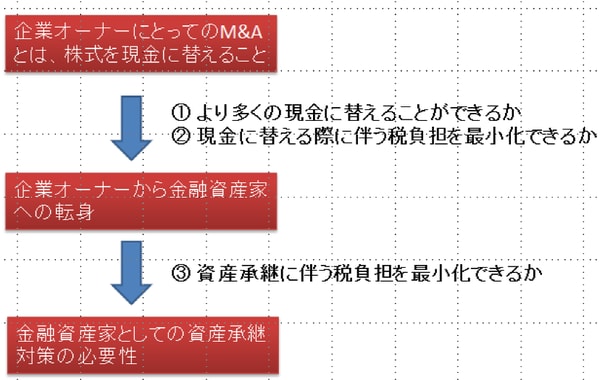

親族外承継(M&A)とは、第三者へ経営権を承継することであり、実務上ほとんどのケースは、非上場株式の売却によって会社の経営権を承継させている。株式の売却によって、企業オーナーは、その対価としての多額の現金を受領する。

したがって、非上場株式という資産が現金という資産に転換され、企業オーナーという立場から金融資産家という立場に転身する。

現金を受け取って金融資産家に転身した後、どのように相続対策を講じるかということである。金融資産を相続の対象とする場合、遺産分割対策と納税資金対策の観点からは全く問題はないが、相続税対策の観点からはゼロベースで対策を作らなければならない。

つまり、他の資産と比較して金融資産は相続税評価が高いため、不動産などへの資産の組み換えを検討しなければならない。

[図表]企業オーナーにとっての親族外承継(M&A)の考え方

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<