所得税の確定申告を行う際は「証拠書類」が必要に

所得税の確定申告を行う際には、親族外承継(M&A)を証明できる証拠書類として株式譲渡契約書を、経費を証明できる書類としてM&Aアドバイザーや弁護士など各種専門家との間で締結した業務委託契約書が必要である。

役員の引継ぎ期間を長めに設定したことによって親族外承継(M&A)と同時に役員退職金を受け取らない場合には、役員退職金を受け取った年度において確定申告が必要になる。同じように株式を分割して譲渡するような場合にも、確定申告はその都度必要になる。

また、株式を譲渡した株主が複数いる場合には、その全員が各々各自の責任において確定申告の手続を行う必要がある。社長が株式譲渡を取りまとめた場合でも、確定申告も社長が取りまとめることはできない。

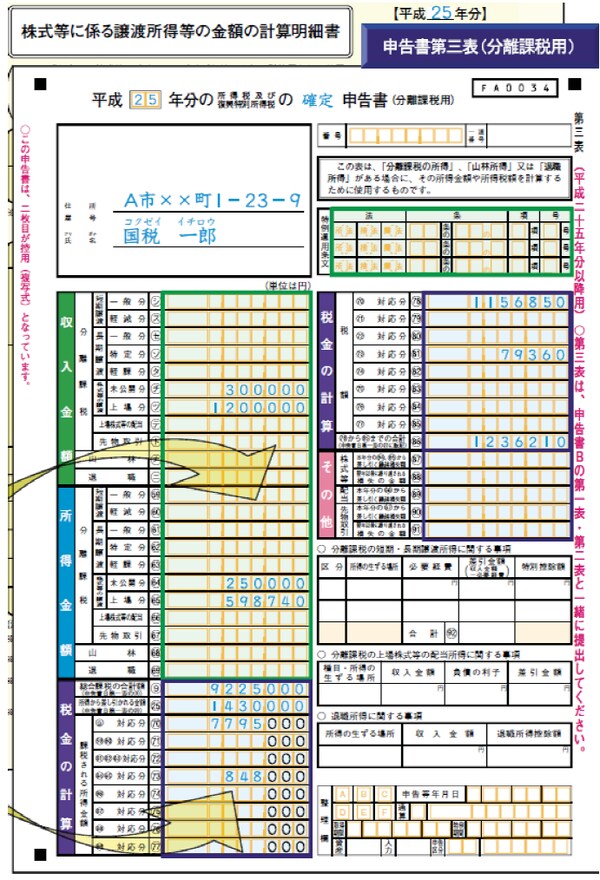

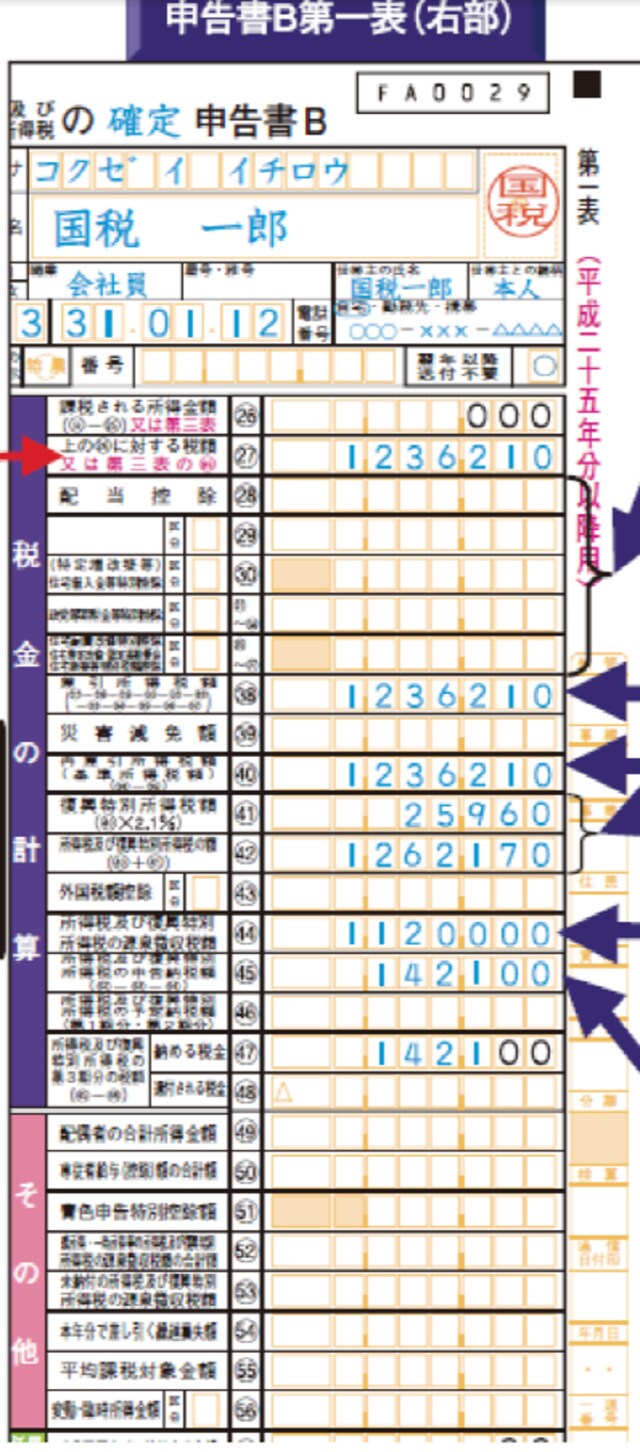

[図表1]

確定申告書の記載は「申告書第三表」に

確定申告書の記載は、申告書第三表に記載することになる。ここで、「株式等の譲渡」欄の金額は、「未公開分」、「上場分」ごとに、それぞれ「株式等に係る譲渡所得等の金額の計算明細書」から転記する。

この事例のように株式等に係る譲渡所得等の金額がある場合の合計所得金額は、第一表の所得金額「⑨合計」欄の金額と第三表の所得金額「(64)未公開分」欄及び「(65)上場分」欄の金額の合計額(赤字の場合には0とする。)の合計額である。

この事例では、次のようになる。

●第一表の所得金額「⑨合計」欄の金額:9,225,000円

●第三表の所得金額「(64)未公開分」欄及び「(65)上場分」欄の金額:未公開分 250,000円、上場分 598,740円

●合計所得金額 10,073,740円

総合課税の所得金額に対する税額は、「総合課税の所得金額に対する税額の計算表」により計算する。この事例では、次のようになる。

課税される所得金額(70欄)7,795,000円 × 税率0.23 - 控除額636,000円 =(78欄)1,156,850円

また、株式等を譲渡した場合の所得税の税率は、「未公開分」については15%(この他に住民税5%が課される。)、「上場分」については7%(この他に住民税3%が課される。)であるから、以下のように73欄の金額を所得税の税率が異なるごとに区分して計算し、その金額を合計したものが分離課税の所得金額に対する税額となる。

【未公開分】 250,000円 × 税率15% = 37,500円

【上場分】 598,000円 × 税率7% = 41,860円

分離課税の所得金額に対する税額:37,500円 + 41,860円 = (81欄)79,360円

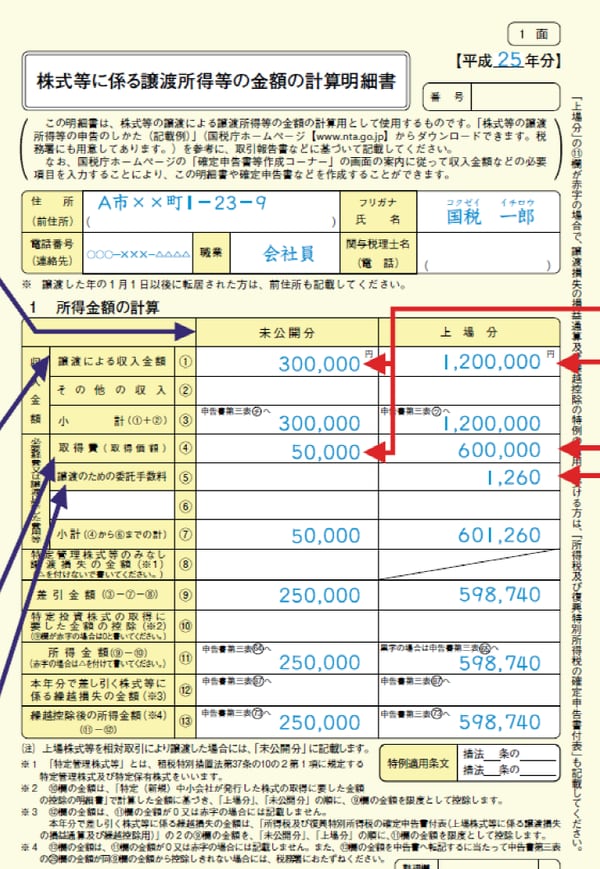

[図表2] 株式等に係る譲渡所得等の金額の計算明細書

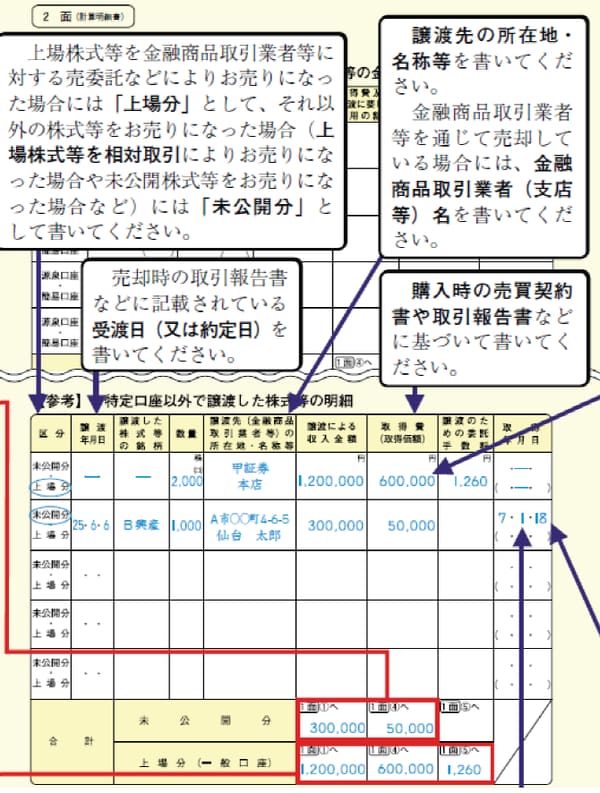

[図表2-2]

[図表2-3]

[図表2-4]

「株式等に係る譲渡所得等の金額の計算明細書」は、【2面】を書いた後に【1面】を書く。上場株式等を金融商品取引業者等を通じて売却した場合には「上場分」に、それ以外の株式等を売却した場合(上場株式等を相対取引により売却した場合や非上場株式を売却した場合)には「未公開分」に、【2面】から転記する。

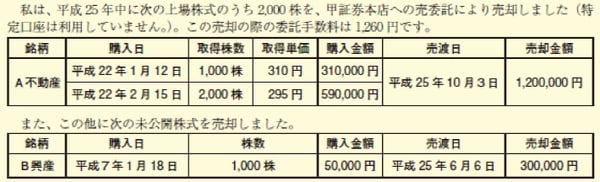

売却した同一銘柄の株式等を2回以上にわたって購入している場合、取得費の計算に当たっては、総平均法に準ずる方法によって算出した1単位当たりの金額を基として計算する。

この事例の場合、上場分については同一銘柄の株式を2回以上にわたって購入しているので、取得費の計算は、以下のようになる。

【総平均法に準ずる方法】

(310,000円+590,000円)÷(1,000株+2,000株) = 300円(1株当たりの金額)

300円 × 2,000株 = 600,000円(取得費)

売却した株式のうち、A不動産の株式は、「上場分」に該当する。また、上場していないB興産の株式については、「未公開分」に該当する。これらの株式の売却による譲渡所得等の金額は、「株式等に係る譲渡所得等の金額の計算明細書」で計算する。

【未公開分に係る譲渡所得】

収入金額300,000 円 - 必要経費等50,000 円 = 250,000 円

【上場分に係る譲渡所得】

収入金額1,200,000 円 - 必要経費等601,260 円 = 598,740 円

株式の売却などにより合計所得金額が1,000万円を超える場合には、「配偶者特別控除」の適用を受けることはできない。したがって、この事例では、給与について年末調整で適用を受けている「配偶者特別控除」の適用をしないで納める所得税の計算を行う必要がある。

なお、所得税及び復興特別所得税の金額の計算は、「申告書B第一表、第二表」及び「申告書第三表(分離課税用)」で行う。結果として、この事例では源泉税額が1,120,000円であったから、納税額は142,100 円となる。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<