目的は「取締役の経営責任を押し付ける」こと!?

日本を代表する上場企業は優秀な従業員を抱えているため、M&Aアドバイザーを雇わなくとも自らM&A(買収)は実行できる。それにもかかわらず、M&Aアドバイザーを雇うことには、別の理由がある。それは、取締役の経営責任を押し付けることである。

たとえば、上場企業であっても、M&Aにおいて投資銀行や公認会計士に株式価値評価を依頼する。これは第三者機関による評価を行うことによって、手続きの適正性、意思決定の妥当性を担保し、自らの善管注意義務を履行するためである。

中小企業のM&A(買収)においても、買収価格について第三者機関の株式価値算定書を入手する。これは専門家の算定結果に基づいて取引を行ったという「お墨付き」を入手し、会社経営者としての意思決定の妥当性を株主に対して主張するためである。

株式価値算定書を入手しておけば、何らかの事情でM&A(買収)に失敗して株主代表訴訟を提起されたとしても、責任を問われるおそれがなくなる。

例えば、東芝が米国の原子力事業の買収に失敗して、数千億の損失を出したM&Aにしても、アドバイスした投資銀行からの「お墨付き」があったはずである。M&Aの専門家たる投資銀行から、数千億円の買収価格を示す株式価値算定書を入手しているかぎり、東芝の取締役は責任を問われないのである。

専門家の助言に従えば、取引に失敗しても責任はない

そもそも、上場企業の実務担当者は、組織に属するサラリーマンとして職務を遂行している。サラリーマンにとっては、株主利益よりも、従業員としての立場を守るほうが重要な問題である。それゆえ、M&Aアドバイザーやその他の専門家の助言に従うことによって職務遂行の適正性を確保し、自らの責任を果たす。

専門家の助言に従って実行したのであれば、たとえ取引が失敗に終わっても責任はない。

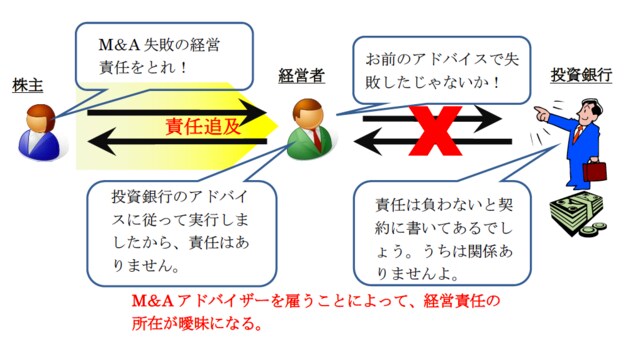

しかし、現実はここに盲点がある。実はM&Aアドバイザーをはじめとする専門家達は、M&Aに係る職務遂行について、その責任を一切負担していない。その点、業務委託契約書に「一切責任を負わない。」と記載しているのである。

上場企業になると、この契約内容まで株主に伝わることがないため、結果的にM&Aについて誰も責任を負わない状態になる。上場企業の経営者の責任(善管注意義務の履行)の所在は、M&Aアドバイザーの存在によって曖昧に状態になってしまうのである。

それゆえ、売り手の立場からM&Aを進めるのであれば、M&Aアドバイザーを雇い、上場企業に買収を提案すると高値で売却できる可能性が高い。

買い手となる上場企業にもM&Aアドバイザーが就くが、上述したように取締役の責任を消滅させる機能を持つと同時に、成功報酬を獲るために、何があっても買わせようとするため、高値であっても無理やり買収する可能性が高いからである。東芝のM&Aの事例を参考にしてほしい。

[図表]上場企業の経営者の責任転嫁

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<