財務戦略に「ウルトラC」は存在しない

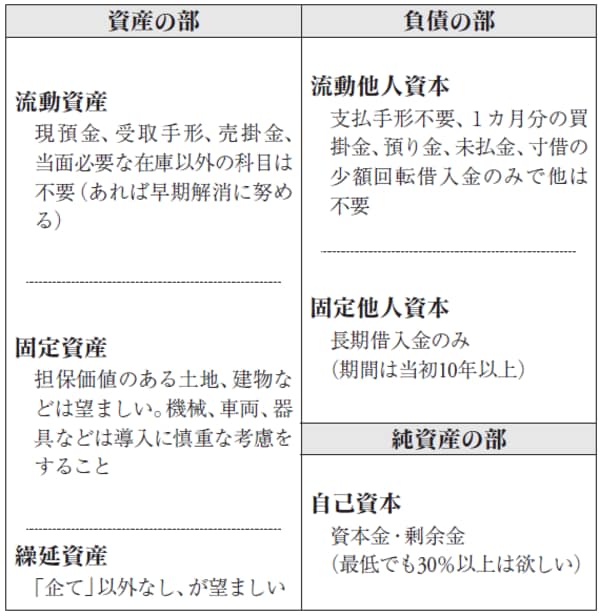

P/Lの規模に合わせてB/Sの規模を整えるにあたり、どのような観点が求められるのだろうか。その答えを私なりに、「戦略的貸借対照表」としてまとめたのが以下の図表である。

[図表]戦略的貸借対照表

財務を勉強している経営者にとっては、いずれも基本セオリーで今更確認するまでもないと思うだろう。しかし財務とは企業の土台であり、その土台づくりは常に基本に忠実でなければならない。

財務戦略にウルトラCは存在しないのだ。だから財務を追求すればするほど原点回帰するようになる。

財務の安全性・健全性の評価には「当座比率」を活用

●流動資産

流動資産は最も現金化しやすい「当座資産」を中心に考える必要がある。ただし売掛金は回収不能リスクが常につきまとう。従って取引先の与信管理を徹底するとともに、売掛金を滞留させず、できる限り早期に回収する手立てを講じなくてはならない。この当座資産を中心にキャッシュフローを潤沢にしながら、適正量の在庫を確保すれば、その他の流動資産は不要である。

財務の安全性や健全性を評価するために、「当座比率(当座資産÷流動負債×100)」を経営の判断基準として活用していただきたい。これは当座資産と流動負債を比較することで短期の負債に対する支払い能力を分析する財務指標で、一般に「100%以上」が望ましい。危険水準は「80%以下」だが、このラインを下回る中小企業が少なくないのが実態だ。

売掛金や在庫の滞留状況をチェックする際、財務分析指標として「売上債権回転率」(年間売上高÷平均年間売上債権残高×100)、「棚卸資産回転率」(年間売上高÷平均年間棚卸残高×100)を活用するといいだろう。滞留債権、滞留在庫の有無・過小を判断する指標で、いずれも率が高いほど良好な財務状態を示している。

●固定資産

製造業の場合は土地・建物に加え、機械設備や車両も不可欠である。従って固定資産の取得は当然の事業投資と捉えがちだが、流動資産から固定資産に〝一段階落とす〞場合はその意味とリスクを熟考し、取得するかどうかの経営判断は覚悟を持ってしなければならない。

たとえば1億円の土地を現金で取得すると、当然ながら流動資産が1億円減少する。キャッシュが減ると財務が痛み、カネ不足に陥る危険性が高まるわけだ。そのリスクを承知で1億円の土地を現金で購入するなら、取得した固定資産がやがてカネを生んで事業が拡大し、最終的に1億円の投資を回収できるという鋭い読みがなければならない。

流動資産から固定資産に一段階落とすというのは、これが「投資」に他ならないからである。投資を回収できる成算もなく、ただ闇雲に取得するだけの場合、それは投資ではなく「投機」、もっとひどくいえば「博打」でしかない。

さらに流動資産から固定資産に一段階落ちた時点で、すでに価値が低下することも少なくない。新車を取得してナンバープレートをつけた時点でもう新車ではなくなるため、当然価値は下がり、タイヤがぐるりと地面を一周すれば売却価格はさらに低下する。これを踏まえて固定資産を博打で手に入れるのではなく、あくまで「投資」として取得する経営手腕が求められるのだ。

設備投資が過剰かどうかを判断する際には、「固定比率」(固定資産÷自己資本×100)を目安にするといい。これは固定資産が返済義務のない自己資本の範囲内で収まっているかを分析する経営指標で、「70%から100%以内」が望ましい。100%を著しく超過している場合は、借入金に過度に依存していることになるので財務戦略を見直す必要がある。

固定資産と負債のバランスを確認する場合は、「固定長期適合率」(固定資産÷[資本+固定負債]×100)も判断指標にしたい。これは固定資産が自己資本と固定負債の合計額の範囲内かどうかを確認する経営指標を指す。

目安は「100%以内」に抑えること。100%を超えた場合、固定資産の取得に短期借入金を活用している状況を示し、自転車操業に陥るなど財務的なリスクがあることを示す。

この話は次回に続く。