資金効率が良くない理由は何か?

養命酒製造は、養命酒の老舗メーカーで、創業は徳川幕府開幕前年の慶長7年(1602年)。ミネラルウオーターやみりんなども扱ってはいるが、今も全売上高の97%以上が養命酒の売上高で、連結子会社もなく、決算は単体決算という会社である。

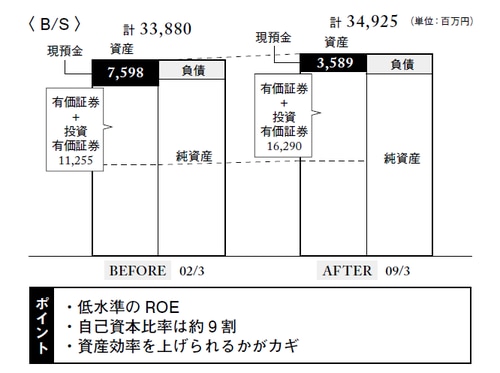

法人化は大正12年(1923年)で、昭和30年(1955年)の上場から半世紀以上が経過しているが、公募増資は1972年を最後に途絶えている。直近の2009年3月期の総資産は349億円で、純資産は311億円。自己資本比率は実に89.0%。無論無借金である。総資産の内訳は、現預金が35億円、売掛債権が28億円、有価証券及び投資有価証券が162億円、製造設備などの有形固定資産が71億円。総資産の56.4%を現預金と有価証券が占める。

現預金は35億円だが、満期3カ月超の定期を除き、3カ月以内に償還予定の国債などを加えると、キャッシュは54億円ある。これは売上高(137億円)145日分に相当するので、まずまずのキャッシュリッチと言えそうだ。当然、資産効率は良いとは言えず、総資産回転率は0.39回/年という低さである。当期純利益率は12.5%と、メーカーとしてはかなり高水準だが、資産効率の悪さと財務レバレッジの低さのために、ROEは5.5%と低水準。

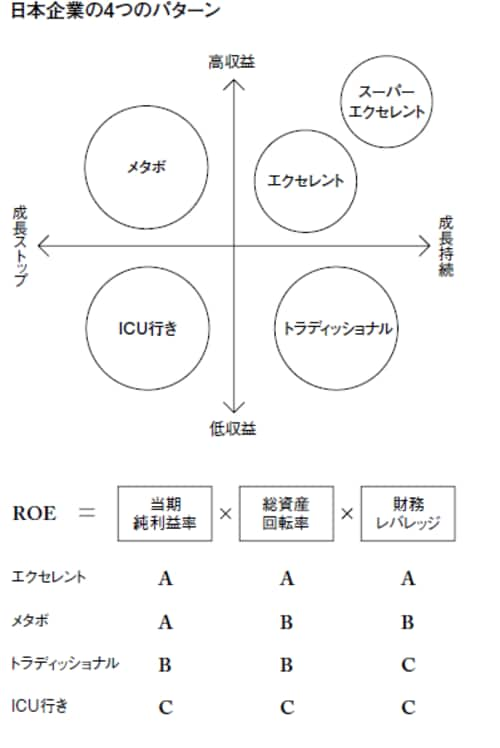

ニッチな市場に身を置き、利益率は高水準だが資産効率が極めて悪く、ゆえにROEも低水準。まさにメタボ企業の定義がそのままあてはまる会社である。

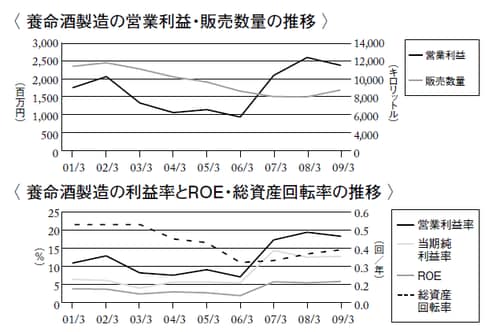

●養命酒製造の財務状況の推移

構造改革で利益率は飛躍的に向上したが・・・

しかし、同社は2005年7月に大正製薬と業務・資本提携を締結して以降、2006年にかけて、収益率を向上させる抜本策は打っており、2007年3月期以降、営業利益率、当期純利益率は飛躍的に改善している。

最大の目玉は、養命酒の原料用のぶどう糖の製造工場だった埼玉工場を閉鎖、ぶどう糖の製造を外注化したこと。これによって07 年3月期には原価率が35.4%から、30.8%へと5ポイント近くも改善した上、販管費も10億円以上削減できたため、営業利益率は10ポイント以上上昇して16.8%になった。

もともとは養命酒の販売数量が年々減り続けたことが、構造改革に着手した動機だったわけだが、たったこれだけのことで、これほど収益力が改善できたとも言える。ありとあらゆる施策を打っても、なかなか改善に至らない企業が大半を占める中、何ともうらやましい話だ。

ただ、収益力が上がったとはいっても、貸借対照表(B/S)の構成が劇的に変わったわけではない。B/Sに大おおなた鉈を振るうことなく、収益の改善が実現できてしまったために、まだまだ改善の余地は十分にある。商取引への影響は考慮しなければならないが、持ち合い株だけで70億円弱(総資産の2割)はやはり大きすぎる。今後の課題は、このあたりにメスが入れられるかどうかだろう。