「儲かっている会社」しか投資家は振り向かない

企業には、投資家、債権者、顧客、取引先など、多くのステークホルダーが存在する。ではステークホルダー、特に金融機関や投資家から高い評価を受ける会社とはどのような会社なのか。法令を遵守する、社会的な責務をまっとうするなどといった基本はもちろんだが、ステークホルダーが重視しているのが財務諸表の内容であることは間違いない。

数字の面で“良い会社”、つまり儲かっている会社でなければ、百戦錬磨の金融機関や投資家を振り向かせ、味方にすることはできない。では、数字の面での尺度を何に置いたらいいだろうか。財務分析に使われる指標はたくさんあり、90年代以降EVAなど新しい指標も出てきてはいるが、最もシンプルな指標がROE(Return On Equity:自己資本利益率)であるというのが筆者の考えだ。

もちろん上場企業の経営者は、アナリストをはじめとする“投資家”寄りのステークホルダーから、ROEの向上を、日々求められ続けている。個人投資家が高い関心を示す指標としては、このほかにPER(株価収益率)とPBR(株価純資産倍率)がある。むしろこちらの指標のほうが重要だと考える投資家もいるようだが、この2つはいずれも株価が関係しているため、純粋に経営努力だけではどうにもならない面がある。

もちろん上場企業としては、株価を上げる、つまり投資家から評価される努力も必要だが、必ずしもその努力が株価に反映されるわけではない。これに対し、ROEやROA(ReturnOn Assets:総資産利益率)は、会社自身の施策がそのまま反映されるので、経営改善を試みる上での目標値としてより適当だと言える。

ROEは「株主の出したお金が生んだ利益」の指標

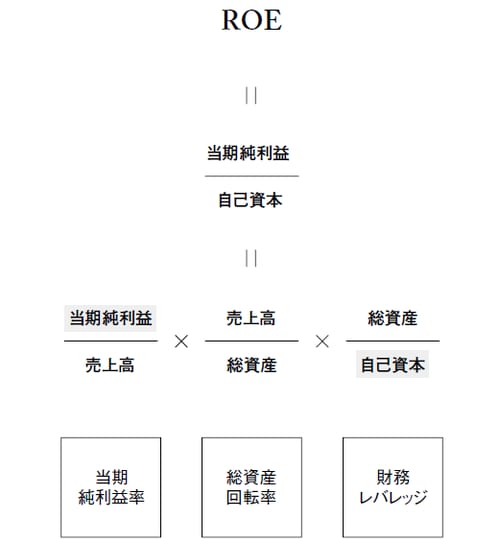

ROEは、当期純利益÷自己資本で計算される。自己資本とは、大雑把に言えば、株主から集めた元手と、それを元に活動した結果、手にした利益とで構成されている。つまりROEとは、株主が出したお金がどのくらいの利益を生んでいるのかを表した指標なのだ。

だが、ROEとはそれだけのものではない。実はROEは、当期純利益率(当期純利益÷売上高)と、総資産回転率(売上高÷総資産)、それに財務レバレッジ(総資産÷自己資本)の3つの指標を掛け合わせたものでもあるのだ。

以下の図のように、これら3つを分数表記にして掛け合わせると、分母、分子が相殺消去されて、最後に残るのが当期純利益÷自己資本となる。