個人事業と医療法人では異なる「特例」の適用条件

個人事業や医療法人が医院として利用している土地についても、小規模宅地等の特例を利用できます。個人事業の場合、医院で利用している土地と建物がともに被相続人のものであれば、相続時にそのまま事業用宅地とみなされて、特例の適用が可能です。

被相続人が医療法人を経営している場合、医院の土地を相続するときに小規模宅地等の特例を適用できるのは、まず次の場合です。

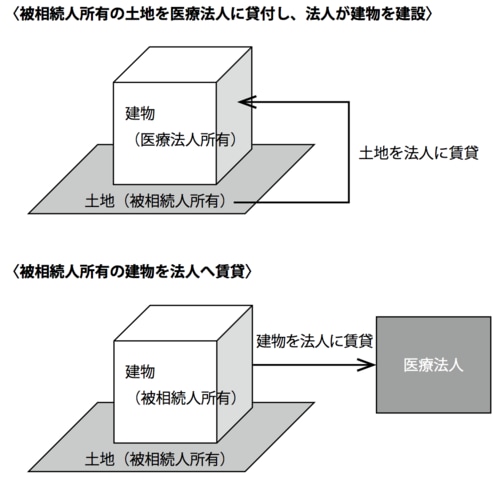

①被相続人が所有する土地を医療法人に貸付し、医療法人が病院を建てている場合

②被相続人の所有する土地に被相続人が病院を建て、その病院を医療法人に貸付している場合

特例に該当すれば400m²まで80%の評価減が可能

さらに①・②の土地が次の5つの要件を満たすとき、「特定同族会社事業用宅地等」に該当します。該当すれば特例が適用され、400m²まで80%の評価減ができます。

1.相続の時点で、被相続人およびその親族が医療法人の持分を50%以上保有している

2.宅地を承継する者が医療法人の役員になっている

3.医療法人を相続税の申告期限まで引き続き継続する

4.宅地を継承する者が相続税の申告期限まで引き続き所有する

5.医療法人に土地または建物を継続的に相当の対価で貸付する

ここで注意したいのは、オーナーである被相続人が医療法人に土地または建物を貸付したときに、医療法人が相当の対価を支払っていたかどうかです。無償だったり、相場の地代や賃料より安過ぎたりする場合は「使用貸借」となっているので、「賃貸借」とはみなされません。すると、被相続人の事業用宅地とみなされなくなり、小規模宅地等の特例は適用できません。

なお、医療法人が医院として利用している土地について、小規模宅地等の特例を利用するためには「持分あり」の医療法人でなければならないので注意してください。

[図表]被相続人が医療法人に貸付しているイメージ