贈与税の制度適用が前提となる、法人の事業承継税制

個人事業に対する事業承継税制は、被相続人等の事業用宅地等について80%評価減があり、事業用宅地等の20%を相続税の課税価格に含めるものです。これによって、個人事業主の経営の円滑な承継を図ることが目的とされています。

これに対して、会社(法人)に対する事業承継税制は、贈与税の制度と相続税の制度があります。この点、事業承継と同時に相続税の納税猶予制度を適用するということは、先代経営者が若くして他界するなど、突発的な事業承継を強いられる特殊なケースを想定するものであることから、通常の事業承継では、贈与税の納税猶予制度の適用を考えることになります。

非上場株式についての贈与税の納税猶予制度とは、中小企業経営承継円滑化法に基づき、都道府県知事の認定を受けた会社(要件あり)の代表権を有していた先代経営者(要件あり)が、後継者(要件あり)に、会社の非上場株式の全部又は一定以上の贈与を行った場合、発行済議決権株式の3分の2に達するまでの部分(改正あり)について、先代経営者の死亡日まで、課税価格の100%に対する納税が猶予されるというものです。これは、議決権株式の分散を防止して、安定的な経営の継続を図ることを目的とされています。

申告後も引続き特例の要件を満たした場合、5年間(経営承継期間)は毎年、5年経過後は3年毎に「非上場株式等についての贈与税の納税猶予の継続届出書」を提出することによって納税猶予が継続することとなります。

しかし、申告後において、雇用確保要件(5年間平均で贈与時の雇用の8割を確保)を維持できなかった場合、5年以内に後継者が代表から退任した場合、次の事業承継までに株式を1株でも譲渡した場合、納税猶予されている贈与税の全部又は一部について利子税と合わせて納付することになります。

贈与税の納税猶予制度適用を受け、先代が死亡した場合

贈与税の納税猶予制度の適用を受けた場合、先代経営者が死亡したときは、猶予された贈与税が免除されますが、その代わり、贈与された株式の贈与時の評価額が相続財産に加算されることになり、結果として相続税が課されることとなります(遺産として被相続人が所有しているわけではなく、すでに後継者へ贈与されています)。

この際、先代経営者が死亡したとき、納税猶予制度の要件を満たす場合には、新たに相続税の納税猶予制度の適用へと移行することとなります。すなわち、先代経営者(要件あり)が死亡した場合、後継者(要件あり)に贈与された非上場株式のうち、発行済議決権株式の3分の2に達するまでの部分(改正あり)について、次の事業承継まで、課税価格の80%(改正あり)に対する納税が猶予されることになるのです。

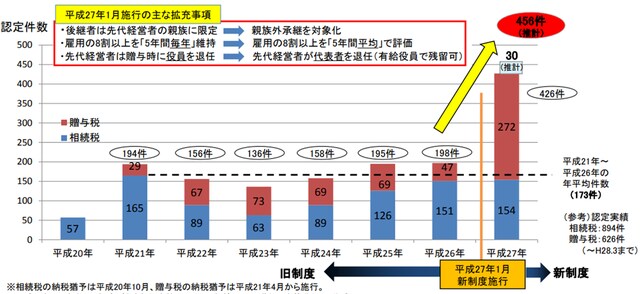

事業承継税制の適用の認定件数は、以下の通り推移してきました。

[図表]事業承継税制の適用の認定件数の推移

贈与税の納税猶予制度は、平成21年度には29件でしたが、平成27年度には272件となりました。一方、相続税の納税猶予制度は、平成21年度には165件でしたが、平成27年度には154件となりました。このうち、東京都の認定が、全国の2割~3割を占めているようです。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<