一般の社債に比べて高い利回りで発行される「ココ債」

グローバルに金利がここまで低いと、債券投資ではリターンが出ず、株式などに資金が流れ始めていますが、債券にもいろいろな種類があり、十分に投資の対象になります。債券投資のみではインフレ率に勝てなくなってきています。

ここでは、伝統的プライベートバンクがここ数年、投資対象としているいろいろなタイプの債券を紹介しましょう。

ひとつは、「ココ債」と呼ばれる転換社債に似た債券です。正式には、Contingent convertible bonds と呼ばれ、日本語では「偶発転換社債」などと訳されます。

以前から金融市場では、「転換社債」(CB:Convertiblebond)という債券があり、広く取引されています。転換社債は、一般の社債に比べて低い利回りで発行されるものです。逆に「ココ債」は、債券を発行した側が、一定の条件になった時に株式に転換するため、一般の債券に比べて高い利回りで発行されます。

ココ債が最初に発行されたのは数年前で、ほぼすべてがプライベートバンク(富裕層)から投資されていましたが、最近は機関投資家も投資しているようです。

現在、ヨーロッパの金融市場では十数兆円規模のココ債が流通しており、利回りは5~8%程度、中にはドイツ銀行のように9%くらいになるものもあります。

発行体と参照銘柄のリスクを背負うクレジットリンク債

もうひとつは、仕組債の一種であるクレジットリンク債です。これは、クレジットスワップを証券化することで発行される仕組債で投資家は高い利息収入を得る代わりに発行体と参照クレジット(参照銘柄)の両方のリスクを背負うことになります。

参照銘柄次第という部分はありますが、欧州危機の時のように一時的に信用リスクが上がる場面で魅力的な投資対象となることがあります。ただし、一般に流動性がないため、その点に注意する必要があります。

他には、債券に担保を付けてある、有担保債券も見られます。航空機ファイナンスの世界では有名なEETCは航空機を担保にした米国で数兆円規模の市場にまで大きくなった社債です。多くの投資家保護設計がされています。欧州では航空機ではなく、不動産を担保にした債券も私募形式で発行されていることがあります。

いずれも、通常の社債と比べ利回りが高い点が特徴で、信用力についても担保分が補完され改善されています。

元本確保型の債券は、償還時まで保有していれば元本で返済されるため、日本人に多いリスク許容度の低い富裕層に向いています。

絶対リターンを求める日本人向けポートフォリオの例

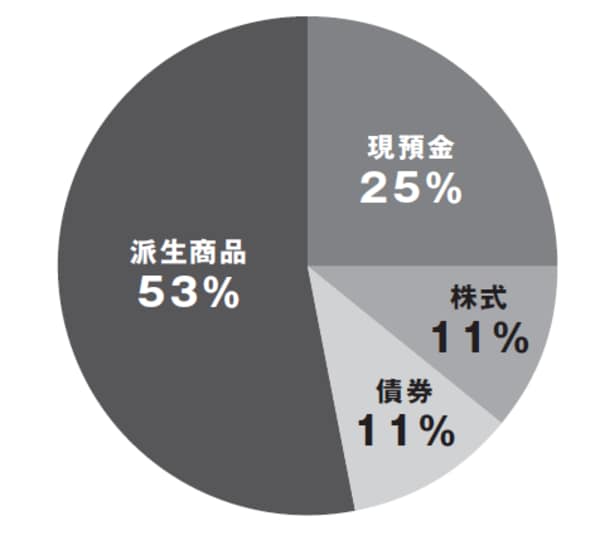

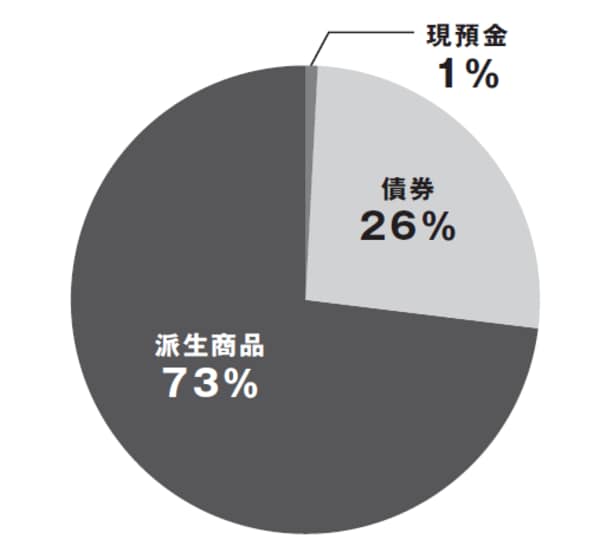

先ほどは、伝統的プライベートバンクが欧州、特にスイスの富裕層に対して運用しているポートフォリオを紹介しましたが、ここでは、日本人向けの例をご紹介しましょう(図表1、2参照)。

二つの円グラフから分かるように、顧客によってその内容は大きく異なります。ただ、ヨーロッパの富裕層と比べると、派生商品の割合が大きいのが特徴です。これは、日本人(及び中国人)が絶対リターンを求める傾向が強いためです。

従って、基本はオルタナティブ(ファンド)+個別債券+個別株の組み合わせです。オルタナティブ、特にヘッジファンドは日本では危険な商品というイメージが強いですが、実際にはヘッジしている分だけリスクを抑えている商品になっています。

[図表1]日本人向けポートフォリオの例①

[図表2]日本人向けポートフォリオの例②