「特定の投資対象」に資金を集中させるのは危険

リスクを小さくするためには分散投資における組み合わせ(ポートフォリオ)が鍵を握ります。

分散投資の重要性は従来から、「卵は一つのカゴに盛るな」といった格言で知られています。卵を一つのカゴに盛ると、そのカゴを落としたら卵が全部割れてしまうかもしれませんが、いくつかのカゴに分けておけば、一つのカゴを落としても他のカゴの卵は大丈夫です。

特定の投資対象に資金を集中するのではなく、複数の投資対象を組み合わせ、リスクを分散させたほうがよいという意味です。

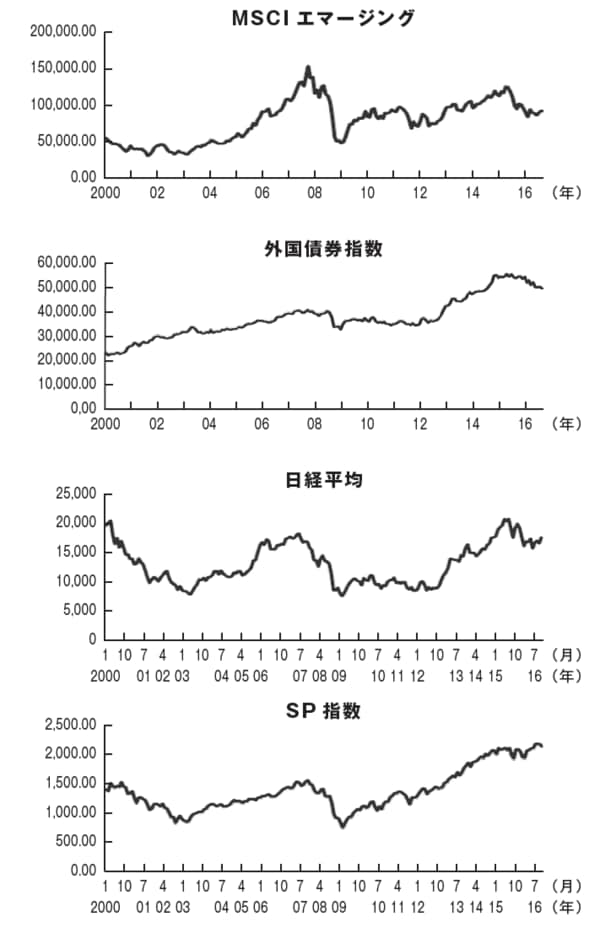

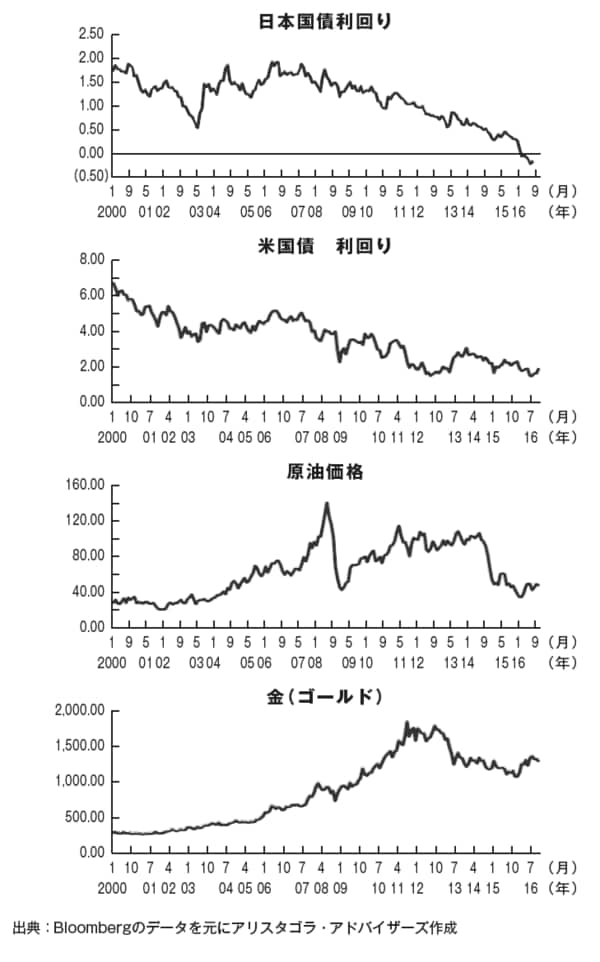

どのような投資対象に資金を配分するかということを、金融業界では「アセットアロケーション」といいます。図表に、アセットクラス別の値動きを示したので、参考にしてみてください。

[図表]アセットクラス別の値動き

リスクの劇的な減少がシャープレシオの劇的な改善に

日本では外国株式と国内株式、外国債券と国内債券という4種類の投資対象(資産クラス)を組み合わせるのが常識とされてきました。株式と債券は、株式が上がれば債券は下がり、債券が下がれば株が上がるという「逆相関」の関係があると考えられていたからです。

また、外国と国内を組み合わせることで為替リスクも分散することができます。しかし、経済のグローバル化で、あらゆる資産クラスの価格連動性、相関関係が強まっています。実際、リーマン・ショックの際は、外国株式、国内株式、外国債券、国内債券のすべてが値下がりし、アセットアロケーションによってリスク分散ができないともいわれました。

分散投資といっても、投資対象(銘柄)をただ増やして分けるだけではリスクは必ずしも減りません。それぞれの投資対象の相関係数がカギとなります。相関係数の高い銘柄を組み合わせてもリスクはそれほど減りません。一方、逆相関の銘柄を組み合わせれば、リスクは劇的に減少します。シャープレシオの分子、リターンは分散された銘柄の加重平均になりますので、リスクの劇的な減少はシャープレシオの劇的な改善につながります。

ただ、最近では逆相関の銘柄を見つけることが難しいため、無相関(順相関でも逆相関でもない関係)の銘柄も探します。実は、無相関の銘柄を組み合わせることで、リスクは十分に減少します。これが分散のマジックです。