経験や勘、度胸ではない「自分で定めた基準」を守る

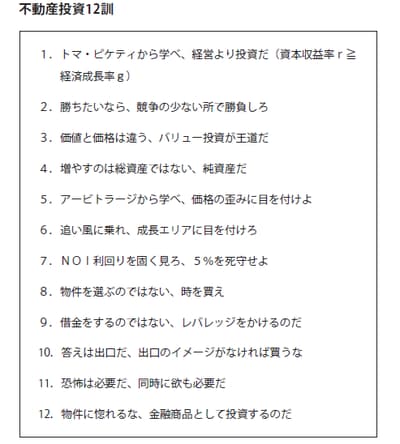

以下の図は、筆者がいつも依頼者の資産家にお話ししている不動産投資の「鉄則」です。コンサルティングのご依頼をいただいた場合、通常は毎月1〜2回のペースで1年ほどかけ、図の内容を説明しながら不動産投資や相続対策の基本を学んでいただきつつ、具体的な計画を立案することにしています。

いくつか補足しておきます。1の「トマ・ピケティから学べ、経営より投資だ(資本収益率r≧経済成長率g)」というのは、投資によるリターンは労働によるリターンよりもはるかに大きいということです。トマ・ピケティは、今話題のフランス人経済学者です。その著書『21世紀の資本』は専門書としては珍しく世界的なベストセラーになっています。

その主張は多岐にわたりますが、最も注目を集めているのは、資本主義においては基本的に、資本収益率(r)のほうが経済成長率(g)を上回っているということです。資本収益率(r)とは投資のリターンであり、経済成長率(g)とはGDPの伸び率です。過去200年にわたる欧米のデータを調べたところ、一時的な例外を除き、一貫して投資によるリターンの方が、労働などによる所得よりも割がよいというのです。

なぜ投資リターンの方が労働などによる所得より割がよいのか。筆者の理解では、それは投資の方が大きなリスクをとるからです。リスクが大きい分、効率よく儲けることができるのです。

しかし、投資であれば何でも所得より効率よく儲けられるわけではありません。中にはリスクをとる分、とんでもない損失を出すケースもあるでしょう。問題はリスクをどうコントロールするかです。優れた投資家はそこで、投資判断を行うための厳格なモノサシを持っています。経験や勘、度胸ではなく、自分で定めた投資判断の基準を守ることで、リスクをコントロールします。そのことで高いリターンを実現します。

数値で冷徹に価値判断する技術が必要

また、投資は自由な発想で行うものです。不動産であっても、今所有する土地の制約の中で考える必要はありません。最も有利な地域、投資対象、時期を自分の才覚で決めればいいのです。その結果として、大きなリターンを得ることができます。

ただ、選択の範囲が広くなればなるほど、投資哲学と投資尺度を持っていなければ、リスクも高くなってしまいます。投資は「欲と恐怖のバランス」の中でマインドコントロールすることが一番難しく、マインドコントロール力が結果に直結するといえます。

弱気の虫が高まりすぎれば投資行動を起こすことができず、機会損失となります。逆に、過度に強気になれば、必要以上のリスクをとりすぎ、資産の損失を招きます。

マインドのコントロールは、「目利き力」や「意志力」だけでは限界があります。確固たる投資哲学に基づいた上で、数値で冷徹に価値判断する技術が必要です。それが投資判断の技術なのです。