今回は、「消費税の免税点制度」について説明します。※本連載は、税理士法人恒輝・代表社員で税理士の榎本恵一氏、渡辺人事経営研究所・所長で特定社会保険労務士の渡辺峰男氏、人事戦略研究所・代表で社会保険労務士の吉田幸司氏、YMG林会計グループ・代表で税理士の林充之氏の共著、『知って得する年金・税金・雇用・健康保険の基礎知識 2017年版』(三和書籍)の中から一部を抜粋し、働き盛りの会社員が知っておきたい「税金」の基礎知識について解説します。

今後、細分化・複雑化が予想される「消費税」の仕組み

2013年度の税制改正では、消費税率引上げに注目が集まりました。より複雑になり、かつ細かい事務作業が求められるようになりました。今後も単純な税率アップによる増税だけでなく、どんどん細分化複雑化していくと思いますので注意したいところです。

消費税率及び地方消費税率について、2段階で引き上げることとされました。消費税が10%へ引き上げられる時期については、従来2017年4月以後の予定でしたが、2016年8月に見直しが行われ2019年10月以後に延期されることが閣議決定されました。

消費税を納めなくても良い「免税点以下」の該当事業者

事業を行っているかぎり、消費税は原則的にはすべての人が納めなければなりません。ただし、消費税の集計・計算はかなり細かい事務作業を伴うため、中小零細事業者の特例として免税点制度が設けられています。つまり免税点以下に該当する事業者は、消費税を納めなくても良いという制度です。

基準期間(2年前)の課税売上高が1,000万円を超えていたら消費税を納めなければなりません。

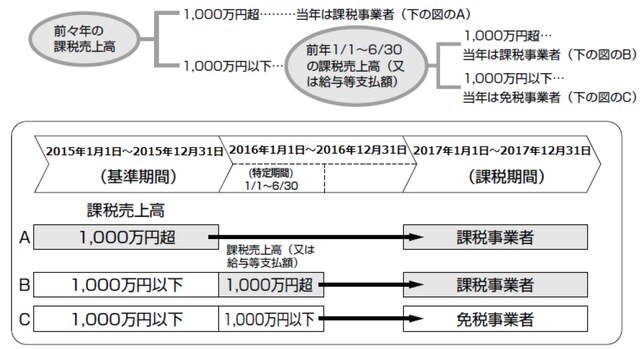

また、基準期間の課税売上高が1,000万円以下や基準期間がない場合でも特定期間(前年の上半期の6カ月間)の課税売上高、給与総額ともに1,000万円を超えていたら消費税を納めなければなりません(以下の図表1を参照)。

[図表1]個人事業主の場合

さらに、新設法人の場合、資本金の額または出資金の額によっては設立1期目から課税事業者となる可能性があります。資本金の額または出資金の額が、1,000万円以上の場合は課税業者となりますのでご注意ください。

また、その事業年度の基準期間がない法人で、その事業年度開始の日における資本金の額又は出資の金額が1,000万円未満の法人(新規設立法人)のうち、次の①、②のいずれにも該当するもの(特定新規設立法人)については、当該特定新規設立法人の基準期間のない事業年度に含まれる各課税期間における課税資産の譲渡等について、納税義務が免除されないこととなりました。

① その基準期間がない事業年度開始の日において、他の者により当該新規設立法人の株式等の50%超を直接又は間接に保持される場合など、他の者により当該新規設立法人が支配される一定の場合(特定要件)に該当すること。

② 上記①の特定要件に該当するかどうかの判定の基礎となった他の者及び当該他の者と一定の特殊な関係にある法人にのうちいずれかの者(判定対象者)の当該新規設立法人の当該事業年度の基準期間に相当する期間(基準期間相当期間)における課税売上高が5億円を超えていること。

税理士法人恒輝 代表社員

株式会社ウィズダムスクール 代表取締役

税理士

ファイナンシャルプランナー

日本人事総研グループ加盟人事コンサルタント

1963年、東京都生まれ。1986年、専修大学商学部会計学科卒業。2000年、産能大学大学院経営情報学研究科経営情報学専攻修了(MBA)。

最近では、企業に対する分かりやすい決算診断の提案と個人に対するライフプランの重要性を説くセミナー活動に情熱を燃やし、起業家の応援を行っている。

著書として『負けない!』(マンガ)、『税務会計論』(共著)、『一般社団法人・財団法人の法務と税務』(共著)、『企業を支える人々へのメッセージ』、『勝経営と三遊亭金時のおもしろ経営塾』(マンガ)、『経営者会計論』(共著)、『税務会計の基礎』(共著)、『経営コーチ入門』(共著)、『その時、会社が動いた』(共著)、『経営コーチ』『ワーク・ライフ・ハピネス』(共著)、『社長、ちょっと待って!! それは労使トラブルになりますよ!』(共著)など。

著者プロフィール詳細

連載記事一覧

連載働き盛りの会社員が知っておきたい「税金」の基礎知識

渡辺人事経営研究所 所長

特定社会保険労務士

日本人事総研グループ加盟人事コンサルタント

1961年、岡山県生まれ。関西大学商学部商学科卒業。現在、社会保険労務士業に加え、「応援します。良い会社づくり!」をモットーに、人事・労務、財務、金融等の経営に関する幅広い知識で経営計画策定、人事諸制度策定・運用指導などのコンサルティングを行うかたわら、各地で講演活動、研修事業を行う。

著書として『自己責任時代のサバイバルブック』(共著)、『社長、ちょっと待って!! それは労使トラブルになりますよ!』(共著)。

著者プロフィール詳細

連載記事一覧

連載働き盛りの会社員が知っておきたい「税金」の基礎知識

人事戦略研究所 代表

社会保険労務士

日本人事総研グループ加盟人事コンサルタント

1964年滋賀県生れ。大谷大学文学部社会学科卒業。人事制度の構築、運用、労務管理指導、就業規則等の作成・運用指導、助成金活用指導・手続き代行、社会保険・労働保険の手続き代行、社員研修、能力開発のための個別指導、経営指導、各地での講演活動等を行う。また、滋賀県産業支援プラザ、福井県産業支援センター、各地の商工会議所等の公的機関の登録専門家として地域の中小企業への経営指導にあたっている。

著書として『自己責任時代のサバイバルブック』、『社長、ちょっと待って!! それは労使トラブルになりますよ!』(いずれも共著)。

著者プロフィール詳細

連載記事一覧

連載働き盛りの会社員が知っておきたい「税金」の基礎知識

YMG林会計グループ 代表

林充之税理士事務所 所長

税理士

1961年、神奈川県生まれ。法政大学経済学部卒業、山梨学院大学大学院公共政策研究科修了。現在、YMG林会計グループ代表として、財務分析を中心にした経営相談を数多く手がける。起業家支援にも力を注いでおり、多くの起業家の「経営コーチ」としての信頼も厚い。また、相続・事業承継においても幅広い相談を資産家の方々の「相続コーチ」として数多くの実績を持ち、経営と資産税の両方のニーズにお応えする幅広いコンサルティングが特徴。講演実績も豊富で判りやすい語り口が好評。

著書として『ときめき会社法』(共著)、『経営コーチ』(共著)、『経営コーチ入門』(共著)『その時、会社が動いた』(共著)、『社長さん今が決断の時です』(共著)、『サラリーマンのための相続トラブル対策』(共著)、月刊税理「この資産にはこの評価」など。

著者プロフィール詳細

連載記事一覧

連載働き盛りの会社員が知っておきたい「税金」の基礎知識