現金を不動産に替えるだけで相続評価額が減少!?

相続財産の価格を算出する際に、その財産の種類によって、時価と相続評価額に大きな差が出てくるものがあります。代表格が、これまでも事例に挙げてきた不動産です。

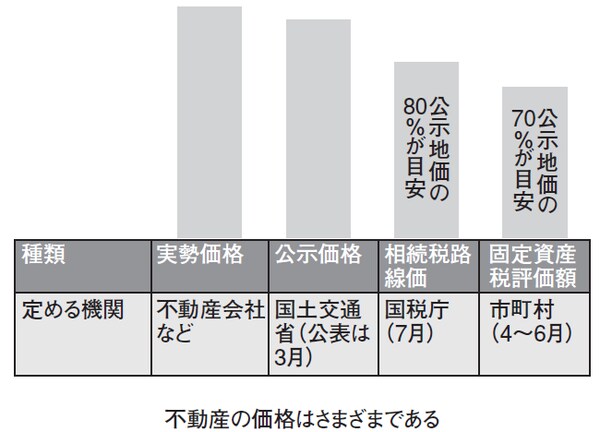

土地は、"一物四価"といって、次に挙げる四つの価格があります(図表参照)。

1・実勢価格(実際に取り引きが成立した価格。時価)

2・公示価格(土地価格動向の指標として、国土交通省が毎年発表する標準値の価格)

3・相続税路線価(相続税評価で使用する価格。公示価格の約80 %)

4・固定資産税評価額(固定資産税評価で使用する価格。公示価格の約70%)

[図表]不動産価格4つの種類

こうした不動産ならではの価格差、時価と相続評価額のかい離を活用するのが、相続税対策の王道的手法といえます。

おさらいになりますが、土地の相続評価額を算出する際には、前面道路に付された「路線価」を使い、面積を掛けて計算します。一般的に路線価は時価(公示価格)の80%程度に設定されているので、現金を不動産に替えるだけでも評価減が実現します。

加えて、その不動産を賃貸物件にした場合、土地は貸家建付地の評価になり、建物も借家権割合を差し引くことで、さらなる評価減となります。よって、現金1億円を持っていたら、相続税の評価額は1億円のままですが、土地や不動産・賃貸物件に替えた場合は、評価を50~70%に圧縮できるというわけです。

都心部の物件なら、評価額の大幅な減額が可能に

「相続税対策のために、賃貸物件を建てる」という手法も、この評価のかい離を活用したものです。そのリスクについてはすでに指摘した通りですが、その他の注意したいポイントは、立地によっても生じるかい離に差があるという点です。

地価の高い都心部の物件ならば、時価と路線価に大きなかい離があり、相続評価を大幅に減額できるケースが多いでしょう。入居ニーズも高いため、安定的な収益の確保も期待できそうです。一方、郊外で利便性が悪いエリアの場合は、かい離も小さく、入居者確保の観点から見ても、一般的に空室リスクが高めです。

ですから、不動産で時価と相続の評価のかい離を狙う際には、一元的な評価減の割合だけにつられるのではなく、場所選びにも細心の注意を払う必要があります。

もし、先祖代々保有している土地が収益性の悪いエリアにある場合は、思い切って売却し、代わりに都心の不動産を購入する、いわゆる「組み換え」を実施するのも手です。

相続税対策ありきで「賃貸住宅経営」を勧める住宅メーカーの営業に乗せられないことを大前提に、くれぐれも「愛のない相続対策」に陥らないよう慎重に臨むべしと心得ましょう。