新規設立は減っていると言われる合資会社だが…

合資(合名)会社の特徴について見ていきましょう。

以前であれば、少額資本で手続きも比較的簡単にできる法人という位置づけで利用されていましたが、株式会社の最低資本金の撤廃により、新規設立のケースは減っているようです。ですが、相続対策として見るならば、実は合資会社には"使える"面白い特徴があるのです。

合資会社は無限責任社員(1名以上)と有限責任社員(1名以上)で構成されます。無限責任とは、文字通り、会社の債務に対し、無限で責任を負うことを意味します。よって、会社が債務超過(会社の負債額が資産額を上回っている)の状態にある際に、合資会社の無限責任社員の相続が発生したとします。すると、無限責任社員が負う合資会社の債務残高の超過分を、相続時の債務として個人資産から差し引けるのです。

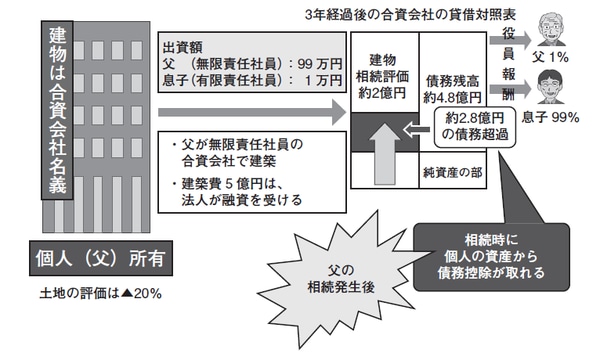

その特徴を、賃貸経営で活用したのが図表に示した事例です。

[図表]自己所有地に合資会社で賃貸ビルを建築した事例

父(無限責任社員)と息子(有限責任社員)で出資し、合資会社名義で5億円の融資を受け、賃貸マンションを建築します。会社の経営をする業務執行役員は長男とし、収益は息子に多めに配分して所得税対策にするとともに、相続時の納税資金をプールしていけるようにします。

賃貸経営を進め、3年が経過すると、それ以降は資産(建物)の価値は、時価ではなく、相続税評価額となります。つまり、評価が大幅に下がるため、大抵は債務超過の評価となります。

ここで、資産(建物)の相続税評価額を約2億円とし、債務残高が約4.8億円残っているとすると、超過分の約2.8億円を父の資産から控除でき、相続財産の評価を圧縮できるという仕組みです。

いかがでしょう。近年、あまり見かけない合資会社ですが、賃貸経営の資産管理法人として見るならば、活用してみる価値は大いにあるのではないでしょうか。

ちなみに無限責任といっても、賃貸経営に伴うリスクは個人で賃貸経営する場合と何ら変わりはありません。ただし、注意点としては、設立後、3年以内は資産(建物)の評価が時価となる点に加え、債務の返済が進んでいくと、相続効果も薄れていきます。事前に新たな手を打つ必要が出てきます。

収益不動産を一般社団法人へ移転する際のネックとは?

では、債務が完済した収益性の高い不動産(建物)についてはどう対処すればいいのでしょうか。

次の手こそが、一般社団法人に移転する手法です。

すでに解説したように、一般社団法人の資産は個人資産と切り離されます。よって、相続税とは無縁の"究極の相続税対策"がここでも実現するわけです。ただし、ここでネックとなるのが、土地や賃貸アパートといった収益不動産を移転する際にかかるコストです。

登録免許税が固定資産税評価額の1.5~2%、不動産取得税が同じく固定資産税評価額の3~4%、それぞれが土地と建物にかかってきます。その他、契約書印紙代なども含めれば、1000万円単位の負担になりかねません。いくら相続対策のためとはいっても、見過ごせない額です。

私の会社にも、顧問税理士に資産管理法人設立をアドバイスされたものの、不動産を法人に移転する際のコストが約1900万円もかかるとわかり、「こんなにコストをかけてまでやる必要があるのか」という相談が持ち込まれたことがあります。

そこで私が提案したのが、次のポイントとなる「家族信託」を活用する移転スキームでした。次回は、「家族信託」を活用する移転スキームについて見ていきます。