社団法人は社員2人以上で設立可能

前回の続きです。

税務上、メリット満載の法人ですが、デメリットもあります。

書籍『あなたの資産を食い潰す「ブラック相続対策」』3章でも少し触れましたが、法人の経営が順調で、利益が積み上がってくると、会社の株価も上昇します。そうすると、相続時には株主個人の相続財産に「自社株の評価」として加算されてしまうため、思わぬ高額の相続税が課税されてしまいかねません。

そのため、株式会社のオーナーは、収益アップを目指すと同時に、自社株高騰への対策も講じなければならないという事態に頭を悩ますことになるわけですが、ここで注目したいのが、株式会社の代わりに、一般社団法人や合資会社を設立する手法です。

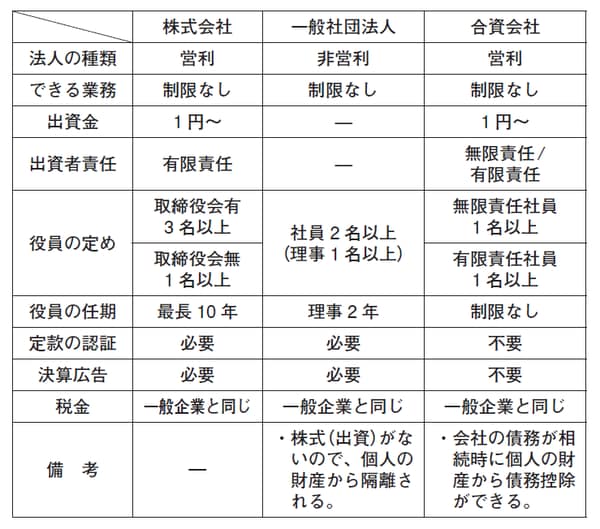

まず、社団法人について解説します。一般的に、「公益的な事業を行うもの」というイメージが強い人もいるかもしれませんが、平成20年の法改正により、社団法人は「公益社団法人」と「一般社団法人」に二分され、一般社団法人は事業の制限もなければ、行政庁の許可も必要なし。社員2人以上(理事1人以上)で、登記さえすれば設立可能となりました(下記図表)。

[図表]各法人の比較

そして、相続対策に活用する上での最大のメリットが、一般社団法人は「人の集まり」ゆえ、株式(出資)の概念がないということです。つまり、一般社団法人が得た利益は、個人の財産から完全に切り離すことが可能なため、相続税として跳ね返ってくることがありません。よって、"究極の相続税対策"になり得るのです。

社員が0人になった場合は強制解散に

株式会社、合資会社との違いとしては、営利を目的としないことが条件に挙げられますが、非営利というのは利益を出してはいけないというわけではありません。利益を出しても「分配(配当)してはいけない」という意味で、株式会社のように配当として株主に払い出すことがないため、出た利益は一般社団法人に蓄積していくことになります。

もちろん、給与(理事報酬)は普通に支払うことができ、株式会社と同様、所得の分散効果により所得税の節税、および納税資金の蓄積も可能となります。注意点としては「社員の地位の相続」ができないため、2人の社員が同時に事故で亡くなるなど、社員が0人になった場合には強制的に解散となり、残った財産は国庫などに帰属することになります。1人になった場合は、すみやかに2人目を入れる必要があります。

また、一般社団法人を解散し、財産を分ける際には、社員総会の決議で分配を決めることになります。その際にも、株式の概念がないため、社員が5人いれば、議決権は等分の5分の1ずつになります。全員が同じ権限を持っているため、万一の解散時にモメないためには日頃からのコミュニケーションも肝要といえそうです。