納税猶予を受けられる「中小事業者」とは?

自社株の承継に伴う税負担を軽減する方法としては、優遇税制の活用も考えられます。中小企業の事業承継円滑化を目的とした優遇税制に事業承継税制というものがあり、具体的には株式に課される相続税と贈与税の納税猶予などが認められます。その中身について簡単に確認しておきましょう。

まず、納税猶予等を受けるためには、⑴会社、⑵現経営者、⑶後継者それぞれについて以下の主な要件を満たすことが必要です。

(1) 会社の主な要件

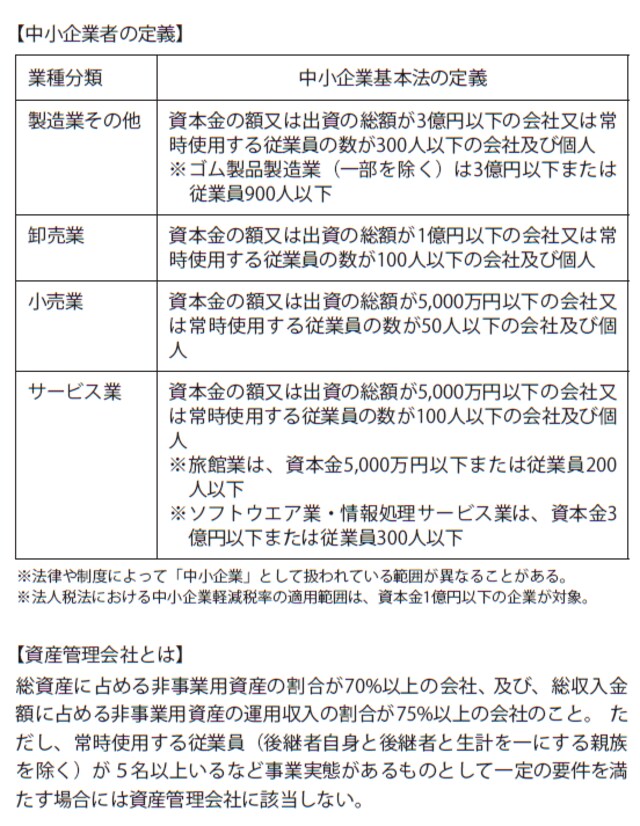

●中小企業者である(中小企業者の判定は下記図表を参照)

●上場会社、風俗営業会社でない

●従業員が1人以上である(雇用の8割以上を5年間平均で維持すること)

●資産管理会社に該当しない(資産管理会社の意味は下記図表を参照)

[図表]中小企業者の判定基準

(2)現経営者の主な要件

●会社の代表者だった

●相続開始の直前または贈与の直前において、現経営者と現経営者の親族などで総議決権数の過半数を保有し、かつこれらの者の中で筆頭株主だった

●さらに、贈与税に関しては、贈与時に代表者を退任していること(有給役員として残留することは可)が要件となる

(3)後継者の主な要件

●相続開始時または贈与時において、後継者と後継者の親族などで総議決権数の過半数を保有し、かつこれらの者の中で筆頭株主である

●さらに、相続税に関しては、相続開始の直前において役員であり、相続開始から5か月後に代表者であることが要件となる

●さらに、贈与税に関しては、贈与時に20歳以上、かつ贈与の直前において3年以上役員であり、大臣認定時までに代表者であることが要件となる

取得した自社株式の80%が納税猶予の対象!?

これらの要件を満たして、経済産業大臣の認定、税務署への納税申告などの所定の手続きを経ることにより、相続税、贈与税について、猶予もしくは免除を受けることが可能です。なお、対象となる自社株式は、後継者が相続・贈与前からすでに保有していた分も含めて発行済議決権株式総数の3分の2までになります(相続税については、納税猶予・免除の対象となるのは後継者が取得した自社株式の80%部分)。

事業承継税制は、平成25年度の税制改正により手続きの簡素化が図られるなど、中小企業の後継者にとってより使い勝手がよいものとなりました(以前は親族内承継に限定されていたのが平成27年1月からは親族外承継も対象となっています)。事業承継時にはこの制度の活用は是非とも検討すべきです。