株価が高額の場合、相続税軽減のための対策を

事業を承継するとなれば、最初に問題となってくるのが〝自社株〞の取り扱いです。とりわけ、親族内承継では会社と個人の財産が入り混じりがちで、相続問題も複雑に絡んでくることになります。後継者にとっては、自社株の価値が高すぎると相続税の負担が過大になり、納税が困難になるおそれがあります。

そこで、自社株を承継する際には、「今の株価がどのくらいで、このまま他の個人財産も含めて相続したらどうなるか」を事前にシミュレーションし、株価が高額になる場合には相続税を減らすための対策が必要になるのです。

また、オフィスや工場など事業に使われている不動産の引き継ぎもトラブルの原因となるかもしれません。会社経営に不可欠となるこれらの資産の承継をスムーズに行うために、本連載では、後継者として知っておくべき財産管理の要点について紹介します。

「自社株」という言葉が持つ二つの意味合い

一般的に、「自社株」という言葉は二つの意味合いで使われています。一つは、株式会社の経営者やオーナー一族、従業員などが所有する「自社の株式」としてです。たとえば、甲社のA社長が甲社の株式を所有している場合、A社長にとってそれは「自社株」となります。もう一つは、株式会社が保有する自社の株式という意味です。何らかの事情で株主から会社自身が株式を買い取り保有しているものであり、会社法上は「自己株式」に該当するものですが、それを「自社株」と言い表すわけです(「金庫株」という言い方もします)。

このように、自社株という用語には2種類の意味がありますが、事業承継において問題となる「自社株」は前者、すなわち「株式会社の経営者やオーナー一族、従業員などが所有する自社の株式」を意味していることがほとんどです。

ところで、そもそもこの自社株の価値はどのように計算するのでしょうか。上場株式であれば、毎日の相場の値動きで株価は決まっていきますが、中小企業のような非上場企業の株式の価値がどのように決まるのかは意外と知られていません。よく誤解している人がいますが、「株価=額面」ではありません。また、帳簿上の純資産額からそのまま株価が決まるわけでもありません。そもそも株価の評価方法は一様ではなく、目的に応じて様々に変わりえます。

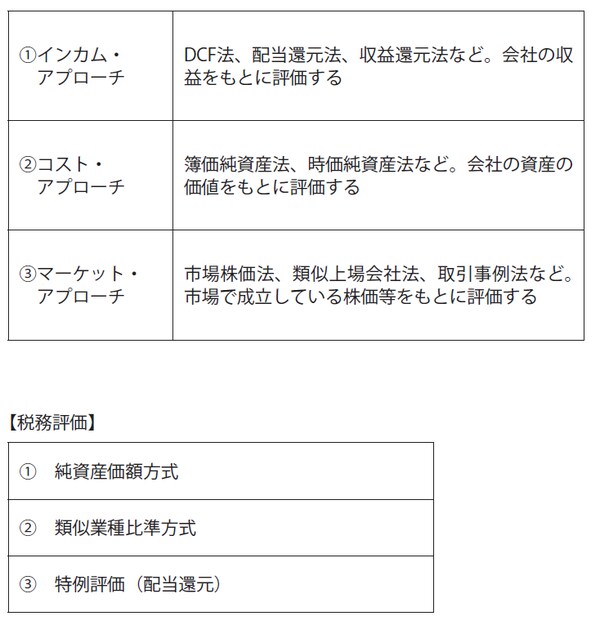

たとえば、取引目的であれば「インカム・アプローチ」「コスト・アプローチ」「マーケット・アプローチ」などと称される評価方法がありますし、税務評価を目的とする場合には「純資産価額方式」「類似業種比準方式」「特例評価(配当還元)」があります。このうち、相続税対策の観点から押さえなければならないのは、税務評価を目的とする評価方法であり、とりわけ純資産価額方式、類似業種比準方式が重要です。

純資産価額方式とは、法人の資産・負債を税務上の価額に置き換えた場合の純資産価額で評価する方法です。簡単にいうと、「時価ベースでの純資産の金額」になります。

[図表]株価の評価方法