任意売却しても結局は「自己破産」に!?

任意売却はオーバーローン状態の人が行うものなので、売却代金を全額債権者に渡しても、必然的に債務が残ります。たとえば「残債3000万円という状態で自宅を任意売却をしたところ、2000万円で売却できたので残債務が1000万円残ってしまった」というようなケースが任意売却の典型例です。

住宅ローンの返済に行き詰まった人が、1000万円の残債をどうやって支払っていけばいいのか──多くの人が不安に思う事柄です。代位弁済後は金利が14 %という高い利率に跳ね上がります。利息だけで年間140万円、月額にして約12万円です。そんな額を支払えるわけがありませんから、結局は自己破産してしまいます。

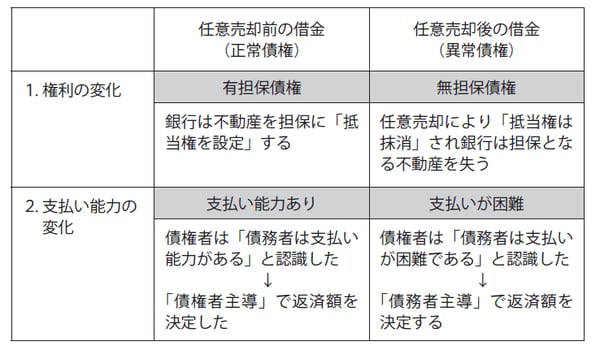

しかしながら、実際には債権者との和解により、「支払える範囲で返済を続ければいい」という合意が得られる場合が多いので、自己破産せずに解決する方法もあります。任意売却前には「一括返済を!」と強硬に迫ってきた債権者が柔軟な対応をしてくれるとは考えにくいところですが、家を処分した前後では「借金の性質」が変わるため、返済に対する姿勢も変化するのです。

任意売却前の債権は担保となる物件に抵当権が設定された「正常債権」ですが、任意売却や競売で住まいを処分した後は、担保のない「異常債権」となります。貸付を回収したくても債権者にはそのための手段がないため、債務者主導で交渉を進め、返済額を決めることができるのです。

交渉次第で月々の支払い金額は大幅に変わるが・・・

交渉に当たって大切なのは、誠意を示しながら返済方法を決めることです。「返済を続けることは可能か」「いくらなら返済できるのか」「返済を続ける意思はあるのか」という実情を正直に伝えて、妥協点を見つけるのが正しい交渉のありかたです。

金融機関側も事情を理解しているので、前述のように1000万円の残債があるからといって、「月々12万円の金利プラス元本の返済を」とは求めません。「月々1万円でどうでしょう?」というように、個別に交渉しながら返済額を定めるのが一般的です。

したがって残債額が同じでも月々の支払いはまったく異なります。ある人は2万円の支払いを求められ、別の人は5000円で勘弁してもらえるというのが、任意売却後の返済事情となっています。

[図表]任意売却前後での借金の違い