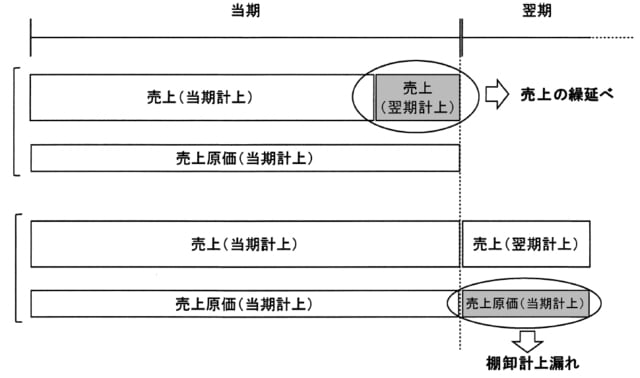

最も指摘の多い「売上の繰延べ」と「棚卸計上漏れ」

(1)売上・仕入・棚卸資産

ア 期ずれ

税務調査で最も指摘の多い項目が、「売上の繰延べ」と「棚卸計上漏れ」です。調査官は真っ先に期末の売上と原価の対応関係の整合性を確認します。

当期中に棚卸資産や役務の提供が完了しているものは、「売上」として益金の額に計上する必要があり、また、当期に計上する売上に対応する費用は、費用収益対応の原則により「原価」として損金の額に算入されます(法法22③一)。翌期以降の売上に対応する費用は、「棚卸資産」に振り替え、損金処理につき自己否認しなければなりません。

①売上の繰延べ

当期に棚卸資産の引渡しや役務の提供が完了しているにもかかわらず、翌期に売上を計上しているものです。

②棚卸計上漏れ

翌期以降の売上に対応し、当期の売上原価に該当しない費用を棚卸資産に振り替えず、そのまま売上原価として処理しているものです。

イ 不正計算

次に掲げる不正計算は、当局に把握されれば重加算税、延滞税(除算期間なし)といった厳しいペナルティが科されることとなります。

①売上除外、架空仕入・架空外注費

税負担の回避(脱税)や簿外資金の捻出、私財の蓄積、会社資金の個人的流用などのために行われる不正行為の典型です。売上除外は、特に小売業や飲食業など現金商売で多く見られる不正行為です。

②棚卸除外

利益調整を目的に行われる意図的な棚卸資産の除外計算です。

人件費、販管費に関する否認事例

(2)人件費

ア 役員給与

「定期同額給与」、「事前確定届出給与」、「利益連動給与」のいずれかに該当しない限り、損金不算入となります(法法34①)。特に、「定期同額給与」については、その該当性がよく問題として取り上げられます。

イ 使用人の給与

通常の税務調査では、源泉所得税に関する調査についても同時に行われます。したがって、人件費については損金算入性と源泉徴収事務の適否について複眼的に調査が進められます。人件費は税務調査の中でも大きなテーマのひとつです。

人件費は各月ごと、各人ごとにブレイクダウン(内訳明細を確認)した上で各関係資料との整合性を確認します。一般的には次のような手法で人件費に関する調査が進められます。

①「源泉所得税の納付額」と「源泉徴収簿」の各人の源泉徴収税額の合計額との整合性の確認。

②「源泉徴収簿」の各人の源泉徴収が「源泉徴収税額表(甲欄・乙欄)」に記載された金額のとおりに行われているか。源泉徴収をしていない不審な従業員はいないか。

③「人件費」の計上額と「源泉徴収簿」の各人の給与支給額の合計額との整合性の確認。「源泉徴収簿」が作成されていない不審な従業員はいないか。

④「人件費の各人別明細」と勤怠管理資料(タイムカードや出勤簿、残業代の計算資料、有給休暇の管理資料など)、社員名簿、配席図、シフト表、当番表、履歴書、雇用契約書などの資料等との照合・整合性の確認(水増し・架空人件費の有無)。

⑤給与の支払方法、振込の場合の振込口座の確認。現金支給の場合、領収書(受領書)はあるか。不審な領収書ではないか。

⑥全ての従業員について市区町村に「給与支払報告書」を提出しているか。

ウ 経済的利益

給与名目で支給していなくても、役員や使用人に対し経済的利益を供与すると現物給与として役員給与の損金算入制限の対象や源泉所得税の徴収対象となるケースがあります。例としては次のようなものです。

①資産の無償譲渡や低廉譲渡

②資産の無償又は低廉な対価による貸付け

③個人的債務の免除や負担の肩代わり

④役員の個人的費用の付け込み

エ 人件費に関する否認事例

否認事例としては、次のようなものが想定されます。

①架空人件費の計上

②親会社からの出向役員に係る給与負担金の一部が事前確定届出給与に非該当

③未払賞与の一部の翌事業年度における不払

④役員の給与を遡及して増額

⑤事前確定届出給与に関する届出書の金額と異なる金額を支給

(3)販売費及び一般管理費

ア 損金算入基準

販売費及び一般管理費については、債務が確定したものが当期の損金の額に算入されます(債務確定基準)(法法22③二)。

税務調査では、当期中に債務が確定していないにもかかわらず、損金の額に算入している費用が指摘されます。ここでいう「債務が確定している」とは、次に掲げる要件の全てに該当するものをいいます(法基通2212)。

①事業年度終了の日までにその費用に係る債務が成立していること。

②事業年度終了の日までにその債務に基づいて具体的な給付をすべき原因となる事実が発生していること。

③事業年度終了の日までにその金額を合理的に算定することができるものであること。

イ 販売費及び一般管理費に関する否認事例

否認事例としては、次のようなものが想定されます。

①前払費用の損金処理(継続適用を要件に短期前払費用の損金算入ルールあり(法基通2-2-14))

②税負担の回避、予算消化のための未確定債務の先上げ計上

③役員の個人的経費の付け込み

(4)損金算入に制限のある費用

寄附金、交際費等(接待、供応、慰安、贈答等のために支出する費用)については損金算入について一定の制限があるため、これらの費用に該当するかどうかが問題となるケースがあります。

否認事例としては、次のようなものが想定されます。

①交際費等に該当する費用を交際費等として処理せず会議費などの科目で処理(他科目交際費)

②受注謝礼金、建設における近隣対策費・談合金など領収書がもらえない費用(いずれも交際費等に該当)を架空の外注費などで処理

③1人当たり5,000円以下の飲食費(=交際費等から除外されます。)にするための人数の改ざん

④関係会社との間における資産の無償・低廉譲渡等(寄附金)

⑤子会社(特に海外子会社)への財務支援(寄附金)を架空の業務委託契約を締結することにより支出

(5)その他の項目

臨時的な損失や収益については、それぞれ発生時や実現時の損金又は益金として処理されます。否認事例としては、次のようなものが想定されます。

①固定資産の売却益の繰延べ、売却損・除却損の先上げ計上

②保険が付保された損失と保険金収入との計上年度の不一致(損失先行)

③子会社への追加出資直後に計上する子会社株式評価損