失念しがちな「事前確定届出給与」に関する届出書の提出

<事例>

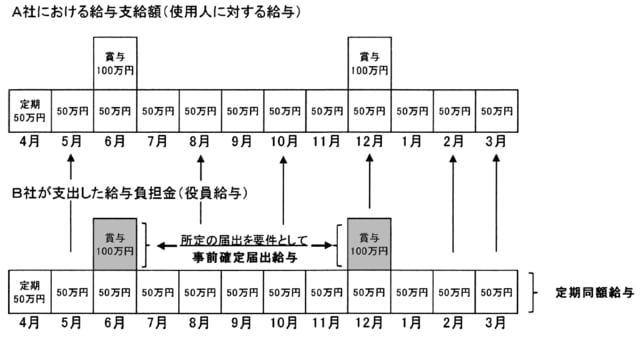

B社(販売会社)はA社(製造会社)の子会社で、A社の製造した製品の販売をしています。A社の使用人である甲は、B社に役員として出向しています。甲の給与(月額給与及び賞与)は、一旦A社が本人へ支給し、それと同額をB社から「給与負担金」として回収しています。

<調査官の着眼点・発想>

調査の経験則上、出向役員に対する賞与については、「事前確定届出給与に関する届出書」の提出を失念しがちであるため、その点について検討を要する。

<結果>

B社が支出する甲の「給与負担金」のうち、月額給与部分は定期同額給与に該当し、損金算入が認められるが、賞与部分は所定の届出書を提出していないため、事前確定届出給与として損金の額に算入することはできない。

届出書を提出しないと、事前確定届出給与に該当しない

【調査官が確認した事実及び判断】

<確認した事実>

(1)出向契約

A社とB社の間で甲に関する出向契約が締結され、出向期間(3年)、B社が支払う「給与負担金」の金額(月額50万円、6月・12月の賞与分として各100万円)が決められている。

(2)役員給与の決議

B社の株主総会において、甲に対する役員給与の額を決議している(「給与負担金」の金額に対応)。

●月額給与・・・50万円

●賞与(6月・12月)・・・各100万円

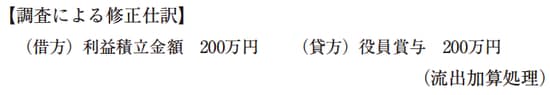

(3)甲の賞与に係る会計税務処理

甲の賞与について、B社は次のように処理している。

【B社による処理】

(借方)役員賞与200万円 (貸方)預金等200万円

(4)事前確定届出給与に関する届出

B社は、事前確定届出給与に関する所定の届出書を税務署に提出していない。

<課税関係に係る判断>

月額給与50万円×12か月は定期同額給与に該当するものの、賞与の負担額100万円×2か月については、所定の届出書を提出していないため事前確定届出給与に該当しない。したがって、「給与負担金」のうち賞与の負担額200万円は損金不算入となる。

この話は次回に続きます。