隠蔽または仮装による給与支給は「損金不算入」となる

前回の続きです。本事例における期末における役員給与額の遡及改定は、前回紹介した①〜③のいずれの改定にも該当しないのは明らかです。

一方、定時株主総会で決議された30万円への増額改定は、議事録が破棄されているものの、X−1年6月以降における月々30万円の実際の支給状況から見てその改定の決議がX−1年5月(事業年度開始の日から3か月以内)に実際にあったものと推定されますので、当該30万円への増額改定は上記2①の「改定」に該当すると考えることができます。

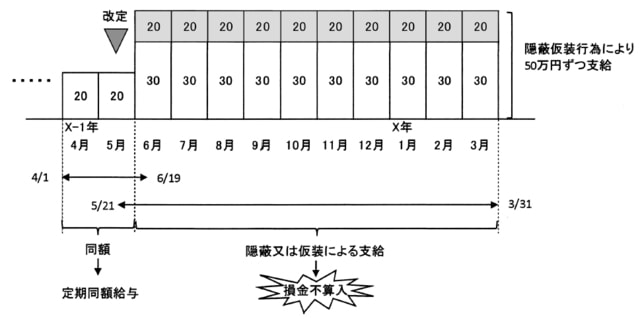

そうすると、次の①又は②に掲げる各支給期間(給与の支給日を各月20日とします。)における支給額が同額であれば、それぞれが定期同額給与に該当することになります。

①当該事業年度開始の日(4月1日)から給与改定後の最初の支給時期の前日(6月19日)までの間の各支給時期:4月20日、5月20日

②給与改定前の最後の支給時期の翌日(5月21日)から当該事業年度終了の日(3月31日)までの間の各支給時期:6月20日、7月20日、8月20日、……、3月20日

①の期間の役員給与については、20万円ずつ同額が支給されているため、定期同額給与に該当します。

②の期間の役員給与については、期末に利益調整のために計上した未払金200万円は別として、30万円ずつ実際に支給され、それに対応する源泉徴収事務も行っていることから、当該30万円ずつの支給は有効に成立しており、したがって、この部分においては定期同額給与に該当し、損金算入が認められるように思われるかもしれません。

しかしながら、事実を隠蔽又は仮装して経理をすることにより支給する役員給与の額は、損金の額に算入されないところ(法法34③)、定時株主総会の議事録を改ざんし、(本来、正当な給与として認められた30万円を含めたところの)50万円ずつ支給するものと虚偽記載することにより処理をした本事例においては、その改ざんした50万円の全額が損金の額に算入されないこととなります。

[図表]各月における役員給与の支給状況

なお、帳簿書類の改ざん、帳簿書類への虚偽記載は国税通則法68条1項に規定する隠蔽又は仮装する行為に該当するため(法人税重加算税指針第1・1(2)②)、定時株主総会議事録の記載内容を改ざんした本事例については、重加算税が賦課されることとなります。

給与額の改ざんは、調査官に捕捉される可能性が高い

<advice>

当期の業績が想定外に良好であり、多額の納税額が生じることが想定された場合、役員給与を遡及して増額し、それにより法人税額を減額させてはどうかと考えることがあるかもしれません。

しかしながら、上述のように税務上、役員給与の改定が認められるのは、臨時改定事由又は業績悪化改定事由を除き、事業年度開始から3か月以内の改定に限られます。

それをあたかも3か月以内に改定があったかのように書類を改ざんし、遡及して増額改定した場合において、それが税務調査で発覚すれば、本来ならば定期同額給与として損金の額に算入されたであろう部分も含めて、損金の額に算入されないことになります。

本事例で見たように、各月に支給される給与の額は源泉徴収事務と表裏一体のものであることから、双方整合する改ざんは困難であり、調査官により捕捉される可能性が極めて高いといえます。

しかも、重加算税の賦課対象にもなりますので、このような脱税行為は割に合わない行為と考えるべきです。