個人のFX利益は税率20%の申告分離課税

FXを行う個人にかかる20%の雑所得、申告分離課税。

これ自体は決して不利な税制ではありません。

申告分離であるとは、所得がどんなに高い人が取引をして儲けても20%を超えて課税されないことを意味していますし、この20%自体が給与所得などに比べるとかなり低いものだからです。

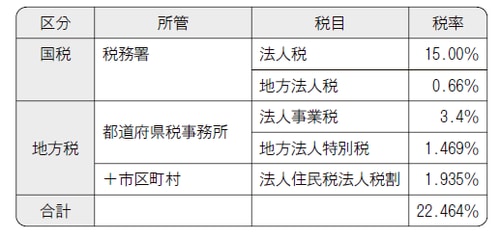

法人関連の税率は下がっているとはいえ、どんなに低い税率が適用される法人(会社を前提としています)でも地方税を含めれば21%以下になることはなく、さらにたくさん稼ぐと40%近い税率になります。

【図表】 利益(所得)に対する税金:中小企業400万円までの税率

したがって、法人化によって実質的にこのメリットを捨てるようなことがあれば、デメリットとなります。

このデメリットが出現しやすいのは、経費を計上しきれないような莫大な利益が安定的に出るような場合です。

個人のままが良かった・・・となるケースとは?

参考までにイメージをお伝えすると、個人レベルでFXだけをやっている場合。

月百万程度の利益なら、経費をうまく使って所得分散もしながら20%の分離課税をしのぐ節税効果が出せる可能性が高くあります。

しかし、月1千万の利益が安定的に出て、年間1.2億円の利益がFXだけで出る場合、個人で20%の税金を甘んじて受けてしまった方が簡単だし税額も安かったということは十分ありえます。

仮に1.2億の利益でもこれに対抗していく節税対策はあるわけですが、「節税」=その多くが税金の将来の繰延であることを考えると、特に、オカネをもともと使わない人は、経費になるものが人よりも少ないわけですから、個人のままが良かったかも、ということになりやすいと言えます。

なお、会社で別のビジネスもやっている、となると話は当然変わってきます。

上記はあくまでもFXだけをやっている人が、個人と会社とでどう変わるかを示しています。