一人娘の婿を後継者にしたいが・・・

<相談内容>

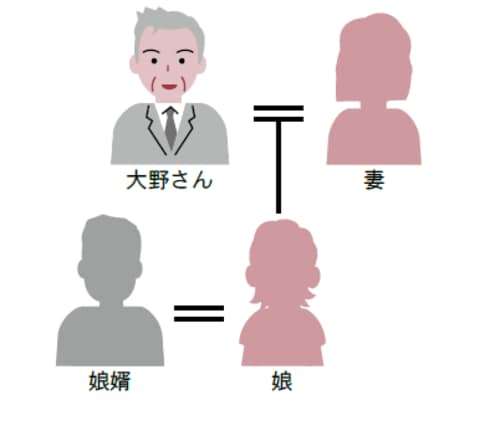

大野さんは、A社の代表取締役で、建設業を営んでおります。大野さんの子供は、息子はおらず娘1人だけで、跡継ぎのことを不安に感じていましたが、娘が結婚した後、娘婿が会社を2代目として引き継いでくれると言ってくれたので、自社株式を贈与で渡すことができると思い、安心していました。ただ、妻からの発言を受けて、心配になりました。娘婿は、結婚して間もないことから、別れてしまうことはないだろうか? という一言です。

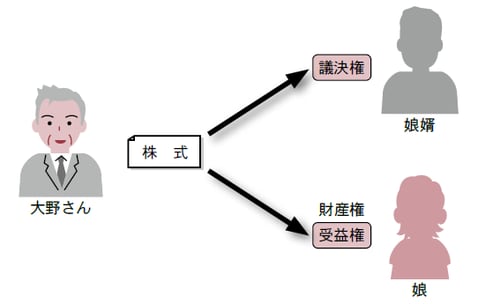

信託を活用して議決権を娘婿、財産権を娘に設定

<解決策>

自社株式について、信託を設定することで、受託者が議決権を行使し、受益者が財産権(受益権)(配当を受ける権利や残余財産を請求できる権利)を有することとなります。したがって、今回の事案では、会社を継いでくれることとなった娘婿を受託者として、議決権を行使してもらい、配当を受ける権利や財産権は娘に渡すために娘を受益者として信託を設定することとしました。

もし、娘と娘婿との離婚など、大野さんが危惧するような事態が生じた場合には、即座に信託は終了させ、株式の所有者を受託者である娘婿から受益者である娘へ移転させることができるような内容の信託にしておきます。

<税金の取扱い>

信託では、財産権(受益権)が移転したときに、課税関係が生じます。信託を設定し、議決権(所有権)が移転しても課税関係は生じません。したがって、大野さんから娘婿に議決権が移転したとき、娘婿から娘に議決権が移転したときには課税されません。財産権が移転する大野さんから娘への移転に限り、課税されます。