最悪の事態も考え、早目の自社株対策をしたいが…

<相談内容>

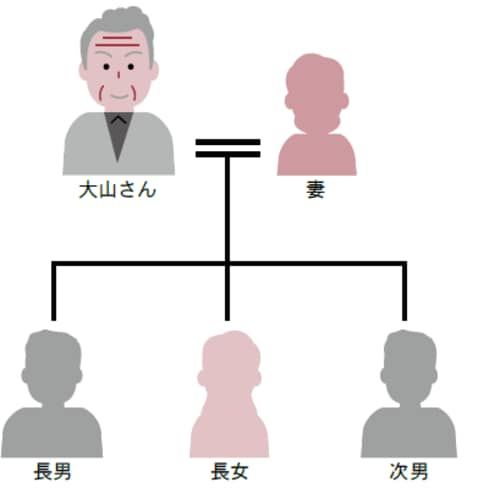

大山さん(79歳)は、創業45年間小売業を営んでいます。会社経営は順調に推移していますが、寝る間も惜しんで働いてきたせいか、最近体調が良くありません。相続人は、妻・長男・次男・嫁いだ長女の4人です。妻・長男・次男は取締役として会社で働いています。会社の業績も順調に伸び、これから自社株式も上昇していくと考えています。

後継者は長男と考えていますが、自分の体調不安もあり、いい方法があれば、自社株式対策と相続税対策を早目に実行したいと思います。

<問題点の整理>

創業者として最大の仕事は、後継者への経営のバトンタッチです。経営者はいずれ誰かに会社を委ねることになります。しかし、社長の想いは「まだ経営を任せることはできない!」「ひょっとしたら次男の方が向いているのかも知れない!」など、子供達にうまく経営を引き渡せるのか、また、後継者以外の子供達への相続はどうするのか、どうすれば相続税を節税できるのか、それから健康的にも不安を抱いていて心配のタネが尽きません。

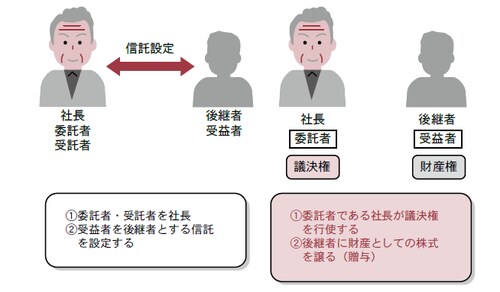

このような悩みを解決するために、財産権と議決権を区分する信託を提案しました。

信託で自社株式を「議決権」と「財産権」に区分

<解決策>

【図表】信託を活用する方法

① 信託することで、議決権(管理する受託者が行使する)と財産権(利益を受ける受益者が有する)を区分することが可能となります。

② 信託財産(自社株式)は受託者の名義となり、引き続き社長が株主でいることができます。

③ 社長の議決権行使に制限がかかるようでは困るので、広範囲な議決権行使に同意したうえで、後継者への財産権(受益権)の贈与(相続時精算課税等)を行います。

④ 信託がどういったときに終了するのかという規定に、注意をはらうこと。受託者の判断能力がなくなった場合や受託者が意思決定した時などに、自由に終了できるようにしておく。信託が終了すると議決権は、受益者に引き継がれます。

<税金の取扱い>

① 会社の株式(自社株式)の評価が小さいときに信託を設定します。

↓

相続時精算課税等により贈与税を抑えることができます。

② 経営を後継者にまかせることができると判断できた時に信託を終了します。

↓

株式の財産権は、すでに後継者に贈与で譲っているので、信託の終了時には課税関係は発生しません。