企業経営と税務の「専門家」のアドバイスが必要

会社の事業承継は、一生に一度の重大なイベントであり、それを失敗すると、オーナー経営者がこれまで築き上げてきた全ての事業価値を失ってしまうおそれがあります。

単に社長職を交代すればそれでいいというわけではありません。オーナー経営者が築き上げてきた事業価値源泉(会社が儲かる仕組み)を壊さずに後継者へ引き継ぐとともに、自社株式という高額の財産を後継者へ渡してあげなければなりません。これは、企業経営と税務の専門知識を必要とするとても難しいイベントとなります。それゆえ、事業承継を行おうとする際には、自分一人で行おうとは考えず、企業経営と税務の専門家のアドバイスを活用すべきです。

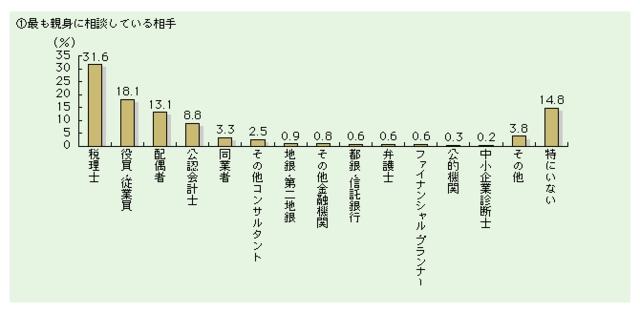

この点、親族内で事業承継を行う場合、そのアドバイザーとしては、税理士・公認会計士が最適な専門家であると言われています。中小企業白書によれば、企業オーナーが最も親身に相談している相手は「税理士」(31.6%)であり、「公認会計士」(8.8%)と合わせると、会計専門職で約4割という結果が得られています。これは、親族内の事業承継には、自社株式の承継に伴う税務対策が不可欠であるため、税務の専門家である税理士・公認会計士の支援を求めてきたからだと考えられます。

図1 事業承継に関して最も親身に相談している相手

M&Aを積極的に手掛ける税理士・公認会計士は少ない

これに対して、親族内に後継者がいない場合、つまり親族外承継を行う場合に相談すべき最適なアドバイザーは誰でしょうか。M&A仲介業者でしょうか?

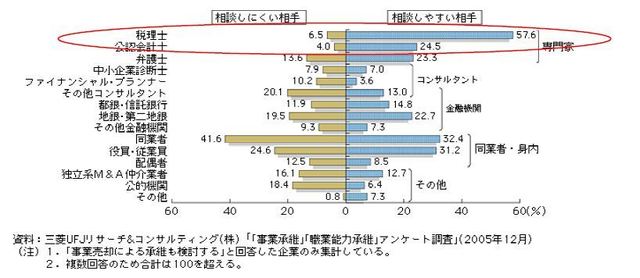

この点、親族外承継の場合、特にM&A(第三者への会社売却)を実行する場合であっても、親族内承継と同じく税理士・公認会計士が最適なアドバイザーであるとされています。中小企業白書によれば、企業オーナーがM&Aについて相談したい相手は、「税理士」(57.6%)と「公認会計士」(24.5%)が大半を占めるという調査結果が出ています。

図2 M&Aによる売却について相談しやすい相手およびしにくい相手

これは、税理士・公認会計士は、「会社の内部事情に精通している」、「専門知識が豊富で能力が高い」と理解され、親族内承継だけでなく会社売却の際にもその専門性が活用されているものと考えられます。

図3 M&Aによる売却について相談しやすい理由(職種別)

しかし、実務の現場を見ると、M&Aを積極的に自ら支援しようとしている税理士・公認会計士はほとんど存在していません。通常は業務提携するM&A仲介業者に顧問先を紹介して、M&Aアドバイザリー業務は丸投げしてしまうのです。税理士・公認会計士にM&Aをアドバイスできる能力と経験はありませんし、それに取り組む時間的余裕もありません。それゆえ、M&A専業の仲介業者へ依頼し、取引が成約したときに、仲介業者が請求する仲介手数料(≒取引価額の5%前後が一般的)のうち一定割合の「紹介料」(仲介手数料の2割~3割)をもらうという方法を採っています。

したがって、M&Aで最初に相談すべき相手が、税理士・公認会計士であったとしても、結局はM&A仲介業者にそれが紹介されているのが現実です。

注意したい点は、いわゆる「両手」のM&A仲介業者にM&A(第三者への会社売却)の相談を行う場合、売るべきではない安い価格で会社を売らされる可能性が高いということです。つまり、価格は低めに誘導されます。このような提案が来るのは、M&A仲介業者には、「買い手」というもう一人の重要なお客様がいるからです。M&A仲介業者は取引が成約したときの仲介手数料を収益としていますから、取引価格を下げてでも取引を成約させ、手数料を獲得したいといと考えるからです。

この点、M&A仲介業者による「仲介」というサービスに伴う「利益相反」という問題を認識しておかなければなりません。これは、高く売りたい売り手というお客様と、安く買いたい買い手というお客様の2者に対して同時にサービス提供することから、相反する利害を調整するために、片側の利益を犠牲にせざるをえないという問題です。M&Aのアドバイザーが、複数の買い手候補を紹介し、買い手候補を競わせて売却価格を釣り上げてくれるのであれば(オークションの実行)、売り手サイドの利益が最大化されます。

しかし、M&A仲介業者の場合、買い手サイドとも1者専属契約を結んでいますので、取引価格を釣り上げようなどという行為は絶対に行いません。つまり、売り手の利益を犠牲にしてでも取引を実行させ、買い手からも報酬を得たいと考えます。もちろん、取引の成約可能性を高めるため、取引価格(=売り手にとっての売却価格)は低めに誘導します。すなわち、M&A仲介業者は売り手の利益を犠牲にして、買い手の利益を図る傾向にあります。

この点、税理士・公認会計士が売り手サイドの片側アドバイザーとして機能するならば、利益相反の問題に直面することはありません。複数の買い手候補に入札させて価格を釣り上げるなど、純粋に売り手サイドの利益を最大化するためのアドバイスを提供することが可能です。M&A(第三者への会社売却)について、専門家の公正なアドバイスを求めるのであれば、M&A仲介会社に依頼することは避け、正式なM&Aアドバイザーとしては税理士・公認会計士に単独で動いてもらうべきでしょう。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<