事前相談により融資等で不利を被る可能性は少ない

M&A(第三者への会社売却)は会社の支配権が他人に移ってしまうため、これまで会社に融資してくれていた銀行(メインバンク)へ相談することは不可欠であると言えましょう。しかし、銀行に相談すると、会社の借入金返済を迫られるのではないかと心配される方がいるかもしれません。銀行にとって融資先の会社のオーナー経営者が変わるということは、銀行が融資条件の見直しを行うべき非常事態だからです。

しかし、銀行といえどもオーナー経営者の意思決定を阻止しうるほどの影響力まで持っているわけではありません。逆に、融資先が会社売却されるような場合には、銀行は、その有する貸出金の回収可能性を維持するために、最大限の支援を提供しようとするでしょう。

したがって、会社の借入金返済のことは心配せず、銀行からの支援を期待しつつ、初期段階から相談を持ち込むべきなのです。銀行の力を借りてM&Aを進めていけば、買い手候補の情報を提供してもらえるなど、M&Aの成約可能性が高まります。

また、ほとんどのオーナー経営者は、個人で会社の借入金の連帯保証人になっているはずです。会社売却の後に債務保証をスムーズに解除してもらえるようにするためにも、銀行への事前相談は不可欠なのです。

基本的には買い手サイドの利益を優先するだけに・・・

注意したい点は、銀行にM&A(第三者への会社売却)の相談を行う場合、銀行がその子会社の証券会社をM&Aアドバイザーとして雇うように求められるケースです。つまり、「M&Aを支援するから、報酬を払ってくれ」という提案が来ることです。このような提案が来るのは、銀行にとっても債権回収は重要な問題ですから、融資先のM&Aの仲介に自ら関与し、信用力の高い買い手へ事業を引き継がせたいと考えるからです。

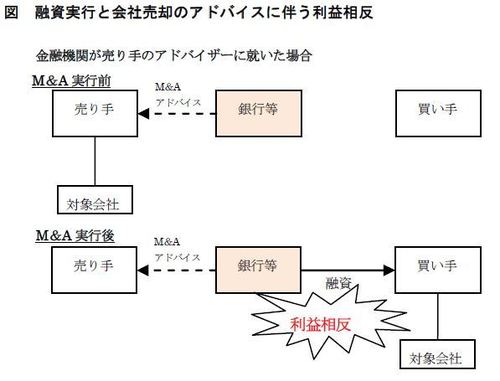

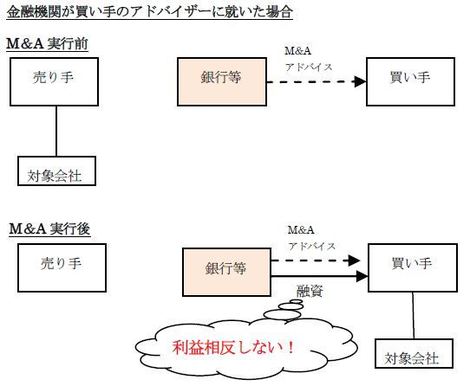

この点、結論から申し上げますと、銀行へM&A(第三者への会社売却)の支援を依頼してはいけません。これは、銀行のM&Aアドバイザリー業務に伴う「利益相反」という問題があるからです。銀行が、単に買い手候補を紹介するだけであれば全く問題はありません。しかし、買い手候補サイドでは、M&Aの買収資金の調達ニーズが生じるため、銀行はそこにビジネス・チャンスを捉えるのです。つまり、売り手の利益を犠牲にしてでも取引を実行させ、買い手に融資を実行したいと考えます。もちろん、貸出金の回収可能性を高めるため、取引価格(=買い手にとっての買収価格)は低めに誘導します。すなわち、銀行は売り手の利益を犠牲にして、買い手の利益を図る傾向にあります。

そもそも銀行はお金を貸すのが本業ですから、売り手サイドではなく、買い手サイドのM&Aアドバイザーとしての属性を有しています。特に、巨額の買収資金を調達して企業買収を繰り返す上場企業などは、売り手サイドの中小企業よりも大切なお客様なのです。中小企業のオーナー経営者が、銀行にM&Aアドバイザリーとしてのサービスを求めるべきではありません。

この点、税理士・公認会計士であれば、利益相反の問題に直面することはありません。複数の買い手候補に入札させて価格を釣り上げるなど、純粋に売り手サイドの利益を最大化するためのアドバイスを提供することが可能です。M&A(第三者への会社売却)について、専門家の公正なアドバイスを求めるのであれば、銀行は買い手候補の情報提供を求めるだけにとどめ、正式なM&Aアドバイザーとしては税理士・公認会計士を雇うべきでしょう。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<