贈与=「財産を無償であげます!」→「もらいます!」

贈与とは、当事者の一方が、ある財産を無償で相手方に与える意思を表示し、相手方がそれを受諾することをいいます。

たとえば、子どもの住宅購入に際して、親が子どもに住宅取得資金の一部を与えることは、親から子どもへの贈与となります。

また、子どもの住宅ローンを親が代わって返済することも、親から子どもへの贈与になります。

贈与の意思表示は、口頭と書面のどちらでもかまいません。ただし、贈与財産の取得日となるのは、書面による贈与の場合は、契約で決めた期日であるのに対して、口頭による贈与の場合は、贈与財産の現実の引渡しがあった日です。

税務上は、贈与の内容と事実を明確にしておくほうがよいため、書面による贈与を行うべきだといわれます。

贈与契約は4種類

贈与契約には、「単純贈与」「定期贈与」「負担付贈与」「死因贈与」の4種類があります。

「定期贈与」とは、たとえば、毎年110万円を10年間贈与する場合のように、一定期間に一定の金額を与えることをいいます。

「負担付贈与」とは、財産を贈与するとともに、受贈者に一定の債務を負わせることです。たとえば、「土地を与えるが、同時に1,000万円の住宅ローンも引き受ける」といった契約です。

「死因贈与」とは、贈与者の死亡時に有効となる贈与をいいます。たとえば、「自分が死んだら土地をあげる」といった契約です。

これは受贈者の承諾が必要となる点において、遺言による遺贈とは異なります。

「住所」がどこにあるかで財産の範囲が変わる

贈与税は、相続税の納付を免れる行為を防ぐために設けられています。贈与税がなければ、生前に財産を贈与することによって、相続税が課される財産を減らしてしまうことができるからです。

贈与税の納税義務者となるのは、原則として、贈与によって財産を取得した個人です。受贈者が株式会社などの法人の場合は、法人税が課されます。

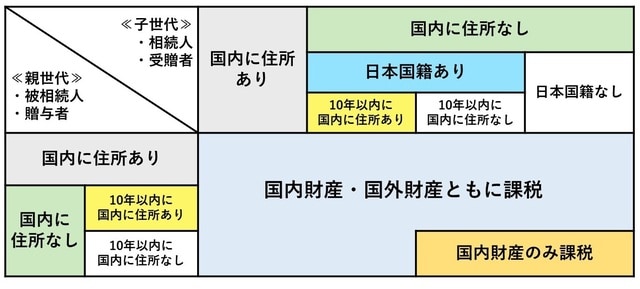

ここで、贈与税を納税すべきかどうか判定するために必ず確認しておきたいのが「住所」です。贈与で財産を取得したときの住所によって、贈与税にかかる財産の範囲が変わるからです。贈与者と受贈者の住所の両方を確認する必要があります。

図表をご覧ください。

原則は、住所が国内であっても国外であっても、すべての財産に贈与税がかかります。

しかし、贈与者と受遺者の双方が贈与前10年を超えて国内に住所がないようなケースでは、例外的に日本国内の財産にしか贈与税はかかりません。

法律上の正確な表現でいうと、国内に住所がある場合、居住無制限納税義務者と居住制限納税義務者に分けられ、国内に住所がない場合、非居住無制限納税義務者と非居住制限納税義務者に分けられます。

贈与税の非課税財産とは?

贈与税の非課税財産として、法人からの贈与財産、扶養義務者からの生活費・教育費、社交上必要と認められる慶弔祝金等、離婚による財産分与によって受け取った財産があります。

◆法人からの贈与財産

法人からの贈与財産には贈与税は課されません。所得税および住民税が課されます。

◆扶養義務者から通常必要とする生活費または教育費

扶養義務者から受ける通常必要とする生活費や教育費に贈与税は課されません。たとえば、一人暮らしの子に対する生活費や学費の仕送りです。子どもが受け取ったお金で株式投資や不動産投資などを行った場合には、贈与税が課されます。

◆社交上必要と認められる慶弔祝金

個人から香典、年末年始の贈答、見舞金、祝物などを受け取った場合、社会的な常識の範囲内であれば、贈与税は課されません。

◆離婚による慰謝料や財産分与により受け取った財産

離婚があった場合に支払われる慰謝料や財産分与に対して、贈与税は課されません。

贈与税の申告と納付

申告と納税の実務について解説しましょう。

贈与税の申告書の提出義務者は受贈者です。贈与財産が基礎控除額110万円を超える場合、贈与税の申告書を提出しなければなりません。

ただし、贈与税の配偶者控除、相続時精算課税制度、直系尊属から住宅取得等資金の贈与を受けた場合の非課税制度などの特例を適用する場合は、贈与税額がゼロになる場合であっても、申告書を提出しなければいけません。

申告書の提出先は、受贈者の住所を所轄する税務署、申告書の提出期限は、贈与のあった年の翌年の2月1日から3月15日です。

贈与税の納税は、原則として、申告書の提出期限までに現金で一括納付することとなっています。期限内に納税されなかった場合、延滞税や加算税が発生し、税負担が一気に重くなります。

なお、贈与税額が10万円を超えていて、現金で一括納付することが困難な場合には、5年以内の分割払いができる場合があります。これを延納といいます。物納は認められていません。

岸田 康雄

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

★節税効果の高い贈与税の計算方法はこちらをチェック

【贈与税】わかりやすい贈与税の計算(暦年課税)と基礎控除額【FP3級】

★カードローンやクレジットカードでお金を借りる注意点はこちらをチェック

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】