土地や建物を評価する時の基準はどのようなものですか。

◆土地の評価は路線価方式と倍率方式の2つ

土地と建物について、その評価方法を見ていきましょう。

まず財産は、相続税を課税する際、原則として時価で評価することになっています。ただし時価といっても、評価者や地域によって評価が違ってくるので、実際には、税務署が決めた評価基準に従って評価しています。

その土地の評価方法ですが、市街地とそれ以外の地域で異なっており、市街地では「路線価方式」、それ以外の地域は「倍率方式」によって評価します。

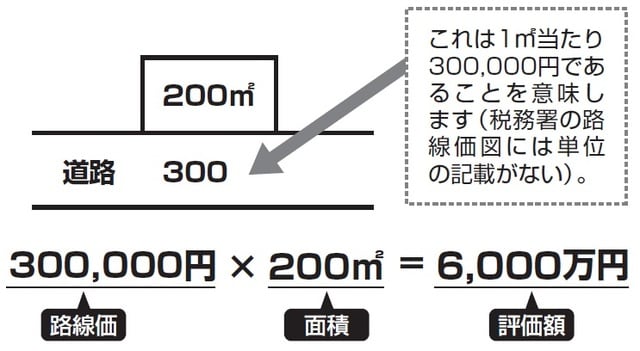

路線価は道路に沿った土地の1m2当たりの価格によって表示され、この路線価に土地の面積を乗じて評価する方法が路線価方式です(下記の図表3を参照)。実際の土地は、角地であったり、裏側に道路があったり、不整形な土地であったりするので、これらの事情を考慮して、「角地加算」「二方向路線加算」「不整形地評価減」といった加算・減算を行います。なお、路線価は、税務署、国税局のホームページで調べることが可能です。

一方の倍率方式とは、土地の固定資産税評価額に、地域ごとに定められた一定の倍率を乗じて評価する方法です。なお、固定資産税評価額は市役所、都税事務所などで、倍率は税務署、国税局のホームページで調べることができます。

このように相続税を算定する時の不動産評価額は決められた基準に基づいているのですが、実際の売買価額が路線価より安い場合はどうしたらよいでしょうか。このような時は、時価で評価することも認められています。その妥当性があることを証明するため、不動産鑑定士による鑑定評価など、採用した時価が妥当であるかを立証することが求められます。

◆建物は固定資産税評価額が基準に

最後に建物の評価方法ですが、固定資産税評価額がそのまま評価額となります。

評価額を見る時に注意したい点は、評価額は固定資産税や都市計画税を計算するための固定資産税課税標準額や都市計画税課税標準額ではないということです。

また、他人に賃貸している建物の場合にはこの固定資産税評価額から借家権割合30%を控除した金額になります。

深代 勝美

公認会計士、税理士、行政書士

深代税理士法人 理事長、(株)アンテックス代表取締役社長、経営コンサルタント

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■月22万円もらえるはずが…65歳・元会社員夫婦「年金ルール」知らず、想定外の年金減額「何かの間違いでは?」

■「もはや無法地帯」2億円・港区の超高級タワマンで起きている異変…世帯年収2000万円の男性が〈豊洲タワマンからの転居〉を大後悔するワケ

■「NISAで1,300万円消えた…。」銀行員のアドバイスで、退職金運用を始めた“年金25万円の60代夫婦”…年金に上乗せでゆとりの老後のはずが、一転、破産危機【FPが解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】