準備0のセカンドライフ…「現役時代に、資産形成をしていれば」

これまで真面目に仕事をして社会に価値を生み出し、2人の子どもを育てあげ、順風満帆な人生を送ってきたハルコさん。なぜ夫を亡くした後、窮地に立たされてしまったのでしょうか? ハルコさんが見落としていた点について解説します。

ハルコさんが見落としていた点をFPが解説

厚生年金に加入できない個人事業主世帯は、現役時代から計画的に老後資金の形成を行わないままセカンドライフに突入すると、苦しむケースが往々にしてあります。

個人事業主と配偶者は各種公的制度が制限されるうえ、受給できる年金は原則、日本国内に住んでいる20歳以上60歳未満の人がすべて加入する国民年金のみです。退職金についても自ら準備をしておかない限りはないので、注意が必要です。

(国の機関である中小機構が運営する小規模企業共済制度を利用することで、退職・廃業時に共済金を受け取ることは可能です。)

会社員の人からすれば「現役時代に厚生年金をもらうための保険料を支払っていないのだから、当たり前じゃないか」と思う人もいるかもしれません。ですがハルコさんは、自分たちの親世代が年金だけで悠々自適に暮らす姿を見てきた世代でもあります。

「老後資金として年金とは別に、1人約2,000万円必要」というモデルケースを政府が発表し、世間を騒がせたのは2019年です。そのときハルコさんはすでに70歳、原則年金受給がすでに始まっている年齢です。

老後の資産形成に備えるという知識や概念のないハルコさん夫妻が、目先のお店の繁盛と2人の子どもたちの成長だけに目を向けて、エネルギーを注ぐのは至極当然です。

それではハルコさん夫妻は、どのような対策をするべきだったのでしょうか? たとえば投資信託を利用して積み立てた場合をシミュレーションしてみましょう。

【シミュレーション】ハルコさん夫妻がもし毎月3万円、積み立て投資信託をしていたら

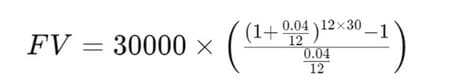

厚生年金を支払っていない分、収入から毎月3万円を投資信託に回したとします。月3万円を30年間投資信託で積み立て、もし年利4%の利益を得られたとすると、2,063万円の資産をもって老

※FV=将来価値

このとき元本は1,080万円です。

元本1,080万円を運用し、2,063万円になったので、980万円の運用利益を手にすることができます。もちろん投資にリスクはつきものですが、ここ10年間の日経平均株価に連動するインデックス投資信託の利回りについては9%を超えています。年利4%は堅実な見通しといえるのではないでしょうか。

「老後に備えて資産形成する」という意識や知識がなければ、そんな選択肢があることも知らず、無情にも月日は流れて行ってしまいます。利益を出せる投資は時間を味方にすることができます。

長男・アキヲが夏休みに帰省。そこには変わり果てた母の姿が…

ナツヲさんが亡くなって1年後、長男のアキヲさんがようやくとれた夏休みに実家へ帰省すると、そこには変わり果てた母の姿が……。1年前の面影はどこへやら、げっそりとやせこけ、骨と皮の状態に。

ハルコさんからは電話で「気楽におひとり様生活を満喫している」と聞いていたアキヲさん。母のすっかりこけてしまった頬と、腕時計が緩くなったか細い腕に、やりきれない気持ちでいっぱいです。

アキヲさんは帰宅すると家族に「この家で母と一緒に暮らせないか」と家族に相談します。東京の中小企業に勤めるアキヲさんの年収は490万円。住宅ローンを抱え、子ども2人を私立大学に通わせているアキヲさんファミリーがハルコさんを養っていくことは難しいように思います。

また、ハルコさんにそれとなく「俺たちと一緒に暮らすのはどうかな?」と電話で聞いてみたところ「気持ちはうれしいけど、昔なじみの友だちが近所にいる地元を離れたくない」と言います。悩んだ末にアキヲさんは生活保護を申請することにしました。

生活保護は、受給するためにはさまざまな要件があります。ハルコさんは持ち家という不動産資産を所有しているうえ、2人の息子は正規雇用で働いています。「無一文」とはいえないハルコさんは、生活保護を受給することができるのでしょうか。