ダイレクト・レンディングの「市場下落時」の強み

なぜ、ダイレクト・レンディングは市場の下落時に優れた実績を示すことができたのか。主に4つの仕組みが機能しているからだと考えられます。

1つは満期までの保有が基本であること。市場を介さないプライベート資産として流動性に制限を設けているがゆえに、公開市場のようにテクニカルな売り圧力とは無縁です。

2つ目は、貸し手に優先的求償権が付与されていること。借り手の価値が下落した場合でも下落を吸収するだけの大きな資本がバッファーとして付いています。

3つ目は、貸し手に有利なローン条件にできること。借り手に対する交渉によって、ダウンサイド・リスクを軽減する条件に修正することができます。

そして4つ目が借り手との関係の強さ。関係者間による定期的で緊密なコミュニケーションによって、借り手の業績や見通しを的確に把握することができ、債務不履行が予想される場合でも前もって対応ができます。

投資戦略に組み入れることで、高いリターンが期待できる

こうした守りに強い特性は、経済が不況に陥った場合に価値を発揮し得るものです。2024年、ダイレクト・レンディングを投資戦略として組み入れることで、投資家はどのような効果を得られるのか。弊社の見解を紹介します。

米国では労働市場が引き続き力強く推移し、インフレ率がFRBの目標を上回っていることから、金融緩和のペースは緩やかなものになる可能性が高いと弊社は考えています。

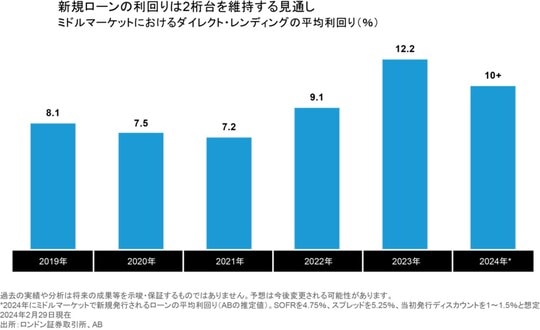

ダイレクト・レンディングに用いられる基準金利である担保付翌日物調達金利(SOFR)は、現在の5%超から2024年末までに約4.5%まで低下する見通しです。

ただ、世界金融危機以降に10年以上続いた1%以下の水準に比べると、はるかに高い水準です。高い基準金利は高いローン金利につながり、ダイレクト・レンディングの貸し手にとってリターンが押し上げられる可能性が高いことを示唆しています(図表2)。

個別のダイレクト・レンディングでは、利払い負担の増大に苦しみ借り手が返済に窮するケースが増加する可能性は考えられますが、金利上昇はそれを相殺する以上のプラス効果を生じさせると予想しています。

加えて、金利水準が落ち着きを取り戻していることから、潤沢な資金を持つプライベートエクイティファンド等のスポンサーによるM&A(合併・買収)が活発化し、ダイレクト・レンディングの投資機会が潤沢に提供されると考えています。

中小企業向け融資を縮小しようとしている銀行の動きは変わらず、投資家にとって、ダイレクト・レンディング戦略の投資機会は拡大すると予想されます。

さまざまな案件の発掘が考えられるなか、規律を守り、選別的なスタンスを有する投資マネジャーが、高いリスク調整後リターンを得ることになりそうです。

清森 英晃

アライアンス・バーンスタイン株式会社

プライベート・オルタナティブ部 ディレクター

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~