ダイレクト・レンディング投資が持つ“攻め”と“守り”の特性

「ダイレクト・レンディング(DL)」とは、企業向けの直接(=ダイレクト)融資(=レンディング)で、銀行による企業への貸し付けを代替する形で拡大を続けています。不透明なマクロ経済環境下においても、攻守の両面を持つ特性が発揮されると考えています。

今回は“攻め”と“守り”の両面から、このダイレクト・レンディング投資の魅力を整理していきます。

“攻め”…利回りの上昇がリターンの向上をもたらす

攻めの側面としては、利回りの上昇がリターンの向上をもたらしている点が挙げられます。

米連邦準備制度理事会(FRB)による利上げで金融市場でのベース金利が上昇し、ダイレクト・レンディングの収益となるローン利回りは大きく上昇しています。特に変動金利で有担保のシニアローン(返済順位が高く、比較的リスクの低いローン)の利回りは、2022年半ばに7%台半ばであったものが2023年11月時点では12%を超えています。

金融引き締めは、資本や融資余力のある貸し手に有利な競争環境をつくり出し、銀行以外の非伝統的な貸し手がビジネスを主導してきています。投資家にとって現状は、ダイレクト・レンディングへの投資比重を高める好機にあると弊社は考えます。

“守り”…ダウンサイド・リスクを軽減する潜在力

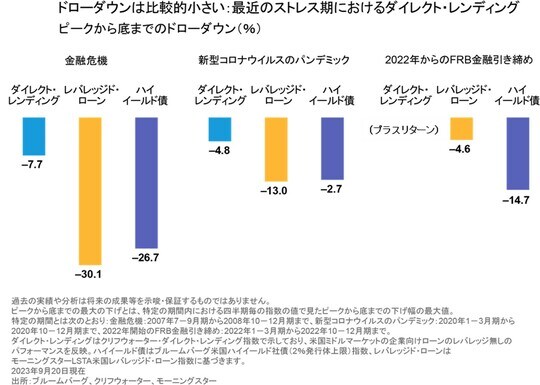

守りの側面として、ダイレクト・レンディングはダウンサイド・リスクを軽減する潜在力があります。実際に金融市場の下落局面を振り返るとその特徴がよくわかります。

市場のピークからボトムまでの下落幅を示すドローダウンは、世界金融危機や新型コロナウイルスのパンデミックではダイレクト・レンディングの下落幅が相対的に小さいことが見て取れます(図表1)。

最近でも、FRBが2022年初頭に金融引き締めサイクルを開始して以来、ダイレクト・レンディングはマイナスに陥ることなく、プラスのリターンを維持しています。