貸家の評価単位は、あくまでも「1棟の敷地」ごと

本連載の第13回で、アパートなどの貸家や底地は、それぞれ独立した評価単位になると説明しました。実は複数の貸家等があった場合には、その1棟の敷地ごとが独立した評価単位になります。

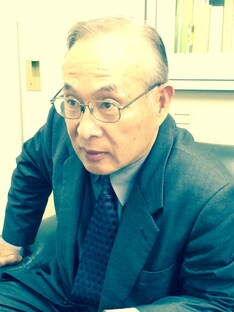

しかし、そうであれば下記にあげた図表の①の土地のA、B棟のそれぞれの敷地の地形や面積を特定しなければ評価ができません。

![[図表]簡易測量と減額評価](https://ggo.ismcdn.jp/mwimgs/5/b/500/img_5b97bb14c33b92f6ca2e340656b5ffeb6941.png)

むろんB棟の敷地は不整形補正を行う必要もあります。とはいえ、この程度の敷地の分割であれば、やりようはあるでしょう。しかし、②の土地のように小さな貸家が8軒もあれば、敷地分割には頭を抱えてしまいます。

ただし評価規定は、あくまで「個々の敷地を単独の評価単位として評価せよ」と定めています。となればやるより他はありません。それには奥の家から公道まで通路を考える必要があります。

結局はaの公道側の敷地を除き、bやcは③のような路地状敷地とならざるを得ません(重複する通路部分は面積調整します)。となるとcには強烈な蔭地が発生することになり、最大の不整形地補正率の4割減。bも間口が狭いことを考えればほぼ3割減になりましょう。結局、この土地全体からすれば、ほぼ3割近くの評価減が可能となります(ここでは貸家建付地や奥行価格補正等の減額は考慮外)。

高い方向への評価ミスに税務署はクレームをつけない

ただしこの作業にも、当然に各敷地の面積や地形の特定が前提となります。となると公図や住宅地図、建築時の建物配置図等の利用を動員します。これに歩測なりメジャーなりでこれを補って図面を作成します。

しかし、おそらくこのレベルになるともう素人の手に負えないでしょう。ただしプロの測量士では費用の面が問題となります。第一、そこまでの正確性は必要ありません。そこで、日頃から低廉な費用で概略の現況図面を作ってくれる人を探しておき、そういう人に依頼するわけです。

こうした簡易の測量はいろいろな場面で必要になります。

そもそも蔭地割合を求める不整形地補正に必要です。簡易測量は土地の減額評価に必須の技術です。しかし、一般の税理士はこの方面は不得手です。したがって7〜8割の人は評価単位を8区画に区分することなく、単一の評価単位として評価していると思われます。つまり減額ゼロです。これでは評価額はどんどん高くなってしまいます。ついでに言えば、それはルール違反ともなります。

とはいえ、高い方向への評価の誤りに関しては、税務署はクレームをつけません。ですから、こうした「手抜き評価」が横行しているわけです。