※本稿では、次の略称を用いています。

法法=法人税法、法令=法人税法施行令、通法=国税通則法

法人税でも税額控除の考えはポイントになってくる

以前の記事で所得税の税額控除について説明しましたが、法人税でも税額控除の考え方はあります。主なものに、外国税額控除や所得税額控除、その他いろいろな税額控除が法人税法上あります。

外国税額控除(法法69、法令142~150)とは、外国で納めた税額を日本の法人税の額から控除できることをいいます。例えば、海外支店の所得は外国で課税され、これに加えて日本の法人税も課税されます。このような同じ所得に対する二重課税を解消するため、税額控除の規定を設けています。

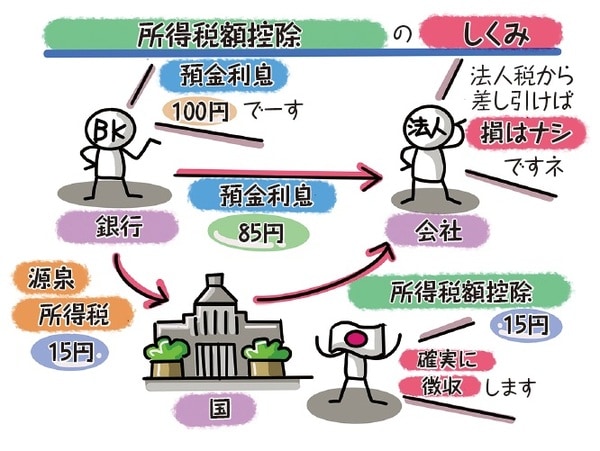

所得税額控除(法法68①)のしくみは、図表1のとおりです。一般的に所得税は個人にかかる税金ですが、会社が受け取る預金利息や配当金からは、所得税が源泉徴収されています。この源泉徴収された所得税は、会社が法人税の申告をする際に差し引くことができるわけです。

出所:稲垣啓著『イラストでサクッとわかる 日本一たのしい税金の授業』(日本実業出版社)

法人税額は「所得金額×税率」で算出

法人税額の計算は、「別表1」と呼ばれる様式上、所得金額に税率を乗じることで行ないます。また、所得金額の計算は、会社の決算書に記載された利益金額をベースに「収益と益金の違い」と「費用と損金の違い」を「別表4」と呼ばれる明細書で調整することで行ないます。

-------------------------------

・別表1「各事業年度の所得に係る申告書」=まとめ表

・別表4「所得の金額の計算に関する明細書」=法人税のP/L

-------------------------------

あと重要な明細書が留保項目を繰り越す「別表5」です。別表4が「法人税のP/L」に対して、別表5が「法人税のB/S」とイメージすれば良いでしょう。

-------------------------------

・別表5

(1)「利益積立金額及び資本金等の額の計算に関する明細書」

(2)「租税公課の納付状況等に関する明細書」=法人税のB/S

-------------------------------

出所:稲垣啓著『イラストでサクッとわかる 日本一たのしい税金の授業』(日本実業出版社)

法人税ナシでも税務調査はやってくる

「やっと法人税の申告書の提出完了!」とホッとしたのもつかの間、税務調査(通法74の2~12)の連絡が入ることは、よくあることです。協力しないと罰則規定があります(通法128)。税務(経理)担当者や会社経営者にとって、税務調査ほど嫌なものはないでしょう。

会社の場合、通常、3年から5年に一度は税務調査がやってきます。「当社は、ここ数年、ず~っと赤字だから大丈夫!!」って、油断していませんか?

税務調査の対象となる税金は、法人税だけではありません。例えば、源泉所得税は税務調査の対象です。従業員に給与を支払っても源泉所得税は発生しますし、給与以外に税理士やコンサルタントなどへの報酬や講演料にも課税されます。また、消費税の納税義務があるケースも十分に考えられます。

税務(経理)担当者は、法人税だけを見ていると痛い目にあいますので要注意です。

出所:稲垣啓著『イラストでサクッとわかる 日本一たのしい税金の授業』(日本実業出版社)

稲垣 啓

中小企業診断士、税理士

1977年富山県生まれ。立命館大学経営学部を中退(飛び級)し、同大学院法学研究科修了(民事法)。2011年9月に中小企業診断士、2020年3月に税理士登録。著書に『原価計算なるほど用語図鑑』(単著、中央経済社)、『行政書士・社労士・中小企業診断士 副業開業カタログ』(共著、中央経済社)などがある。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】