「一括投資」より「積み立て投資」をおすすめする根拠

私は積み立て投資の対象として、アメリカの主要株価指数のひとつであるS&P500を勧めています。過去の実績を見ると、S&P500に連動する「SPDR S&P500 ETF(SPY)」という金融商品に2000年1月から2023年12月までの24年間、毎月3万円を積み立て投資した場合、440%もの利益を叩きだしています。

24年間の積み立て投資で資産を5倍にできたのですから、ここまで心強く納得できる材料は他にありません。しかしそれは、たまたまこの期間、アメリカの株式市場の調子がよかったからではないか、と思う人もいるでしょう。

たしかにそれも正解で、これからのS&P500が過去と同じような高いパフォーマンスを出し続けられるかと言えば、断言はできません。未来のことはだれにもわからないからです。しかし、積み立て投資であれば、たとえ値動きが低迷していても、大きな利益を出せる可能性があります。

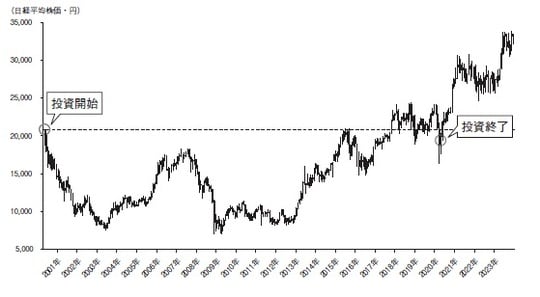

ここでは、S&P500ではなく、日本の日経平均株価に2000年4月から2020年3月までの20年間、最初に720万円を一括投資した場合と、月3万円の積み立て投資を続けた場合の成果を比較してみましょう。

スタート時である2000年4月の日経平均株価は、2万328円でした。一括投資の場合は、この時点で720万円を投資するとします。20年後である2020年3月の日経平均株価は、1万8917円。20年の間、上がったり下がったりを繰り返していましたが、ゴールである20年目の最後にコロナショックに見舞われてしまい、結局投資をスタートした時よりも1,400円ほど下落して投資期間を終了することになりました。

投資した時の720万円は、20年後に674万円となり、20年かけて46万円損したという残念な結果になってしまいました(配当は考慮していません、以下同)。しかも、20年間のほとんどの期間で元本割れ状態になっており、プラスになっている期間は1年ほどしかありません。720万円も投資したのに、ほぼ常に含み損を抱えて過ごすことになりました。

一括投資は投資するタイミングに成果が大きく左右されるので、最悪の期間を切り取ってしまうと、20年もの長い間投資を継続しても、このように損失を出してしまうことがあり得ます。

[図表1]のチャートを見ればわかる通り、もう数年持ち続ければ利益を出すことはできますし、大底のタイミングで一括投資ができれば日経平均株価であっても十分な利益を出すことはできるのですが、投資をする時や投資をやめる時に、その時が最適なタイミングであるかどうかはだれにもわからないのが現実です。

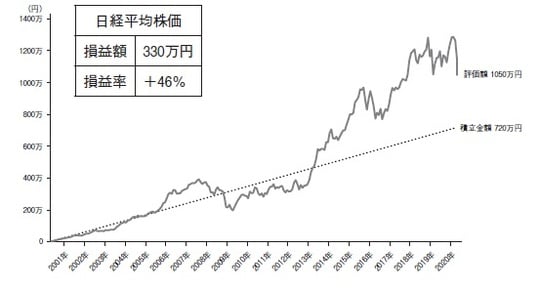

では、同じ期間の20年、月3万円の積み立て投資を続けて、合計で一括投資のケースと同じ金額である720万円を投じた場合の結果はどうでしょうか[図表2]。

先ほどと投資した期間も金額も同じなのに、20年後には1,050万円に資産を増やせているという結果が出ました。利益の額は330万円、率にして46%も資産を増やせたことになります。ゴール時点の株価がスタート時点の株価を下回っているのに利益を出せているのは、積み立て投資なら下落している期間に安く仕込み続けることができるからです。

底値から多少なりとも回復していれば、利益が出しやすくなります。つまり、積み立て投資であれば不運な期間に投資をしてしまったとしても、利益を出すことができるわけです。