かつては税務当局も、海外資産の情報を得るのは困難だった

税務当局は、日本国内の銀行や証券会社が相手であれば、国家権力を使って情報提供を強制できます。しかし、外国の銀行や証券会社が相手になると、そうはいきません。

そのため、平成24年度(2012年度)税制改正で作られたのが、国外財産調書の制度です。これは、12月31日時点で5,000万円を超える国外財産を持つ居住者は、国外財産の種類、数量及び価額等を記載した国外財産調書を翌年の6月30日までに所轄税務署に提出せよ、というものです。

しかし、納税者に自発的な提出をさせる制度ですから、情報収集の網羅性には限界がありました。

国際機関OECD、共通報告基準作成で国外資産情報を明るみに

そこで、国際機関OECDが主導し、共通の情報交換の仕組み「共通報告基準(Common Reporting Standard)」を作りました。現在、約140の国・地域が、この共通報告基準(CRS)に沿って、CRS情報の交換をしています。

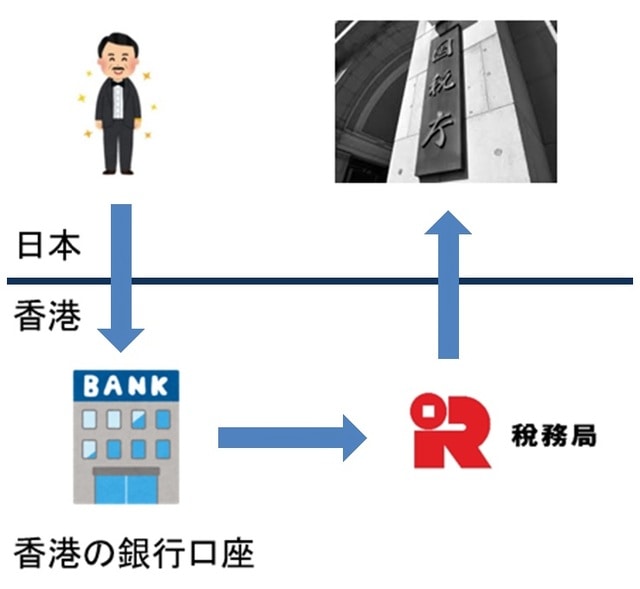

たとえば、日本居住の佐藤さんが香港のHSBC銀行に口座を開いて資産を置いているケースを考えてみましょう。

HSBC銀行は、香港非居住者の口座に関する情報をまとめ、香港の税務当局(Inland Revenue Department=税務局)に送ります。そして、香港のInland Revenue Department=税務局は、日本居住者の情報をまとめて、日本の税務当局(国税庁)に送るのです。

交換されるのは、以下の情報です。

1.口座保有者の氏名・住所

2.居住地国

3.外国の納税者番号

4.その資産の価額

5.その資産の運用・保有または譲渡による収入金額等

外国の資産の情報を集めて狙う本丸は「相続税」でしょう。税務当局にとっては、相続時に資産隠しがないかの確認に使えるというメリットが大きそうです。

情報交換制度は「穴がない万能な制度」なのか?

しかし、自動的情報交換制度にも限界はあります。以下の4点にまとめられます。

①情報交換の対象が、金融機関の把握している財産に限られる

②同制度を開始していない国がある

③金融機関の所在地国の税務当局に集められる情報は、非居住者情報に限られる

④集められた情報は、口座名義人の居住地国の税務当局にのみ送られる

①情報交換の対象が、金融機関の把握している財産に限られる

そもそも金融機関の口座情報を交換するという趣旨で作られた制度ですから、当然といえば当然ですが、交換されるのは金融機関の口座に関する情報だけとなります。

資産の代表例ともいうべき不動産も、この制度の対象外です。また、近年、暗号資産(仮想通貨)が普及してきましたが、暗号資産(仮想通貨)の取引所は、銀行や証券会社と異なり、対象になっていません。

②同制度を開始していない国がある

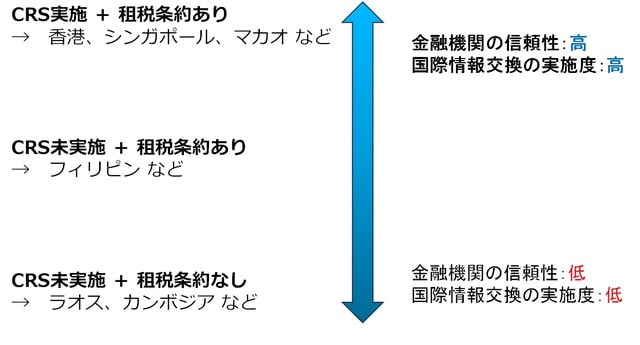

自動的情報交換制度に加入していない国もあります。

日本近隣のアジアでは、フィリピン、カンボジア、ラオスなどが入っていません。とくに、カンボジアとラオスは、日本との間に租税条約を結んでいないので、日本の税務当局が情報を収集する公式ルートがないという状況です。

とはいえ、自動的情報交換制度に入っておらず、租税条約も結んでいない国は、概してカントリーリスクが高いですから、そうした国にまとまった資産を置いておきたくない、という人が大半でしょう。

③金融機関の所在地国の税務当局に集められる情報は、非居住者情報に限られる

たとえば、香港在住の日本人が、香港のHSBC銀行に口座を開いて資産を置いている場合、HSBC銀行から見れば、この口座保有者は香港「居住者」であり、「非居住者」ではありません。

そのため、この口座は日本人(非香港人)の口座であっても、自動的情報交換制度の対象になりません。

④集められた情報は、口座名義人の居住地国の税務当局にのみ送られる

日本在住の日本人が香港のHSBC銀行に資産を置いている場合、香港のInland Revenue Department=税務局は、その情報を日本の国税庁に送り、ほかの国には送りません。

一方、タイ在住の日本人が香港のHSBC銀行に口座を開いて資産を置いている場合、香港のInland Revenue Department=税務局は、その情報をタイの税務当局に送り、他の国(日本)には送りません。

日本人である限り日本の税金が絡んでくることが多いだけに、制度に穴が開いている印象があるのではないでしょうか。もし仮に、日本の税務当局に知られずに、香港やシンガポールの口座を使いたい場合、どうすればいいのでしょうか。

もっとも、読者のなかには「日本の税務当局には知られずに、香港やシンガポールなどの金融ハブの銀行・証券会社に資産を置く方法はありますか?」と直接的な答えを知りたい方もいるでしょう。

これには、ふたつの方法がありそうです。

ひとつ目の方法は、口座を開きたい国・地域に住所を持つことです。たとえば、シンガポールに住所を持つ。そして「シンガポール在住の佐藤さん」として、シンガポールのDBS銀行に口座を開設する方法です。

ふたつ目の方法は、どこの国でもよいので、日本以外のどこかの国に住所を持つことです。たとえば、タイに住所を持つ。そして、「タイ在住の佐藤さん」として、シンガポールのDBS銀行に口座を開設する方法です。

もちろん「外国に住むことはできないのですが、どうしたらよいでしょうか?」という方もいらっしゃると思いますが、これについては次回以降に譲ります。

「自分の資産を税務当局に完全に知られるなんて、裸で町中を歩き回るようなもの。資産の情報が丸見えになるのはイヤだ」という気持ちはわかります。

しかし、納税は国民の義務ですから、その点はしっかり果たしていきましょう。

小峰 孝史

OWL Investments

マネージング・ディレクター・弁護士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】