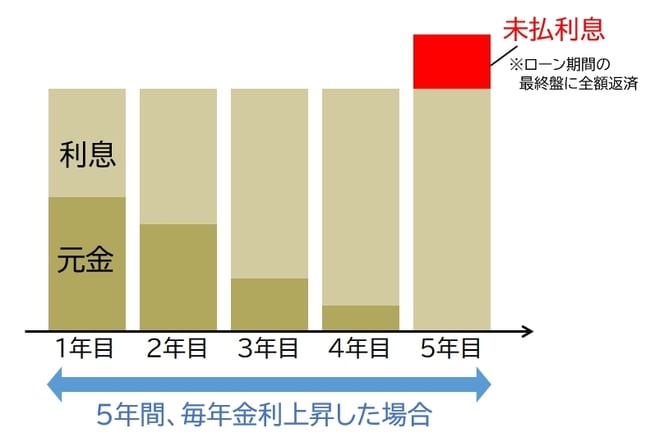

◆「5年ルール」とそのリスク

第一に、金利が上昇しても、5年間は毎月の返済額が変わりません(5年ルール)。

ただし、その間、毎月の返済額に占める利息の割合が高くなり、元本が減らないことになります。また、もしも5年間の返済額で利息上昇分をまかないきれなかった場合、「未払利息」として、返済期間の最終盤に全額返済しなければなりません([図表2]参照)。

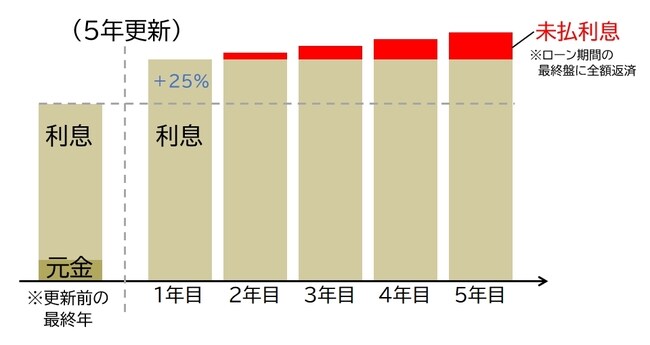

◆「125%ルール」とそのリスク

第二に、前述の5年ルールによって5年ごとに返済額が見直されますが、返済額の上昇は125%までに抑えられます(125%ルール)。

しかし、だからといって、125%を超えた部分が免除されるわけではありません。これも「未払利息」と扱われ、返済期間の最終盤に全額返済しなければなりません。極端なケースですが、返済額の大部分、または全部を利息が占め、かつ、未払利息が発生するケースも可能性も考えられます([図表3]参照)。

変動金利については、このようなリスクがあることに留意しておく必要があります。また、前述したように、今後は金利がどう変動するか見通すことが困難です。変動金利を選ぶ場合は繰り上げ返済等を活用して返済期間を短縮するとか、あるいは、長期を見据えてあえて固定金利を選ぶという選択肢も考えられます。

住宅ローンの返済方法を選ぶ場合には、以上のことを十分に考慮したうえで、無理のない資金計画・返済計画を立てる必要があるといえます。

\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~