敷金債務も受託者に移転する「賃貸建物の信託」

Q.賃貸不動産の信託(負担付贈与の取扱い)

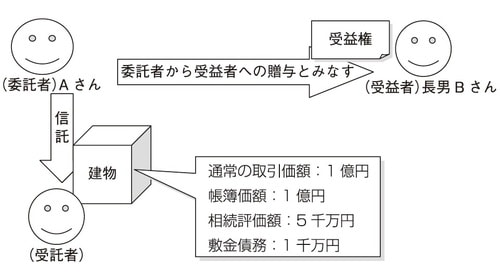

Aさんが以下の賃貸不動産を信託した場合(以下⑴〜⑶の場合)、受益者をAさんの長男であるBさんにした場合の贈与税の計算について教えてください。信託された不動産は賃貸建物(通常の取引価額1億円、相続税評価額5千万円、Aさんにとっての帳簿価額1億円)で、賃借人から敷金として1千万円を預かっているものとします。

⑴ 当該賃貸建物のみを信託した場合の課税関係

⑵ 当該賃貸建物の建築資金の借入金債務が5千万円あり、当該借入債務と賃貸建物を同時に信託した場合の課税関係

⑶ 当該賃貸建物と1千万円の現金を信託した場合の課税関係

【図表】

Answer

信託の効力発生前の賃貸不動産の所有者はAさんで、信託の効力発生により、Bさんが受益者になります。したがって、AさんからBさんに信託財産が贈与されたものとみなして贈与税が課税されます(相法9の2①)。なお、贈与税が課税される財産の評価については以下のようになります。

⑴ 9千万円(建物の通常の取引価額1億円−敷金債務1千万円)

⑵ 4千万円(建物の通常の取引価額1億円−敷金債務1千万円−借入債務5千万円)

⑶ 5千万円(建物の相続税評価額5千万円−敷金債務1千万円+現金1千万円)

解説

賃貸建物の所有者は、賃借人に対する敷金債務(1千万円)を負担することになります。賃貸建物が信託された場合には、建物と同時に敷金債務も受託者に移転します。その一方で、受益者(長男B)が受益権を有することになりますが、課税法上は、受益者(長男B)が信託財産に属する資産及び負債を有するものとみなし、委託者(A)から受益者(長男B)が信託財産(賃貸建物とそれに伴う敷金債務)の贈与を受けたものとみなします(相法9の2①)。

⑴建物のみを信託した場合には、受益者(長男B)に贈与される信託財産は、建物と敷金債務になります。このように、債務が同時に移転している場合には、不動産の評価は、「通常の取引価額」で評価することになっています(負担付贈与通達(平元直評5、直資2−204)(平3課資2−49改正))。

そこで、受益者(長男B)が取得した財産の評価は、建物1億円(通常の取引価額)と、敷金債務1千万円となるので、贈与を受けた金額は9千万円と評価されます。

⑵建物と同時に借入債務(5千万円)と敷金債務(1千万円)が信託されることになるので、贈与される受益権の評価は、建物の価額から、借入債務と敷金債務を控除して計算します。

なお、このように債務が同時に移転している場合には、上記⑴と同様に建物の評価は、「通常の取引価額」で評価することになります(負担付贈与通達(平元直評5、直資2−204)(平3課資2−49改正))。そこで、受益者(長男B)が贈与を受けた財産の評価は、4千万円(建物1億円(通常の取引価額)−借入債務(5千万円)−敷金債務(1千万円))となります。

⑶建物と一緒に、敷金見合いの現金を信託した場合には、受益者(長男B)に贈与される信託財産は、建物と敷金債務(△1千万円)と現金(1千万円)になります。この場合、実質的に債務は移転していないと考えられますので、上記⑴⑵の負担付贈与には該当せず、建物は財産評価基本通達に基づいた相続税評価額で計算することができます。

したがって、贈与を受けた金額は、5千万円(建物5千万円(相続評価額)+現金1千万円−敷金債務1千万円)となります。

委託者の課税と受託者の取得価格はどうなる?

(参考)委託者の課税及び受益者にとっての不動産の取得価額について

(1)の場合

負担(敷金債務)を伴った贈与は、実質的には対価を伴う取引である譲渡と同様に考えます。具体的には、委託者であるAさんは、信託することによって、債務(1千万円)がなくなりますので、建物を対価1千万円で売却したのと同様に考えます。つまりAさんには、△9千万円(対価(敷金債務)1千万円−簿価1億円)の譲渡損が生じます。ただし、著しく低い価額(時価の半額に満たない額)で譲渡した場合には、当該譲渡損はなかったものとされます(所法59②)。

Bさんが不動産と敷金債務(△1千万円)を受贈している場合、Bさんは、不動産を1千万円で取得したのと同様なのですが、このように、著しく低い価額で不動産を取得している場合には、贈与者(Aさん)の取得価額を引き継いでいるものとみなします(所法60①ニ)。したがって、Bさんの賃貸建物の取得価額は1億円となります。

⑵の場合

負担(敷金債務及び借入債務)を伴った贈与は、実質的には対価を伴う取引である譲渡と同様に考えます。具体的には、委託者であるA さんは、信託することによって、債務(6千万円(借入債務5千万円+敷金債務1千万円))がなくなりますので、建物を対価6千万円で売却したのと同様に考えます。つまり、A さんには、△4千万円(対価(借入債務+敷金債務)6千万円−簿価1億円)の譲渡損が生じます。

受益者であるBさんが不動産とともに、敷金債務及び借入債務を負担することになる場合、Bさんは不動産を6千万円(借入債務5千万円+敷金債務1千万円)で取得したのと同様に考えますので、Bさんの賃貸建物の取得価額は6千万円になります。

⑶の場合

建物と一緒に敷金債務(△1千万円)と現金(1千万円)をセットにして贈与している⑶の場合は、負担(敷金債務)を伴う贈与には該当しません(負担付贈与に該当しません)。したがって、建物だけを贈与したものと同様に考えます。

委託者であるAさんは、贈与しただけですので譲渡所得の計算の必要はなく、課税関係は生じません。また、受益者であるBさんは、贈与者(Aさん)の帳簿価額を引き継いだものとみなしますから、Bさんの建物の取得価額は1億円となります(所法60①一)。