「正当な理由があると認められる場合」に該当しなかったワケ

1 XはAから本件贈与をしたことはないなどと主張され、別件訴訟を提起されたというにとどまるのであり、全証拠を精査しても、本件贈与が無効であるか又は有効である可能性が小さいことを客観的に裏付けるに足りる事実はうかがわれない。

**********************

かえって、次のことが認められる。

①Xは、別件訴訟で本件贈与が有効に成立していると主張して争っていたこと。

②Xは、平成26年12月及び平成27年3月(別件訴訟が提起された日の前後)開催の臨時株主総会において、本件贈与に係る株式の議決権を行使していたこと。

③別件訴訟におけるAの主張を理由に、Xが甲会社から本件贈与に係る株式譲渡の名義書換請求を拒絶され、又は、本件贈与に係る株式の議決権の行使を拒絶されたなどの事実はうかがわれないこと。(※下線筆者)

2 贈与の効力が訴訟で争われている場合であっても、ひとまず贈与税の申告書を提出し、後に判決において贈与が無効とされた場合には更生の請求をすることが可能であった。

(通則法23①及び相続税法32②、通則法23②一、相続税法32①六及び相続税法施工令8②一)

裁判所の評価

別件訴訟において本件贈与の撤回が実質的に主張されるなどしたことによって、本件贈与の効力が未確定の状態にあると判断し、法廷申告期限内に申告書を提出しなかったXには落ち度があるといわざるを得ない。

裁判所の判断

Xの主張によっても、Xが平成26年分の贈与税の期限内申告書の提出をしなかったことについて、真に納税者の責めに帰することのできない客観的な事情があり、無申告加算税の趣旨に照らしてもなお納税者に無申告加算税を賦課することが不当又は酷になるものとまでは認められない。

国税訟務官室からのコメント

1 期限内申告書の提出がなかったことの「正当な理由」と主張立証責任について

通則法66条1項ただし書きに規定する「正当な理由」とは、期限内に申告書を提出しなかったことについて真にやむを得ない事由がある場合というものと解され、本判決も、「真に納税者の責めに帰することのできない客観的な事情があり、(中略)納税者に無申告加算税を賦課することが不当又は酷になる場合をいうものと解するのが相当である」としている。

なお、無申告加算税は、納税者が法定申告期限内に申告書を提出しない場合に原則として課されるものであり、「正当な理由」が存在すると認められる場合、例外的に無申告加算税を課さないとするための要件であるから、加算税を免れようとする納税義務者の側にそれが存在することの主張立証責任があると解されている※1。

2 本件贈与の状況について

本件贈与は、平成26年9月の甲会社の株主総会に続く席上において、Aから甲会社株式をXに贈与することの意思表示がされ、これを受けるXの意思が合致したことにより、贈与契約が成立したものである。

なお、甲会社は株券発行会社であるが、設立当初から株券を発行していなかったことから、AからXへの株式の贈与は、意思表示のみで効力が生じたものである(Xは、別件訴訟において、これらの事実等を根拠に本件贈与は有効に成立していると主張して争っていた。)。

3 裁判所の判断ポイント

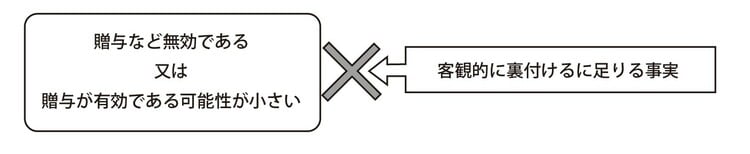

裁判所は、本件におけるXの主張は、結局のところ、贈与者であるAから贈与の不存在を理由に別件訴訟を提起されたというにすぎないものであり、「本件贈与が無効であるか又は有効である可能性が小さいこと」を「客観的に裏付けるに足りる事実」はないと認定した(前記「裁判所の認定判断」の1)(※下線筆者)

さらに、ひとまず贈与税の申告書を提出し、後に判決において本件贈与が無効とされた場合には更正の請求をすることが可能であったこと(前記「裁判所の認定判断」の2)を併せ考慮すれば、「別件訴訟において本件贈与の撤回が実質的に主張されるなどしたことによって本件贈与の効力が未確定の状態にあると判断したXには落ち度がある」と評価したものである。

4 参考裁判例について

相続税の過少申告加算税に関する判例ではあるが、最高裁平成11年6月10日第一小法廷判決は、ある財産が相続税の賦課財産に属する可能性がないわけではないが、その可能性が小さいなど具体的な事情によっては、これを期限内申告に含めなかったことについて「正当な理由」が認められる余地もあるとの考え方に立ち、その要件を次のとおり判示している。

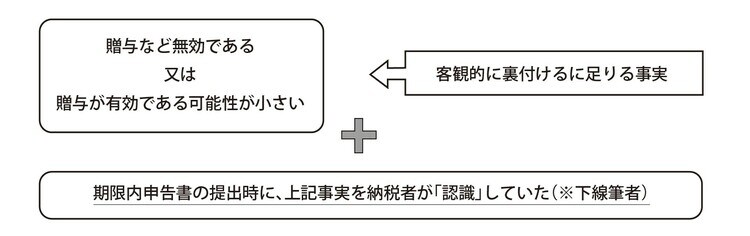

相続財産に属する特定の財産の計算の基礎としない相続税の期限内申告書が提出された後に当該財産を計算の基礎とする修正申告書が提出された場合において、当該財産が相続財産に属さないか又は属する可能性が小さいことを客観的に裏付けるに足りる事実を認識して期限内申告書を提出したことを納税者が主張立証したときは、国税通則法65条4項にいう「正当な理由」があるものとして、同項の規定が適用されるものと解すべきである。

本判決では、当該最高裁判決が示した「正当な理由」が認められるための要件について、「当該財産が相続財産に属さないか又は属する可能性が小さいこと」の部分を「本件贈与が無効であるか又は有効である可能性が小さいこと」に置き換えた上で、本件において、これに対応する「客観的に裏付けるに足りる事実」が存在したか否かを判断したものと考えられる※2。

なお、当該最高裁判決では、どの程度の具体的な主張立証がなされれば、「相続財産に属する可能性が小さい」となるかは、直接判示されていない。しかし、同判決は、①相続開始時点において相続財産である不動産に登記が会社名義に移転されており、既に被相続人名義ではなくなっていたこと及び②相続人らは期限内申告に際して、遺言書に当該不動産の記載はあるが係争中であり相続財産に属することが明らかになった時点で申告する旨を税務職員に告げていたことなど、当該事件において相続人らが主張したこれらの事実のみでは「正当な理由」があったとするには足りないと判断していることから、「正当な理由」が肯定される例は、かなり減点されるものと思われる※3。(※下線筆者)

5 最後に

贈与の当事者間でその贈与の効力が裁判で争われていた場合に、当該受贈者が当該受贈財産を課税財産に含めずに贈与税の申告をし、または、贈与税の期限内申告書を提出しなかったことについて「正当な理由」の有無を判断するにあたっては、本判決が判示した、「贈与が無効であるか又は有効である可能性が小さいことを客観的に裏付ける事実」が存在したか否かを検討する必要があり、その上で、「真に納税者の責めに帰することのできない客観的な事情があり、無申告加算税の趣旨に照らしてもなお納税者に無申告加算税を賦課することが不当又は酷になるもの」であったかを判断すべき(※下線筆者)である。

したがって、調査においては、贈与の前後における当該贈与財産の管理及び運用の状況、当該受贈財産から生じる利益の受領状況等を確認することはもちろん、別件の訴訟における納税者の主張及びその証拠がどのようなものであるかを確認することも重要(※下線筆者)である。

なお、別件の訴訟における事件記録については、照会文書作成システムから「民事事件記録閲覧(謄写)申請書」を作成して裁判所に申請すれば、申請から閲覧まで2週間程度かかるものの各裁判所で閲覧及び謄写が可能(※下線筆者)である。