最大の投資回収の機会として、戦略的に準備しておく

具体策6 「退職所得」をフル活用しましょう

「退職金」というと一般的には引退のイメージが強く、お医者様は「一生現役で通すつもりだから、関係ないよ」と、関心のない方もいらっしゃることでしょう。

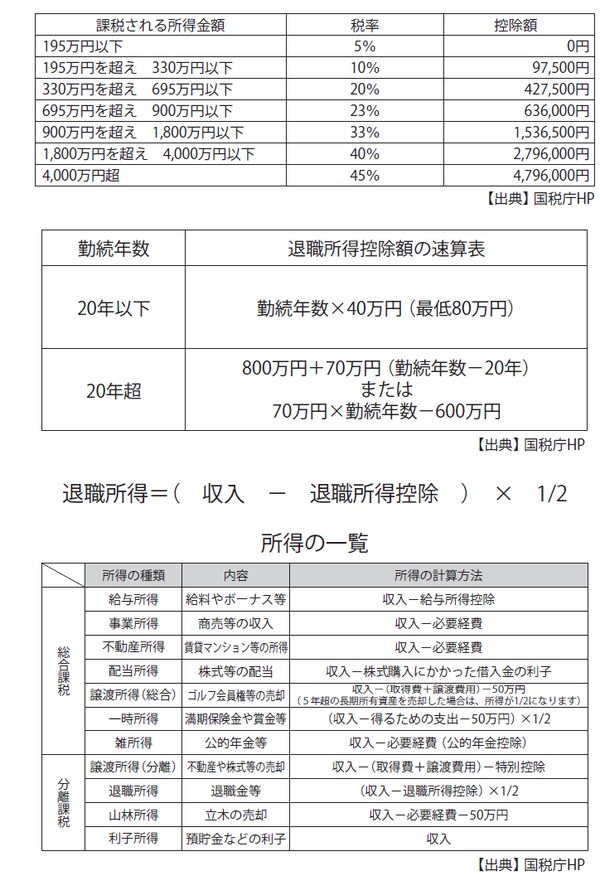

ところが、退職所得は11種類の所得(図表参照)の中で、最も手残りの多い所得なのです。つまり、手にしたお金のわりに、払う税金が少ない所得の第一位なのです。

地域医療にご尽力された先生にとって、最大の投資回収の機会とすることができるので、戦略的に準備しておくとよいでしょう。

後継者に負担を残してまで退職金は払えませんから、時間をかけて財源を貯めておく必要があります。この財源措置にも生命保険を有効に活用すると、先にお伝えした出資持分の評価を大きく下げられる絶好の機会にすることさえできます。

退職所得は「分離課税」――所得税の節税にも有効

●退職金の四つのメリット

①生存退職金には退職所得控除額があります

退職所得の計算では、退職所得控除が認められており、在任年数が長ければ長いほど、多く控除することができます。たとえば、在任年数が30年だとしたら、退職金のうち1500万円は、無税でOKということなのです。

②生存退職金は退職所得が控除されたうえで、2分の1課税になります

5年以上勤続していることを条件に、退職所得の計算では、退職所得から退職所得控除を差し引いた金額の半分だけを他の所得とは別に申告することになっています。金額に上限はなく、いくら受け取っても半額以下にしか税金はかからないことになります。

③生存退職金は分離課税になります

さらに、図表に示したように、所得は1年間のうちに入ったいくつもの種類の所得を合算して計算する「総合課税」になる所得と、他の所得とは切り離して計算する「分離課税」になる所得があります。所得税は、超過累進というしくみになっていて、所得が増えれば税率も上がることになっていますので、退職所得を他の所得と分離して税金の計算をすれば、効果はとても大きいものになります。

④死亡退職金には非課税枠があります

死亡退職金は、500万円×法定相続人数の金額までは相続税がかかりません。

【図表 所得税の速算表】