直前に引き出しても…「税務署に指摘されない」処理のポイント

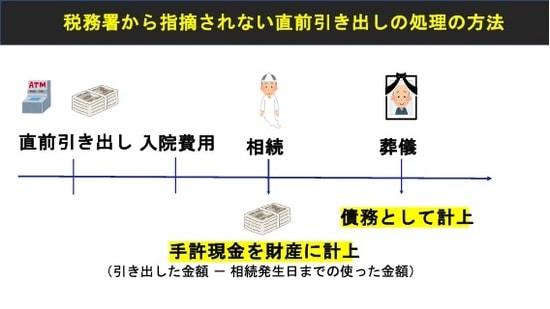

税務署から指摘されない直前引き出しの処理の方法として、【図】の状況を例にご説明します。

この事例では、相続発生の直前にお金を引き出し、入院費用を払った直後に相続が発生しています。葬儀費用は相続発生後に、生前に引き出してあった金額から支払われています。

相続税申告における財産・債務の評価は、全て亡くなった日時点の金額で計算します。

つまり、直前に引き出した金額から生前に支払った費用(今回の例では入院費用)を差し引いて手許現金を計上します(ここでは葬儀費用は差し引きません)。一方で、相続発生後に払う葬儀費用は、債務として相続税の計算の中で控除されるという形になります。

また、預金を引き出していた期間が長く、引き出したお金の用途について細かく説明ができないケースがあります。

例えば、相続発生から遡って半年間に渡り預金の引き出しを行っていたものの、その後の相続発生までのお金の用途について、一つ一つ明確な説明ができない(=領収書等の書類が残っていない)こともあります。

この場合でも、過去の月の生活費の実績に基づく概算額や、半年間の臨時の出費額の概算情報などを織り込んだ、半年間の合理的な支出額を見積もることができれば、税務署の指摘を回避することも可能です。必ずしも領収書等の書類が残っていないことで否認される訳ではありません。

いずれにしても、筋道を立てて説明ができることが大切になってくるため、後々税務署から指摘された際に問題に発展させないためにも、書類や記録は残しておいた方がいいでしょう。

まとめ

亡くなる直前の引き出しに税務署は注目しています。そのため、直前の引き出しを適切に処理しなかった場合、後々税務調査が行われペナルティを課せられる可能性が高くなってしまいます。また、他の相続人に知らせずに勝手な使い込みをした場合、後の遺産分割の際のトラブルにも発展しかねません。

適切に処理して申告すれば問題ないため、きちんと申告することを心がけましょう。

《公式YouTubeチャンネル》

《 自分で簡単・リーズナブルに相続税申告ができるTASKIサービス》

税理士法人ブライト相続 代表社員税理士

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~