「資産ありき」か「資金ありき」か?

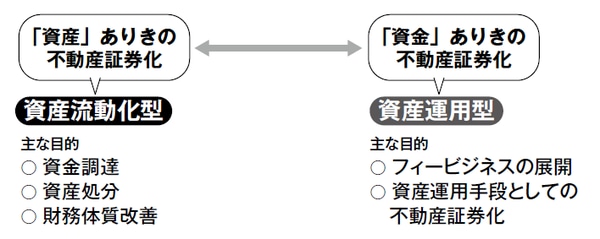

不動産の証券化には、大きく①資産流動化型と②資産運用型の2つのタイプがあります。

まず、①資産流動化型の不動産の証券化とは、オリジネーターが、収益用マンションやビルなどの保有資産をビークル(器)に移転し、ビークルがその資産が生み出す収益を裏付けとした証券等を発行し、資金を調達します。証券化の対象となる不動産の存在が前提となることから、「資産ありきの不動産証券化」などといわれています。

一方、②資産運用型の証券化とは、複数の投資家から集めた資金を集めて、不動産に投資して運用し、その運用収益を投資家に分配する仕組みです。Jリートはその代表的な例です。運用すべき資金の存在が前提であることから、「資金ありきの不動産証券化」などと称されています。

【図表】不動産の証券化2種類

さまざまな法律が定めている「証券化に関するルール」

不動産の証券化については、さまざまな法律がルールを定めています。その中でも特に重要なものとしては、資産流動化法、不動産特定共同事業法、投信法があります。資産流動化法は、正式名称を「資産の流動化に関する法律」といい、「SPC法」とも呼ばれています。

特定目的会社または特定目的信託を用いて資産の流動化を行う制度を確立することや、資産の流動化の一環として発行される各種証券の購入者等の保護を図ることなどを目的としています。1998年に施行された「特定目的会社による特定資産の流動化に関する法律」を2000年に改正して成立したものです。

不動産特定共同事業法は、不動産の小口化商品事業の破綻等によって投資家が被害を受けることを防止するため、1995年に施行された法律です。同法では、「不動産特定共同事業」とその証券化等について詳細なルールを定めています。

投信法は、正式名称を「投資信託及び投資法人に関する法律」といいます。投資信託全般について規制する法律ですが、不動産の証券化との関係では、2000年の改正によって、不動産も運用できるようになったことが重要です。Jリートは、そもそもこの投信法改正の結果として、誕生したものです。