米国株式の先行きを楽観視か?

また、アクティブ型の米国株式ファンド(青棒)は2023年に入ってから資金流出が続き、しかも流出額が増加基調であったが、7月も300億円流出超過であったが6月の900億円から鈍化した。

7月は為替市場で月初1ドル145円目前から月末に141円になるなど円安が進行したが、それ以上にドル建てで米国株式が6月からさらに上昇した。上昇率は6月ほどではなかったが、基準価額が上昇する米国株式ファンドが6月と同様に多かった。

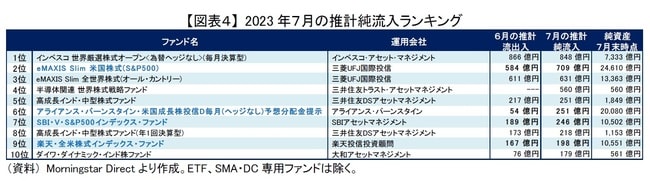

市場環境的には基準価額の上昇に伴って利益確定の売却が膨らむことも考えられたが、アクティブ型、インデックス型問わず売却はあまり多くなかった様子である。個別でみても、人気の米国株式ファンド(青太字)はタイプによらず6月から資金流入が増加した【図表4】。

米国株式市場では、良好な米経済指標や決算発表から米国企業の業績の底打ち期待が高まった上に、米インフレの鈍化や米FOMCを受けて米利上げの早期打ち止め期待も膨らんだ。

景気後退の回避しつつインフレが鎮静化する、いわゆるノーランディング期待が高まっている。その流れに乗ろうと考えている日本の個人投資家が増えているのかもしれない。もしくは、米国株式があまりに堅調なため、しびれを切らして購入しているのかもしれない。

ただし、米国が本当にノーランディングとなるか分かりかねる状況であり、仮にノーランディングになるにしても、現在の米国株式は割高である可能性がある。また、日米の金融政策の動向次第では為替が大きく動くことも考えられ、それに伴って為替ヘッジしてないファンドの基準価額が下落するかもしれない。

そのため、米国株式ファンドのパフォーマンスがここまで堅調であったからといって、先行きに対しては過度に楽観視しない方が良いと筆者は考えている。但し、米国株式、もしくは米国株式ファンドが大きく下落したら、追加購入できるくらい余裕を持って行動したい。

国内株式も流入増加

7月は外国株式ファンドだけでなく国内株式ファンドも1,700億円の資金流入があり、6月の800億円から倍増した。アクティブ型、インデックス型とも6月と比べて資金流入が増加した。日経平均株価が3万3,700円台から一時3万2,000円割れするなど月前半に急落する中、購入する投資家が多かった様子である。

その一方で、外国REITファンドと国内REITファンドはSMA専用ファンドを除外すると、流出額はともに100億円前後と少額ではあるが資金流出に転じた。

一部のテーマ型の外国株式ファンドが好調

7月は一部のテーマ型の外国株式ファンドのパフォーマンスが特に好調であった【図表5】。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】